24/7 Wall St. ha elegido su lista de los «peores CEOs en América» para 2017. Todos los ejecutivos de esta lista han hecho un grave daño a las empresas que dirigen. En algunos casos, las empresas tardarán años en recuperarse, si es que alguna vez pueden hacerlo.

Hemos utilizado varios criterios para seleccionar a los directores ejecutivos de la lista. Entre los factores que hemos tenido en cuenta están la evolución de la cotización de las acciones, los beneficios e ingresos y la permanencia en la empresa. Los consejeros delegados deben haber dirigido sus empresas durante dos años, o haber estado en el puesto número 2 durante ese periodo.

Esta lista incluye a los consejeros delegados que abandonaron la empresa a principios de año por sus malos resultados.

También puede incluir a aquellos con el título de presidente que no son consejeros delegados, pero que controlan la empresa y toman las principales decisiones estratégicas. Por ejemplo, The New York Times Co., que no está en esta lista, está dirigido por Arthur O. Sulzberger, Jr. presidente y, hasta hace poco, editor. El presidente y consejero delegado, Mark Thompson, trabaja para él, aunque sobre el papel depende del consejo de administración

Algunos de estos consejeros delegados siguen en las empresas que dirigen, mientras que otros podrían desaparecer pronto.

Haga clic aquí para ver los peores consejeros delegados de Estados Unidos.

Estos son los peores consejeros delegados de 2017.

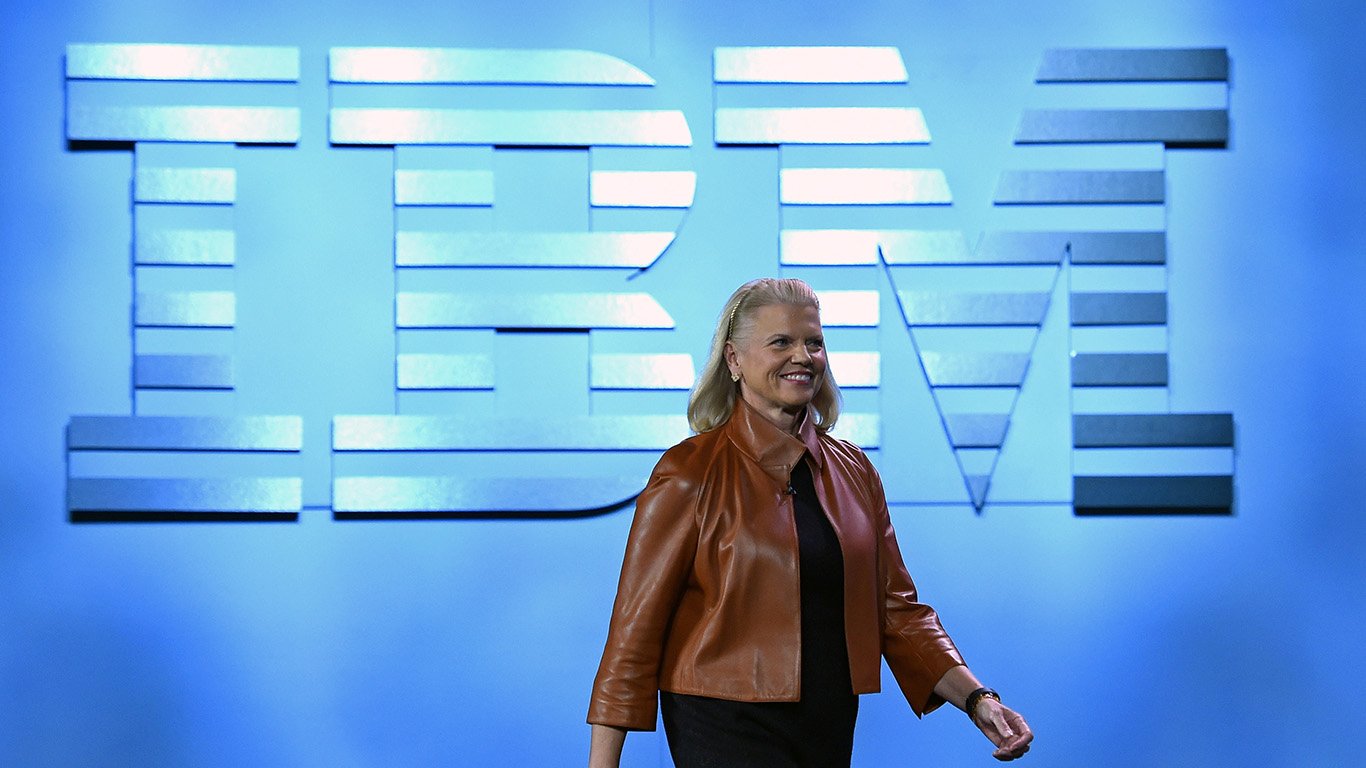

1. Ginni Rometty

> Empresa: International Business Machines Inc.

>Sector: Tecnología

> Cargo: De enero de 2012 a la actualidad

> Variación del precio de la acción en lo que va de año: -8,0%

La mayoría de las mayores empresas tecnológicas de Estados Unidos han registrado un enorme crecimiento de los ingresos en los últimos años y han visto cómo se disparaban los precios de sus acciones, pero no IBM (NYSE: IBM).

Warren Buffett, que en su día fue un firme defensor del plan de reconversión de la consejera delegada Ginni Rometty, ha vendido una gran parte de su participación en la empresa. La decisión de Buffett parece acertada.

Rometty ha impulsado constantemente el éxito de las iniciativas de la nube y la inteligencia artificial de IBM, a menudo bajo la marca Watson (llamada así por el fundador de IBM, Thomas Watson). IBM ha gastado tanto en marketing que la marca Watson es casi tan visible como la propia IBM.

Aunque IBM superó las estimaciones de Wall Street en cuanto a beneficios por acción e ingresos en su trimestre más reciente, los ingresos disminuyeron por vigésimo segundo período consecutivo. Casi todas las divisiones de IBM siguen tambaleándose, y Watson no ha sido el salvador.

2. Jeff Immelt

> Empresa: General Electric Co.

> Industria: Conglomerados

>Ejercicio: 2001 a agosto de 2017

>Variación del precio de la acción en lo que va de año: -45%

Jeff Immelt, que se ha ido después de 16 años al frente de General Electric (NYSE: GE), es un caso clásico de cómo un consejero delegado puede dañar una empresa que antes estaba bien gestionada. Immelt gestionó innumerables reestructuraciones en GE, incluida la venta de varias operaciones. En particular, Immelt redujo el otrora poderoso segmento de servicios financieros de GE después de que éste sufriera graves pérdidas durante la crisis financiera mundial de 2008.

Immelt también reunió muchas grandes operaciones en sectores no relacionados. El nuevo consejero delegado, John Flannery, que tomó las riendas de la empresa en agosto, planea centrarse en tres: aviación, sanidad y energía y electricidad. Puede que sea demasiado tarde para arreglar la corporación de parches que Immelt llamaba empresa.

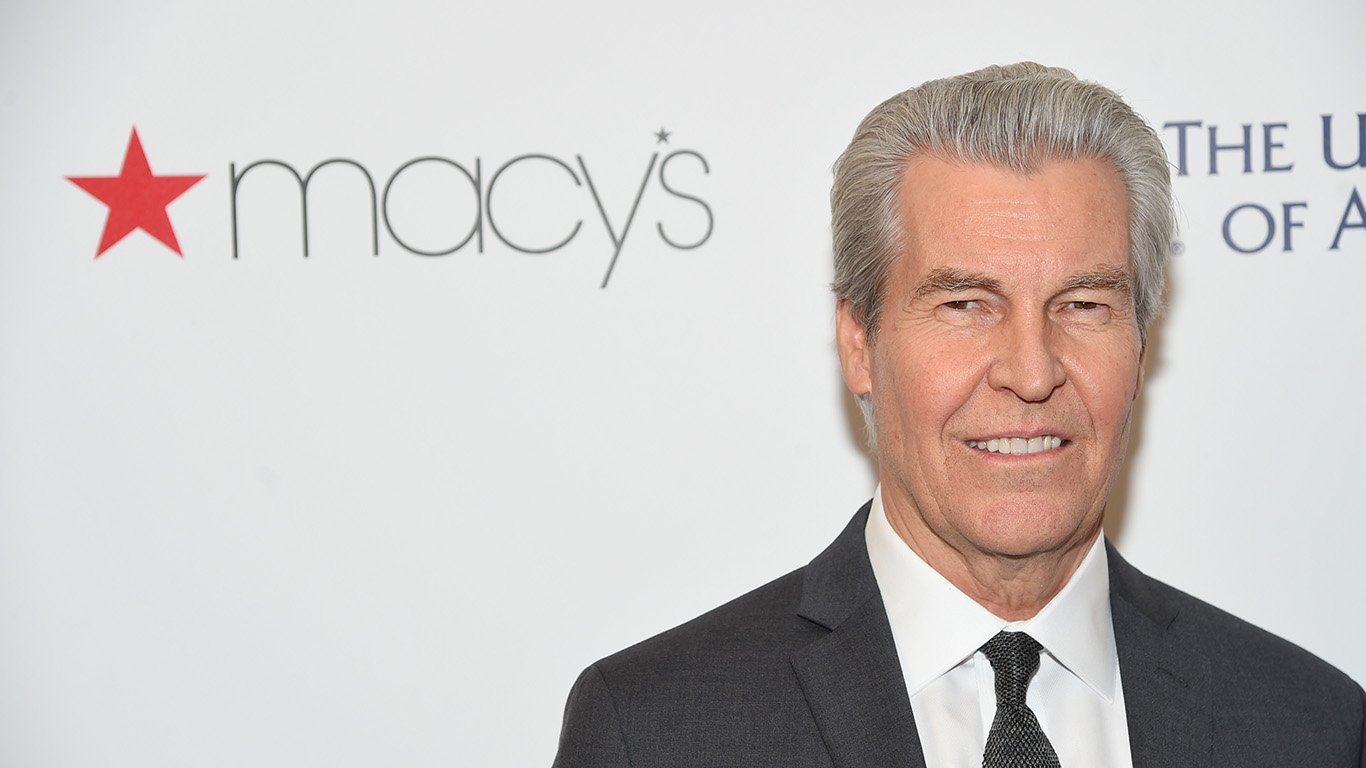

3. Terry Lundgren

> Empresa: Macy’s Inc.

> Industria: Venta al por menor

> Permanencia en el cargo: Febrero de 2003 a marzo de 2017

> Variación del precio de la acción en lo que va de año: -28%

Terry Lundgren, que fue consejero delegado de Macy’s (NYSE: M) desde 2004 hasta este año, presidió uno de los peores desastres del comercio minorista de la era moderna.

El auge de Amazon y el comercio minorista omnicanal habrían presionado a la empresa independientemente de quién liderara el desfile de Macy’s. Aun así, Lundgren no fue lo suficientemente agresivo o rápido en la lucha contra el mundo dominado por Amazon.

El más reciente cierre de 100 tiendas de bajo rendimiento era necesario, pero muchos locales de Macy’s también necesitan un importante lavado de cara. Macy’s ha informado de descensos de ingresos durante varios años, lo que puede esperarse en un futuro previsible.

Incluso existe cierta preocupación de que el dividendo anualizado de 1,51 dólares se recorte si continúa la erosión financiera. Las recompras de acciones de Macy’s pueden haber ayudado a reforzar las ganancias por acción, pero no evitaron que el valor de la compañía se desplomara.

Macy’s tomó medidas a principios de 2017 para acelerar las acciones que Lundgren debería haber tomado mucho antes. Jeff Gennette, que fue elegido presidente de Macy’s en 2014, es ahora consejero delegado. Por desgracia, lleva décadas en Macy’s y parece ser el sucesor elegido por Lundgren, por lo que los inversores no deberían esperar ningún cambio o giro estratégico significativo.

4. Kevin Plank

> Empresa: Under Armour Inc.

>Sector: Venta al por menor

> Cargo: De febrero de 2003 a la actualidad

> Variación del precio de las acciones en lo que va de año: -45%

Under Armour (NYSE: UA) es una gran historia de una empresa que pasó de ser una operación de sótano a una potencia en un tiempo relativamente corto, y Kevin Plank merece gran parte del crédito por ello. Sin embargo, a veces el fundador de una empresa no es el mejor capitán del barco cuando navega por aguas turbulentas.

El negocio de la ropa deportiva está dominado por Nike y Adidas, y Under Armour creció lo suficiente como para que ahora se encuentre en una guerra por la cuota de mercado y se enfrente a una presión constante sobre los márgenes.

Plank hizo un intento de remediar la situación al traer al forastero Patrik Frisk como presidente y director de operaciones. Sin embargo, al permanecer Plank como director general y presidente, Frisk podría tener más dificultades para lograr el cambio. La división de acciones de la compañía en abril de 2016 dio efectivamente a Plank un supervoto y el control de la empresa, y las acciones han caído aún más desde la división.

5. Matt Salzberg

> Empresa: Blue Apron Holdings Inc.

>Sector: Venta al por menor

> Cargo: Desde febrero de 2003 hasta la actualidad

> Variación del precio de las acciones en lo que va de año: -60%

Blue Apron Holdings (NYSE: APRN) se suponía que era una gran jugada impulsada por la tecnología en el creciente negocio de la creación de comidas. Sin embargo, el fundador Matt Salzberg puede haber esperado demasiado tiempo para su oferta pública inicial en junio de 2017. La oferta pública de venta probablemente se vio afectada por un momento desafortunado, ya que se produjo poco después de que Amazon anunciara que iba a comprar Whole Foods.

Aún así, la oferta pública de venta no es más que un pequeño problema en las luchas más grandes de la empresa. Salzberg trató de abordar algunos de los problemas con los despidos apenas unos meses después de la salida a bolsa. Le gustaría que Wall Street valorara a Blue Apron como una empresa tecnológica que puede postergar los beneficios para crecer. La realidad es que Blue Apron no es más que un club de entrega de comida por correo que envía comidas de tipo «cookie-cutter» a los clientes, y esos clientes tienen ahora muchas opciones.

Blue Apron decidió recientemente que era el momento de buscar sangre nueva para ayudar a arreglar lo que puede ser un modelo roto. Salzberg ha sido destituido como consejero delegado, pero sigue siendo presidente. El director financiero Brad Dickerson -que anteriormente fue director de operaciones y director financiero de Under Armour- sustituye a Salzberg.

6. Evan Spiegel

> Empresa: Snap Inc.

>Sector: Tecnología

> Cargo: 2012 a la actualidad

> Variación del precio de la acción en lo que va de año: -38%

Poco después de la oferta pública inicial de Snap en 2017, su capitalización de mercado se disparó a más de 30.000 millones de dólares.

Incluso antes de la oferta pública inicial, Snap trató de llamarse a sí misma una empresa de cámaras en lugar de una empresa de medios sociales, un movimiento que levantó las cejas en la comunidad de inversores. En el primer anuncio de resultados como empresa pública, el consejero delegado Evan Spiegel decepcionó a Wall Street.

A pesar de haber conseguido acuerdos con medios de comunicación para su plataforma Snapchat, Snap ha luchado por encontrar vías más nuevas o lucrativas en sus esfuerzos de monetización. La compañía también parece incapaz de evitar que Facebook copie cada uno de sus movimientos.

El reciente rediseño podría haberse hecho hace mucho tiempo, y la principal solución al problema de cómo monetizar un producto que se desvanece en pocos segundos sigue siendo esquiva.

La estructura de votación de la compañía ha impedido hasta ahora cualquier intento de destituir a Spiegel y probablemente dificultará cualquier intento futuro.

7. Jack Dorsey

> Empresa: Twitter Inc.

>Sector: Medios de comunicación social

> Cargo: De septiembre de 2015 a la actualidad

> Variación del precio de la acción YTD: +50%

Jack Dorsey regresó a Twitter (NYSE: TWTR), la empresa que cofundó, en octubre de 2015, cuando quedó claro que la dirección no podía averiguar cómo hacer dinero con una de las marcas más visibles del mundo. El regreso de Dorsey no ha mejorado la situación de la empresa. Las acciones de Twitter se han recuperado sustancialmente hasta alcanzar los 24,22 dólares, pero siguen estando por debajo de su máximo tras la OPA de 69,96 dólares de hace cuatro años.

En comparación con el precio de las acciones de su gran rival Facebook, estos resultados son especialmente dolorosos para los accionistas.

Twitter se ha convertido en un medio social casi omnipresente debido a la presencia constante del presidente Donald Trump y a una serie de celebridades que tienen decenas de millones de seguidores en Twitter. Katy Perry encabeza la lista con unos 108 millones de seguidores.

Sin embargo, el crecimiento de usuarios de Twitter se ha estancado prácticamente en 330 millones, y sus ingresos han comenzado a disminuir. Eso no se supone que ocurra en una empresa en crecimiento. Algunos analistas creen que Dorsey está demasiado ocupado dirigiendo Square, otra empresa pública, cuando necesita dedicar su tiempo a la profundamente atribulada Twitter.

8. Steve Mollenkopf

> Empresa: Qualcomm Inc.

>Sector: Tecnología

> Cargo: De marzo de 2014 a la actualidad

>Variación del precio de la acción en lo que va de año: -1%

Qualcomm (NASDAQ: QCOM) había sido una de las mayores historias de crecimiento de la era moderna, dominando el panorama de los teléfonos inteligentes y los productos de Internet móvil. Gran parte de la expansión de la empresa se produjo bajo el liderazgo de la familia Jacobs.

Antes de asumir el cargo de director ejecutivo en 2014, Steve Mollenkopf fue director de operaciones y presidente de Qualcomm de 2011 a 2014. Antes de eso, había dirigido gran parte del desarrollo de la empresa durante años.

La empresa se ha visto envuelta en litigios por cuestiones de derechos de autor y antimonopolio, incluso con Apple, que Qualcomm podría perder como cliente. Muchos observadores del sector afirman que la resolución de estos problemas habría beneficiado a Qualcomm, pero hasta ahora la dirección ha optado por impugnarlos.

Los inversores también están preocupados por el crecimiento futuro de la empresa y su capacidad para diversificarse más allá de los chips para móviles. Para ello, Qualcomm iba a adquirir NXP Semiconductors NV para acceder al mercado de la automoción y a los coches autoconducidos. Hasta ahora, sin embargo, parece que Qualcomm ha dejado escapar el acuerdo.

Recientemente, las acciones saltaron a alrededor de 64 dólares después de cotizar en los 50 dólares durante gran parte de 2017 por las conversaciones de acuerdo con Broadcom Ltd., pero eso se ha convertido en una batalla de adquisición hostil, lo que complica aún más cualquier otro acuerdo que Qualcomm quiera hacer.

9. Tim Sloan

> Empresa: Wells Fargo &Co.

>Sector: Banca

> Permanencia: De octubre de 2016 a la actualidad

> Variación del precio de la acción YTD: +12%

Cuando el consejo de administración de Wells Fargo (NYSE: WFC) se deshizo del anterior consejero delegado, John Stumpf, porque los empleados del banco habían abierto unos 1,5 millones de cuentas corrientes y 500.000 cuentas de tarjetas de crédito sin el consentimiento de los clientes, el banco instaló en su lugar a su segundo ejecutivo, Tim Sloan. La decisión se tomó a pesar de que los problemas también se habían producido bajo la supervisión de Sloan.

Desde que Sloan asumió el cargo de consejero delegado, las cosas han empeorado. Entre los problemas más notables que involucran a Wells Fargo se encuentra una demanda por chantaje, que se resolvió por 50 millones de dólares a finales del año pasado, en la que se alegaba que el banco había cobrado cientos de miles de dólares de más a los propietarios de viviendas después de que éstos dejaran de pagar sus hipotecas. Luego, los reguladores multaron a Wells Fargo y a otras empresas por un total de 14,4 millones de dólares por problemas de mantenimiento de registros que podrían haber permitido la alteración de documentos de la empresa y de los clientes.

El banco con sede en San Francisco, California, también ha tenido que enfrentarse a otros problemas. Hubo acusaciones de que llevó a cabo prácticas comerciales que perjudicaron a los clientes de préstamos hipotecarios y de automóviles. Y Wells Fargo también fue acusado de cobrar en exceso a los clientes de divisas. El corto mandato de Sloan ha sido horrible para los clientes.

10. Oscar Munoz

> Empresa: United Continental Holdings Inc.

> Industria: Aerolíneas

> Cargo: Septiembre de 2015 a la actualidad

> Precio de la acción YTD: -8%

Oscar Munoz ha tenido que responder a varios incidentes embarazosos en United (NYSE: UAL) desde que se convirtió en CEO hace dos años – y no siempre los manejó bien. El peor incidente fue cuando un pasajero fue golpeado por el personal de seguridad al ser sacado de un avión en abril. La reacción de Muñoz, que consistió en ignorar el problema y luego culpar al cliente, fue ampliamente condenada.

Este tipo de sucesos no hacen ni deshacen a un consejero delegado. Pero el consejo de administración de United podría tener dudas sobre el liderazgo de Muñoz. En abril, el consejo modificó un plan para convertir a Muñoz en presidente. Esa acción se produjo poco después del incidente con el pasajero.

Además, los recientes resultados financieros y las previsiones han decepcionado a Wall Street, y los analistas han rebajado las acciones. Como opinó recientemente Morningstar, «la credibilidad de la dirección parece cada vez más inestable». United se está ganando la reputación de ser una aerolínea que no está tan bien dirigida como sus principales competidores.

11. Nick Woodman

> Empresa: GoPro Inc.

> Industria: Tecnología

> Cargo: 2002 a la actualidad

> Variación del precio de la acción en lo que va de año: -9%

GoPro (NASDAQ: GPRO) fue inicialmente una empresa de importante crecimiento que vendía sus cámaras de acción montadas en cascos para los entusiastas de los deportes extremos. Su fundador y consejero delegado, Nick Woodman, reunió dinero de su familia y de la venta de joyas de concha y cinturones de una furgoneta Volkswagen para lanzar GoPro.

El ascenso de la empresa fue bastante impresionante. Por desgracia, incluso teniendo en cuenta las nuevas ventas de drones, GoPro sigue pareciendo más o menos una maravilla de un solo golpe. Sus acciones se dispararon tras la salida a bolsa, llegando a los 93,70 dólares en septiembre de 2014. Sin embargo, desde que las ventas se desplomaron en 2016, las acciones de GoPro han languidecido a menos de 10 dólares. Según un artículo de la CNBC sobre Woodman a principios de 2017, GoPro tuvo problemas de producción y los nuevos lanzamientos no lograron atraer al público. La empresa perdió la oportunidad de capitalizar el auge y el dominio de los teléfonos inteligentes.

Además de dirigir GoPro, Woodman ha emprendido actividades filantrópicas y fue anfitrión invitado en «Shark Tank», el programa de financiación de realidad empresarial. Puede que haya demasiadas cosas en la vida de Woodman y tenga que centrarse más en GoPro.

12. Mark Fields

> Empresa: Ford Motor Co.

> Industria: Automoción

> Cargo: De julio de 2014 a mayo de 2017

> Variación del precio de la acción YTD: +4%

Mark Fields se vio obligado a abandonar Ford (NYSE: F) en mayo. La familia Ford tiene un gran control sobre el consejo, que incluye al presidente ejecutivo William Clay Ford, Jr. El fabricante de automóviles ha tenido ocho directores generales desde que Ford entró en el consejo.

El consejo despidió a Fields por problemas de rendimiento y porque el precio de las acciones de Ford cayó un 35% durante su mandato de casi tres años.

Los inversores -y la familia Ford- han estado preocupados por los movimientos estratégicos de la empresa. Incluso cuando la mayoría de los fabricantes de automóviles se adentraron en los sectores de los vehículos electrónicos y los coches autónomos, Fields no presionó con la suficiente agresividad para que la empresa se uniera a estas nuevas áreas de gran crecimiento potencial. En última instancia, esto significó que Ford continuó dependiendo de su líder de ventas en la industria, la pick-up F-150.

La mezcla de productos de Ford era demasiado pesada en sedanes y cupés y demasiado ligera en crossovers y SUV. La empresa tampoco tuvo mucho éxito en China. Estos problemas obstaculizaron a Fields durante su mandato.

Los Ford querían que Fields se fuera, y tenían buenas razones.

13. Kosta Kartsotis

> Empresa: Fossil Group Inc.

> Industria: Venta al por menor

> Cargo: De octubre de 2000 a la actualidad

> Variación del precio de las acciones en lo que va de año: -71%

Fossil (NASDAQ: FOSL) ha sido un desastre para los accionistas. Las acciones de la compañía cotizaban a más de 127 dólares en noviembre de 2013, pero se desplomaron a alrededor de 7 dólares a principios de noviembre de 2017.

Esta es una época difícil para estar en el negocio de la marca y la venta de relojes y joyas de moda, bolsos, pequeños artículos de cuero, cinturones y gafas de sol.

Fossil tiene sus propias tiendas minoristas y también vende a través de grandes almacenes y otros minoristas. Aunque ha desarrollado una presencia en el comercio electrónico, eso no ha sido suficiente para frenar la embestida de los competidores. La realidad es que un negocio basado en los relojes va a tener dificultades en un mundo de smartphones, smartwatches y rastreadores de fitness. El consejero delegado, Kosta Kartsotis, preside Fossil desde el año 2000, tras tomar el relevo de su hermano, que fundó la empresa. Al parecer, no ha cobrado ningún salario ni ha recibido premios en acciones desde 2004.

Después de pignorar acciones como garantía de un préstamo bancario a principios de 2017, Kartsotis las vendió recientemente y ahora posee menos del 8% de la empresa.

14. Eddie Lampert

> Empresa: Sears Holdings Corp.

>Sector: Venta al por menor

> Cargo: De enero de 2015 a la actualidad

> Variación del precio de la acción en lo que va de año: -60%

La duración del mandato de Eddie Lampert como consejero delegado es un poco engañosa. Ha sido el mayor accionista de Sears Holdings Corp. (NASDAQ: SHLD), la empresa matriz de Sears y Kmart, desde que se creó la compañía en marzo de 2005.

Sears Holdings ha sido uno de los minoristas de ladrillo más mal gestionados. Sus ventas en las mismas tiendas se han desplomado a medida que sus tiendas han envejecido, y la empresa no se ha posicionado eficazmente en el negocio del comercio electrónico.

Lampert ha evitado el desastre cerrando tiendas y despidiendo trabajadores. Se ha quejado de que sus críticos se han equivocado. Sin embargo, su única contribución a la empresa es mantenerla a flote a través de préstamos de negocios relacionados con su fondo de cobertura ESL Investments.

15. Marcelo Claure

> Empresa: Sprint Corp.

>Sector: Telecomunicaciones

> Cargo: Agosto 2014 a la actualidad

> Variación del precio de la acción en lo que va de año: -33%

Sprint (NYSE:S) es el resultado de la combinación de Sprint, Nextel, Clearwire y Virgin Mobile, y ha sido un absoluto desastre para los accionistas. Desde diciembre de 2013, las acciones se han desplomado un 46%, pasando de 10,75 dólares a 5,84 dólares a finales de diciembre.

Marcelo Claure es consejero delegado de Sprint desde 2014. La compañía da servicio a 54 millones de clientes en casi 200 países. En 2013, la empresa japonesa de telecomunicaciones SoftBank Group Inc. realizó una inversión multimillonaria en Sprint, adquiriendo una participación del 70%. Desde ese acuerdo, algunos observadores del sector han considerado las acciones de Sprint más o menos como un título de seguimiento bajo Softbank.

Públicamente, las cosas no han ido bien para Sprint. Claure está enemistado con John Legere, de T-Mobile US, y la adquisición de Sprint por parte de T-Mobile US se vino abajo recientemente porque el consejero delegado de SoftBank, Masayoshi Son, no estaba dispuesto a ceder el control de Sprint.

La carga de la deuda y el apalancamiento de Sprint pueden impedir que sea capaz de diversificarse fuera de las comunicaciones móviles.

Sprint, la más pequeña de las cuatro operadoras de ámbito nacional de Estados Unidos, parece tener demasiados problemas para cualquiera que tenga intereses y exigencias externas.

Sprint no logró ejecutar una fusión bajo el mandato de Claure y las acciones de la compañía han perdido gran parte de su valor en un mercado alcista furioso.

16. Michael Polk

> Empresa: Newell Brands Inc.

>Sector: Venta al por menor

> Cargo: De julio de 2011 a la actualidad

>Variación del precio de la acción en lo que va de año: -31%

Michael Polk preside como jefe ejecutivo de Newell Brands (NYSE: NWL) desde julio de 2011. La compañía es más conocida por sus contenedores de almacenamiento de plástico Rubbermaid, bolígrafos Sharpie, utensilios de cocina Calphalon, portabebés Graco y Yankee Candle, entre otras marcas.

Polk lideró un exitoso cambio de rumbo desde que desplegó su plan de juego de crecimiento en 2012, pero la adquisición de Jarden por 15.000 millones de dólares que se cerró a principios de 2016 puede haber marcado un cenit para el CEO. Las acciones de Newell han caído un 44%, desde los 54,85 dólares de mediados de junio hasta los 30,21 dólares de mediados de diciembre.

Los inversores pueden estar preocupados por el aumento de los niveles de deuda -todavía más de 11.000 millones de dólares solo en deuda a largo plazo-. Cualquier adquisición importante podría aumentar aún más la deuda. A los inversores también les preocupa que la empresa pueda recortar el 10% de su cartera de marcas y eso, si no se ejecuta correctamente, podría generar más pérdidas. La empresa ha vendido marcas vinculadas a su segmento de herramientas y deportes de invierno.

Newell fue una gran historia de crecimiento durante años, y la empresa parecía no poder hacer nada malo. Pero hoy en día es más difícil ser una empresa de marcas que opera en un mundo dominado por Amazon y el comercio minorista omnicanal. Newell ahora tiene que venderse a los inversores como una acción de valor – una venta difícil en un mercado alcista rugiente.

17. James Park

> Empresa: Fitbit Inc.

> Industria: Electrónica de consumo

> Cargo: Septiembre de 2007 a la actualidad

> Precio de las acciones YTD: -18%

Según muchos inversores, algunas empresas nunca deberían hacerse públicas. Estos inversores generalmente se refieren a corporaciones que no tienen modelos de negocio que puedan sostener el apoyo de los accionistas. Fitbit (NYSE: FIT) encaja en esa descripción.

El consejero delegado James Park cofundó la empresa en 2007 tras darse cuenta del potencial del uso de sensores en rastreadores de actividad vestibles.

Fitbit opera en un sector que incluye al gigante chino de la electrónica de consumo Xiaomi y a Apple (NASDAQ: AAPL). Uno de los errores que ha cometido Park es centrarse en los abarrotados segmentos de salud y fitness del mercado de los wearables, en los que Xiaomi y Apple han tomado posiciones.

Los ingresos de Fitbit en el tercer trimestre se desplomaron un 21,8%, hasta los 393 millones de dólares, frente a los 503 millones del mismo trimestre del año anterior. Fitbit también registró una pérdida de 113 millones de dólares en el trimestre después de reportar una ganancia de 26,1 millones de dólares en el trimestre del año pasado. Algunos analistas han rebajado las acciones.

Park sacó a Fitbit a bolsa y luego la impulsó en la dirección equivocada.

18. Daniel McCarthy

> Empresa: Frontier Communications

> Industria: Electrónica de consumo

> Cargo: De septiembre de 2007 a la actualidad

> Variación del precio de la acción en lo que va de año: -86%

Daniel McCarthy se convirtió en director general de Frontier Communications (NASDAQ: FTR) en abril de 2015, tras incorporarse a su consejo el año anterior. Frontier ofrece telefonía fija, internet y comunicaciones de vídeo (cobre y fibra) a clientes residenciales en 29 estados y a empresas.

Este es un negocio difícil de llevar a cabo a medida que el mundo se vuelve inalámbrico. Encontrar un sustituto para el CEO puede ser difícil. Aun así, a los inversores de Wall Street probablemente les encantaría que Frontier trajera sangre nueva.

El problema no es sólo la falta de crecimiento, ya que Frontier es una empresa que derivó su dividendo de los flujos de caja en lugar de los beneficios por acción. Sus acciones han bajado más de un 90% desde febrero de 2015, cuando sus acciones cotizaban a 125,70 dólares, y ahora cotizan en torno a los 7 dólares. Los splits inversos de acciones y el recorte de dividendos son estrategias difíciles de explicar como beneficiosas para los accionistas, pero a veces la situación se vuelve lo suficientemente grave como para que queden pocas opciones.

Frontier es también una empresa con muchas demandas colectivas de accionistas en su contra. Las acciones de Frontier han bajado cerca de un 87% en lo que va de 2017.

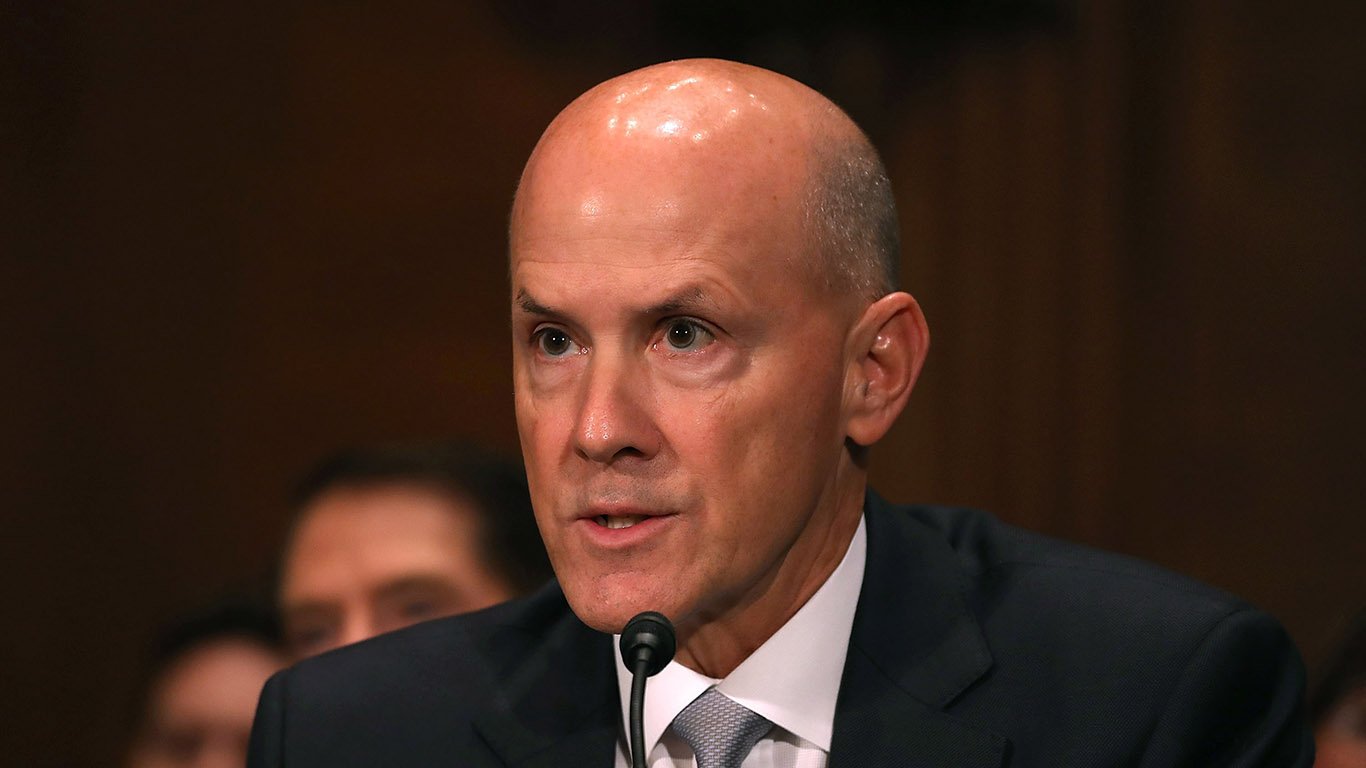

19. Richard Smith

> Empresa: Equifax Inc.

>Sector: Servicios financieros

> Cargo: Diciembre de 2005 a septiembre de 2017

> Variación del precio de la acción YTD: +1%

Una agencia de informes de crédito al consumidor con registros de más de 750 millones de personas y 80 millones de empresas debería estar tan segura de los ciberataques como cualquier empresa del mundo. Ese no fue el caso de Equifax (NYSE: EFX), que fue hackeada este año y más de 145 millones de registros quedaron expuestos.

Oddly, la compañía dijo que el hackeo ocurrió en mayo y junio, pero la gerencia no supo del problema hasta finales de julio. La cronología preocupó profundamente a los clientes, al gobierno federal y a los inversores. También le costó el puesto a Smith. Smith se retiró de Equifax en septiembre, al parecer con un pago de hasta 90 millones de dólares.

Ese mismo mes, Equifax se vio obligada a eliminar el lenguaje de arbitraje de los términos de uso de su sitio de notificación de violación de datos. Esto siguió a una tormenta de protestas cuando se descubrió que Equifax había insertado cláusulas de arbitraje que limitaban la capacidad de los consumidores para unirse a las demandas colectivas contra la empresa.

20. Steve Ells

> Empresa: Chipotle Mexican Grill Inc.

> Industria: Restaurantes

> Permanencia en el cargo: 1993 a la actualidad

> Variación del precio de la acción en lo que va de año: -22%

Steve Ells anunció en noviembre que dejaría el cargo de consejero delegado y continuaría en el consejo de Chipotle con el título de presidente ejecutivo. En ese momento, el principal director independiente, Neil W. Flanzraich, dijo: «Ahora es el momento adecuado para identificar un nuevo CEO que pueda revigorizar la marca y ayudar a la compañía a alcanzar su potencial».

¿Qué ha estado haciendo Ells todos estos años? Últimamente, tomando decisiones que han socavado la marca como reacción a una serie de incidentes de intoxicación alimentaria que han hecho que los inversores y los consumidores cuestionen los estándares de salud de la cadena de alimentos.

Los incidentes de alimentos contaminados no son el único problema que perjudica a la marca Chipotle (NYSE: CMG). En abril, una enorme filtración de datos expuso cientos de miles de registros de clientes.

No es inusual que un fundador sea forzado a salir cuando una compañía se mete en problemas. La junta directiva de Chipotle puede haber esperado demasiado tiempo.