Není žádným tajemstvím, že akciový trh může bez varování kolísat. Pokud jste v investiční hře nováčkem, co se stane, když se vaše akcie dostanou do záporných hodnot? Pokud akcie klesne, dlužíte peníze svému makléři? Kdy byste měli zvážit prodej svých investic?

Předtím, než začnete investovat, je důležité pochopit, co se stane s vašimi penězi, pokud vaše akcie klesnou. Zde se dozvíte, co potřebujete vědět o svých akciích, dluhopisech, podílových fondech a dalších věcech na býčích a medvědích trzích.

- Co se stane, když akcie klesnou?

- Co je to býčí trh?“

- Co je to medvědí trh?

- Pokud moje akcie klesnou, budu dlužit peníze?“

- Prodej akcií na marži

- Prodej akcií se ztrátou

- Co je Dowova teorie?

- Fáze akumulace

- Fáze účasti veřejnosti

- Fáze paniky

- Půjdou ceny mých akcií opět nahoru?“

- Sledujte hodnotu investic online

- Sledujte aktuální finanční informace

Co se stane, když akcie klesnou?

Ceny akcií mohou klesat z mnoha různých důvodů. Když společnosti oznámí propouštění, špatné finanční výsledky během finančního čtvrtletí nebo čelí velkému skandálu, mohou ceny akcií rychle klesat. A když ceny akcií klesají, klesá odpovídajícím způsobem i celková hodnota investice.

Řekněme, že jste koupili jednu akcii společnosti ABC za 10 USD. Během týdne cena klesla na 8 USD, což znamená, že hodnota vaší akcie se snížila o 20 %. Platilo by to i obráceně: Pokud by cena akcie vzrostla na 12 USD za akcii, hodnota by se zvýšila o 16,67 %. Čím více akcií vlastníte, tím více by se vaše hodnota se změnou ceny snižovala nebo zvyšovala.

Pokud byste investici drželi, když cena vzrostla, měli byste nerealizované zisky z investice, která ještě nebyla prodána (hovorově se jim také říká „papírový zisk“). Pokud by akciový trh klesl a cena investice by klesla pod vaši nákupní cenu, měli byste „papírovou ztrátu“. Poté, co byste investici odprodali, byste buď sklidili zisk ze zisku, nebo byste dostali zpět méně, než kolik jste investovali.

Dvě nejčastější podmínky, které mohou ovlivnit hodnotu vašich investic, jsou býčí a medvědí trhy.

Co je to býčí trh?“

Býčí trh nastává, když se očekává, že finanční trh poroste. Tento růst může být způsoben řadou podmínek, včetně zvýšeného prodeje, rostoucí spotřebitelské důvěry nebo optimismu vůči produktivní ekonomice.

Pokud trh po trvalém poklesu cen vzroste o 20 %, je trh považován za „býčí“. Během této doby se investoři často těší ze zvýšených zisků a mají tendenci držet akcie, dokud nedosáhnou cílové ceny.

Co je to medvědí trh?

Během medvědího trhu dochází k dlouhodobému poklesu cen na trhu.

Na rozdíl od „býčího běhu“ mohou analytici vyhlásit medvědí trh, když úroveň klesne o 20 % nebo více. Příčinou medvědího období mohou být negativní tržní ukazatele, jako je pokles ekonomických podmínek, ztráta pracovních míst a výprodeje investorů.

Pokud moje akcie klesnou, budu dlužit peníze?“

Pro nové investory je jedna z nejčastějších obav spojena s hodnotou jejich investic. Nezřídka se ptají: „Když akcie klesnou, budu dlužit peníze?“

Pokud vaše akcie, dluhopisy, podílové fondy, elektronicky obchodované fondy nebo jiné cenné papíry ztratí hodnotu, obvykle nebudete dlužit peníze své makléřské společnosti. Nemusíte však dostat všechny své peníze zpět, pokud a když je prodáte. Záleží na tom, zda nakupujete akcie na maržový úvěr nebo za hotovost.

Prodej akcií na marži

Zkušenější investoři mohou používat složitější strategie, jako je nákup akcií na marži (úvěr), aby zvýšili svou kupní sílu. V tomto případě, pokud hodnota akcií na vašem účtu klesne pod udržovací marži, bude váš makléř požadovat, abyste část akcií prodali – nebo přidali další hotovost na pokrytí nedostatku. Tato strategie je rizikovější a nedoporučuje se začínajícím investorům.

Prodej akcií se ztrátou

Pokud se rozhodnete prodat své investice za cenu nižší, než jste zaplatili, dojde k realizované ztrátě. Chytří investoři občas „snižují ztráty“, pokud se obávají, že cena akcií ještě více klesne.

Jiní investoři se mohou rozhodnout držet své investice v naději, že se zvýší. Myšlenka, že odvětví budou přirozeně zvyšovat a snižovat svou hodnotu, je základem Dowovy teorie.

Co je Dowova teorie?

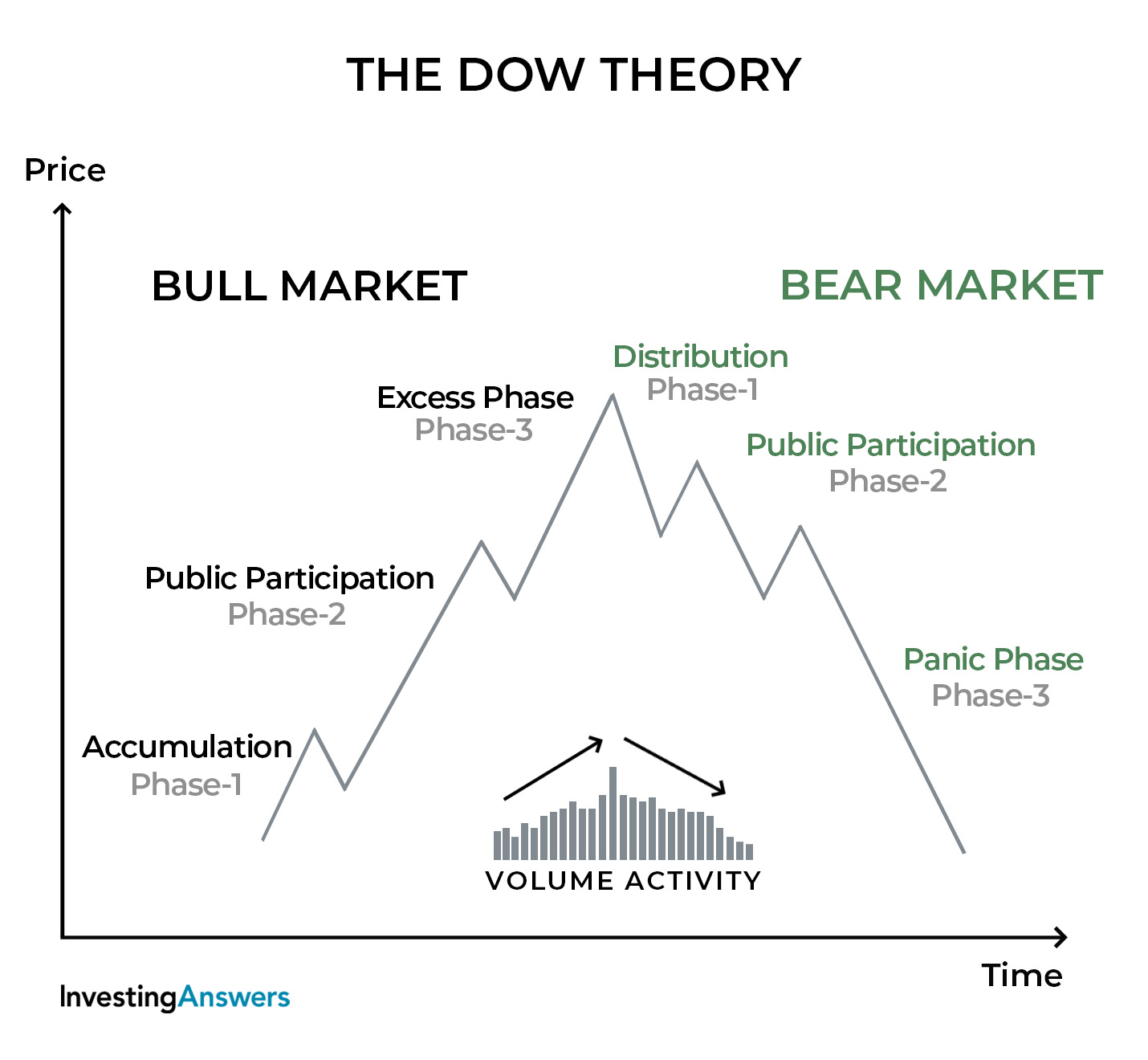

Dowova teorie pochází z roku 1901, kdy ekonomický novinář Charles H. Dow napsal hypotézu o sledování finančních trhů. Přirovnáním k přílivu a odlivu oceánu Dow navrhl, že k předpovídání dlouhodobých trendů (namísto měření cenových skoků a poklesů) lze použít výkonnost jakéhokoli odvětví vůči celému trhu.

Dowova teorie má tři hlavní části: Fáze akumulace, fáze účasti veřejnosti a fáze paniky (známá také jako fáze distribuce).

Fáze akumulace

V průběhu akumulační fáze Dowovy teorie začnou dobře informovaní investoři nakupovat akcie společností v daném odvětví (navzdory negativnímu názoru). Investoři mohou využít nízkých cen, protože zbytek trhu ještě „nezachytil“ potenciální hodnotu.

Fáze účasti veřejnosti

Při dalším růstu hodnoty akcií přechází Dowova teorie do fáze účasti veřejnosti. V tomto období začínají investovat další investoři, protože cena akcie stoupá. To nakonec způsobí, že ceny rostou na hodnotě a poskytují nerealizované zisky pro první investory.

Fáze paniky

Jakmile akcie dosáhne nových maxim a analytici ji začnou pečlivě zkoumat, Dowova teorie se dostane do třetí a poslední fáze: fáze paniky/distribuce. V této fázi začínají dřívější investoři vyprodávat své akcie na (potenciálně) nejvyšším bodě. Tito prodejci sklízejí realizované zisky z prodeje akcií zpět na trh, zatímco pozdní investoři mohou čelit potenciálním nerealizovaným ztrátám.

Půjdou ceny mých akcií opět nahoru?“

Co se tedy stane, když vaše akcie půjdou do minusu? Je čas přehodnotit svou prodejní strategii – nebo byste měli akcie držet a počkat na býčí trh?“

Neexistuje jedna univerzální odpověď: Každá situace je jedinečná a investice mohou kdykoli získat nebo ztratit hodnotu. Při rozhodování, zda je čas na nákup nebo prodej, využijte všechny dostupné nástroje a zdroje, abyste se mohli rozhodnout.

Sledujte hodnotu investic online

V první řadě je důležité sledovat hodnotu svých investic online. Investiční platformy sice poskytují nástroje, ale zvažte stažení aplikací, které vám pomohou sledovat ceny a změny v reálném čase. Aplikace PageOnce a Bloomberg patří mezi nejlepší aplikace pro osobní finance, které vám pomohou sledovat investice.

Sledujte aktuální finanční informace

Dále nezapomeňte číst finanční zprávy, prospekty a dostupné výzkumy týkající se vašich investic. Pochopením osmi klíčových faktů o investování – včetně obchodního modelu společnosti, konkurenční výhody a ziskové marže – můžete činit kvalifikovaná rozhodnutí o svém investičním plánu.

Každý pokles hodnoty na trzích přirozeně vyvolává otázku, co se stane, když vaše akcie klesnou. Díky pochopení zisků a ztrát, teorie Dow a trajektorie společnosti budete lépe vybaveni k přijímání moudřejších finančních rozhodnutí, která ochrání a zvýší hodnotu vašeho akciového portfolia.