Il y a deux types de personnes quand vient le temps des impôts. Vous avez ceux qui sont excités et qui font leur déclaration de revenus le premier jour où ils le peuvent. Et il y a ceux qui se plaignent et font leur déclaration à la dernière minute. Lequel d’entre eux êtes-vous ?

Peut-être êtes-vous le deuxième – la personne dont la chose la moins préférée au monde est de remplir la déclaration de revenus de votre petite entreprise. Si c’est le cas, vous avez besoin d’une liste de contrôle pour la préparation de la déclaration de revenus des petites entreprises.

Ou peut-être êtes-vous le premier – celui qui ne peut pas attendre pour remplir la déclaration de revenus de votre entreprise. Dans ce cas, peut-être que vous avez déjà fait votre propre liste de contrôle pour la déclaration d’impôt des petites entreprises et que vous voulez comparer.

Quoi qu’il en soit, continuez à lire pour consulter notre liste de contrôle pour la préparation de l’impôt des petites entreprises… et dites adieu à la procrastination.

- Liste de contrôle pour la préparation de l’impôt des petites entreprises

- Posez votre poison (formulaire d’impôt, c’est-à-dire)

- Comprendre votre date limite de déclaration d’impôt

- Recueillir et analyser vos dossiers

- Recherchez des déductions et des crédits d’impôt

- Déduire les paiements d’impôts estimés

- Déterminer si vous avez besoin d’une extension de déclaration

- Recherchez des alternatives si vous ne pouvez pas payer votre dette fiscale

- Parlez à votre comptable

- Déposez-la !

Liste de contrôle pour la préparation de l’impôt des petites entreprises

Certains pourraient soutenir que cocher des choses sur leur liste de choses à faire est amusant. Amusant ou non, l’utilisation d’une liste de contrôle peut vous aider à rester organisé et précis. Et qui veut manquer des déductions fiscales ou payer des pénalités à cause d’une déclaration bâclée ?

Utilisez cette liste de contrôle pour la préparation de l’impôt des petites entreprises cette saison fiscale pour vous aider à rester en tête de vos responsabilités :

Posez votre poison (formulaire d’impôt, c’est-à-dire)

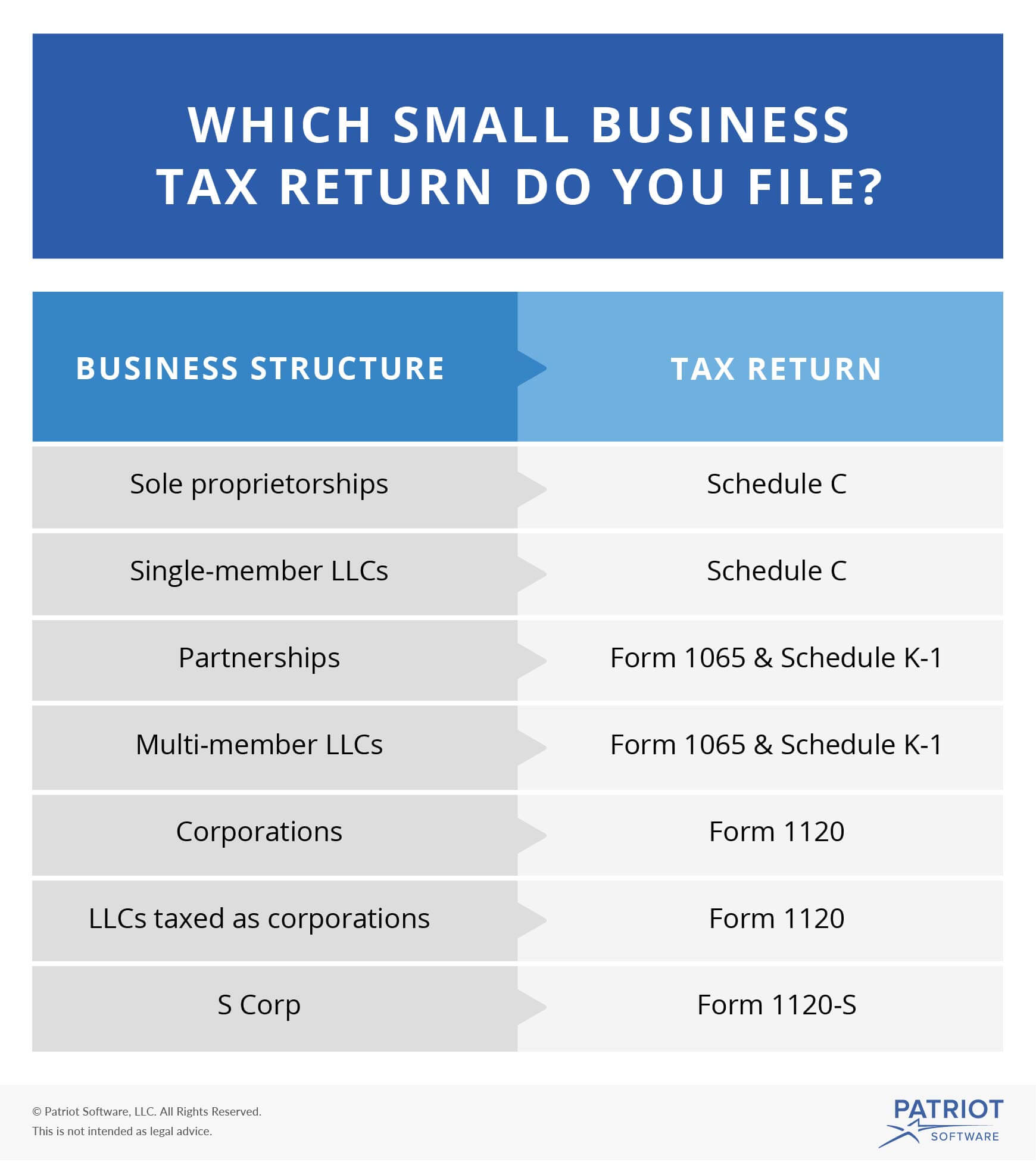

Votre première tâche sur la liste de contrôle pour la préparation de l’impôt des petites entreprises est de trouver quel formulaire vous devez produire. Il n’y a pas de formulaire standard que tous les propriétaires de petites entreprises utilisent – votre formulaire dépend de votre entité commerciale.

Vous êtes propriétaire d’une entreprise individuelle ou d’une SARL à membre unique ? Utilisez l’annexe C, Profit ou perte d’entreprise, et joignez-la à votre déclaration de revenus personnelle (formulaire 1040).

Ou, êtes-vous un associé dans une société de personnes ou un propriétaire partiel dans une LLC à plusieurs membres ? Si c’est le cas, remplissez le formulaire 1065, Déclaration américaine des revenus de partenariat, et joignez l’annexe K-1 (formulaire 1065).

Et pour ceux d’entre vous qui ont besoin d’une liste de contrôle pour la préparation de l’impôt sur les sociétés, votre formulaire d’impôt est le formulaire 1120, Déclaration d’impôt sur le revenu des sociétés américaines. Les LLC à plusieurs membres imposées comme des sociétés utilisent également le formulaire 1120.

Enfin, le formulaire fiscal que vous devez utiliser si vous vous structurez comme une S Corp est le formulaire 1120-S, Déclaration de revenus américaine pour une S Corporation.

Comprendre votre date limite de déclaration d’impôt

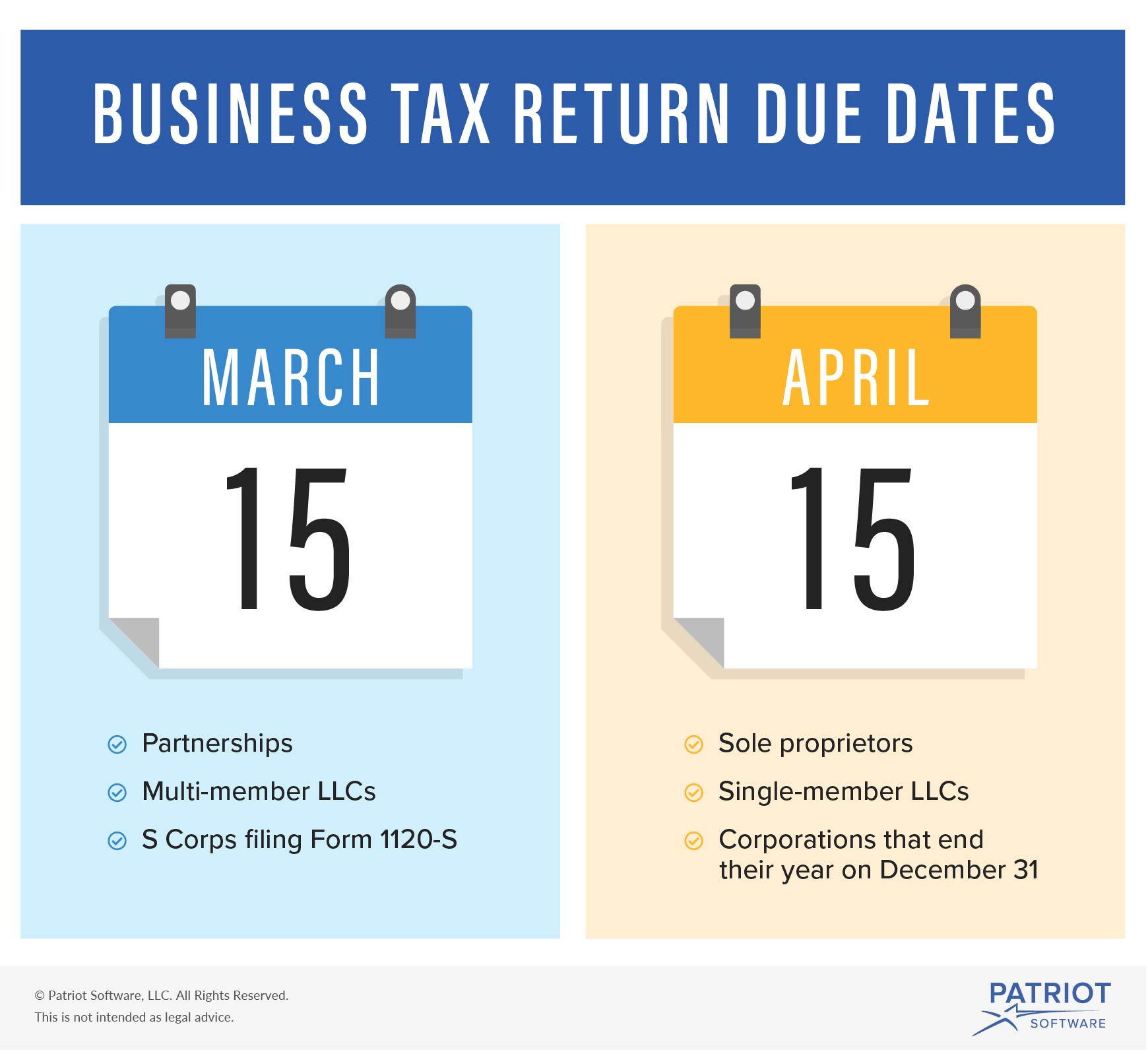

La prochaine étape de votre liste de contrôle pour la préparation de l’impôt des petites entreprises est de savoir quand sont dus les impôts des entreprises. Votre date limite de déclaration dépend de la structure de votre entreprise.

Les entreprises individuelles, les SARL à un seul membre, les SARL à plusieurs membres imposées comme des sociétés et les sociétés qui terminent leur année fiscale le 31 décembre doivent faire leur déclaration avant le 15 avril. Il s’agit de la même date d’échéance que les déclarations d’impôts des particuliers.

Les sociétés de personnes, les LLC à plusieurs membres et les S Corps ont une date limite de déclaration d’impôts fixée au 15 mars.

Si le 15 mars ou le 15 avril tombe un week-end ou un jour férié, vous avez jusqu’au jour ouvrable suivant pour faire votre déclaration.

Recueillir et analyser vos dossiers

Toutes les étapes de la liste de contrôle pour la préparation de l’impôt des petites entreprises sont importantes. Mais celle-ci est sans doute l’une des parties les plus longues, les plus complexes et les plus importantes pour préparer un formulaire d’impôt précis.

Remplir les informations fiscales n’est pas un jeu de devinettes. Vous ne pouvez pas saisir arbitrairement les revenus et les dépenses en vous basant sur un souvenir flou. Vous devez avoir des faits concrets sous les yeux si vous voulez remplir une déclaration précise.

Trouver votre numéro d’identification de contribuable. C’est essentiel. Sinon, comment l’IRS pourra-t-il identifier votre entreprise ? Selon la structure de votre entreprise et si vous avez des employés, vous pourrez peut-être utiliser votre numéro de sécurité sociale. Sinon, vous devez utiliser votre numéro fédéral d’identification d’employeur (FEIN).

Puis, rassemblez et analysez votre bilan et votre compte de résultat. Si vous utilisez un logiciel de comptabilité, la génération de ces rapports devrait être facile à faire. Votre compte de résultat énumère les revenus, les dépenses et le résultat net de votre entreprise tout au long de l’année. Et votre bilan présente vos actifs, vos passifs et vos capitaux propres.

En plus de vos états financiers, vous avez besoin de certaines pièces justificatives. Rassemblez vos reçus, vos relevés bancaires, vos relevés de cartes de crédit et vos registres de paie pour étayer votre travail.

Aussi, soyez prêt à trouver des copies de vos paiements d’impôt estimés. Et, trouvez votre déclaration d’impôt sur les sociétés de l’année précédente.

Recherchez des déductions et des crédits d’impôt

La prochaine étape sur le train de la préparation des impôts est de trouver si vous êtes admissible à un allégement fiscal. Les crédits et déductions d’impôt pour les entreprises sont un excellent moyen de réduire votre impôt à payer. Et selon votre entreprise, vous pouvez être admissible à quelques-uns.

Les entreprises peuvent demander des déductions et des crédits d’impôt pour les dépenses admissibles. En général, les crédits d’impôt encouragent les entreprises à prendre une sorte d’action qui profite à d’autres personnes (par ex, offrir des aménagements raisonnables).

Regardez ces crédits d’impôt auxquels vous pourriez avoir droit :

- Assurance maladie des petits employeurs

- Accès des personnes handicapées

- Possibilité de travail

Et, voici quelques exemples de dépenses pour lesquelles vous pourriez demander une déduction fiscale :

- Bureau à domicile

- Utilisation professionnelle de la voiture

- Voyage

- Contributions caritatives

- Mauvaises dettes

Avant de réclamer un crédit ou une déduction, assurez-vous d’avoir les dossiers pour le justifier. Et, vous devez comprendre les règles de l’IRS. Par exemple, vous ne pouvez pas demander une déduction fiscale pour bureau à domicile à moins de satisfaire à certaines exigences de l’IRS.

Déduire les paiements d’impôts estimés

Si vous êtes indépendant, vous devez effectuer des paiements d’impôts estimés pour couvrir vos obligations. Personne ne retient d’impôts sur votre salaire lorsque vous êtes indépendant.

Les propriétaires d’entreprises paient des impôts estimatifs trimestriellement. Si vous avez effectué des paiements d’impôts estimatifs tout au long de l’année, vous pouvez les déduire de votre obligation fiscale totale.

De cette façon, vous ne payez pas trop d’impôts.

Déterminer si vous avez besoin d’une extension de déclaration

Ces choses arrivent. Peut-être que vous êtes pris par d’autres responsabilités et que vous vous précipitez pour remplir votre déclaration.

Au lieu de monter quelque chose de douteux, vous pouvez décider de déposer une extension de la taxe professionnelle. Une prolongation de dépôt vous donne plus de temps pour remplir et déposer vos déclarations de revenus des petites entreprises.

Si vous avez besoin d’une prolongation sur votre déclaration de revenus, vous devez soumettre le formulaire de prolongation de l’IRS avant la date d’échéance de votre déclaration de revenus.

Utilisez le tableau ci-dessous pour déterminer quel formulaire vous devez déposer et votre date d’échéance :

Incluez des informations sur votre entreprise et les taxes que vous devez sur le formulaire de demande de prolongation.

Recherchez des alternatives si vous ne pouvez pas payer votre dette fiscale

Vous devrez peut-être vous préparer à une situation où vous ne pouvez pas vous permettre de payer votre dette fiscale en une seule fois.

Bien que les paiements d’impôts estimés aident, vous pouvez avoir mal calculé votre dette et laissé une dépense trop importante au moment de l’impôt. Si c’est le cas, vous devez connaître vos options et en poursuivre une qui répond aux besoins de votre entreprise.

Si vous ne pouvez pas vous permettre de payer des impôts en entreprise, l’IRS vous donne quelques options, notamment :

- Un accord de versement de l’IRS (plan de paiement mensuel)

- Une offre de compromis (règlement de la dette fiscale)

- Un délai temporaire (reporter votre paiement jusqu’à ce que votre situation financière s’améliore)

Quel que soit l’option de paiement de l’impôt que vous poursuivez avec l’IRS, vous devez toujours produire votre déclaration de revenus à temps (à moins que vous n’ayez reçu une extension de dépôt).

Parlez à votre comptable

Une fois que vous avez rassemblé tous vos dossiers et pris des décisions préliminaires sur les déductions et les crédits que vous pouvez demander, il est temps de vous tourner vers votre comptable.

Votre comptable peut vous aider à vérifier que votre déclaration est exacte. Il peut également être en mesure de trouver d’autres déductions ou crédits que vous pouvez demander. Et, un comptable peut vous aider à travers le processus de dépôt pour s’assurer que votre déclaration est solide.

Déposez-la !

Enfin, vous êtes arrivé à la toute dernière case à cocher sur la liste de contrôle de la déclaration de revenus de votre petite entreprise. Après avoir reçu le feu vert de votre comptable, il est temps de déposer votre déclaration.

Vous pouvez choisir de déposer votre déclaration de revenus d’entreprise par voie électronique ou sur papier. La télédéclaration est un processus plus rapide que la déclaration sur papier, et vous recevez une confirmation rapide que votre déclaration a été traitée.

Si vous décidez de télédéclarer par le biais du système de l’IRS, vous pouvez effectuer des paiements d’impôts par le biais du système de paiement électronique des impôts fédéraux (EFTPS).

Vous voulez faciliter la période des impôts ? Suivez vos dépenses et vos revenus toute l’année avec le logiciel de comptabilité en ligne de Patriot. Obtenez votre essai gratuit dès maintenant !

Ce document ne constitue pas un avis juridique ; pour plus d’informations, veuillez cliquer ici.