Peter Schiff er en investeringsforvalter, forfatter, mediepersonlighed og en åbenlys fortaler for investering i guld. Han har en anslået nettoformue på 70 millioner dollars, der kommer fra hans mæglerfirma, EuroPacific Capital, flere bøger, hans blog og forskellige andre medieshows, som han kontrollerer. Schiff er en regelmæssig gæst i finansielle nyhedsprogrammer, en platform, som han bruger til regelmæssigt at anbefale guld som en sikker investering.

Schiffs evner som mediepersonlighed er exceptionelle. Hans investeringsrekord er imidlertid langt mindre imponerende. Hans mest konsekvente anbefalinger er til guld, en holdning, der er motiveret af dybt forankrede overbevisninger og hans egen interesse.

Billedkilde: Getty Images.

Peter Schiffs blog, forskellige radio- og podcastshows og hans medieforståelse giver ham en stærk platform

Kernen i Peter Schiffs berømmelse i investeringsverdenen er hans evne til regelmæssigt at optræde i respekterede, fremtrædende finansielle nyhedsmedier. Han er ofte citeret i Wall Street Journal, New York Times, Barron’s og Fortune, for blot at nævne nogle få.

Han er en regelmæssig gæst på forskellige finansielle og forretningsmæssige tv-kanaler, fra CNBC til Fox Business til MSNBC. Hans radioprogram, The Schiff Report, blev lukket i 2014, men overlever i dag som en populær ugentlig podcast. Han har udgivet flere bøger, som alle omhandler truslen om et forestående krak i den amerikanske økonomi, og hvordan investorerne bør forberede sig.

Hans platform er et effektivt redskab til at fremme hans økonomiske og markedsprognoser. Oftest bruger Schiff denne platform til at fortælle investorerne, at de bør købe guld.

Peter Schiffs forudsigelser afhænger helt og holdent af guldprisen

Det er ingen hemmelighed, at Peter Schiff er optimistisk over for guld. Han har konsekvent kritiseret USA’s penge- og finanspolitik og gentager ad nauseam, at en økonomisk katastrofe truer i USA og i udlandet. I det scenarie er guld det aktiv, han foretrækker som en sikker havn for kapital midt i en kollapsende verdensøkonomi.

For den tilfældige iagttager kan Schiff’s allestedsnærværende mediepersonlighed give troværdighed til hans verdensanskuelser og aktievalg. Han er en talentfuld selvpromotor. Virkeligheden er imidlertid, at Schiff’s verdenssyn og prognoser, selv om de er konsekvente, har vist sig at være forkerte langt oftere end ikke. Investorer bør nærme sig hans råd med et stort gran salt.

Til nogens overraskelse er Schiff’s nuværende liste over aktieanbefalinger stærkt koncentreret i guld. Guldpriserne er sprunget over 20 % indtil videre i år, hvilket har drevet stærke aktiegevinster i hele branchen. Hvis man ser på en lidt længere tidshorisont, har fondens valg imidlertid stort set fulgt S&P 500 og dens industribenchmarks.

Den største beholdning i Schiffs guldfond er Franco-Nevada Corp. (TSX:FNV), en canadisk baseret ejer af guldroyalties og investeringer i naturressourcer. Guldminer Agnico Eagle Mines (NYSE:AEM) er fondens næststørste beholdning. Begge aktier har håndfast overgået både S&P 500 og stigningerne i råvarepriserne indtil videre i år.

Guldpris i amerikanske dollars data fra YCharts

Hvorimod over de seneste fem og 10 år overgår S&P 500 hver især, med kun Franco-Nevada Corp. som en undtagelse. Schiffs guldfond er faldet med næsten 27 % siden oprettelsen og halter efter sit referenceindeks med over 2 %.

Guldpris i US Dollars data fra YCharts

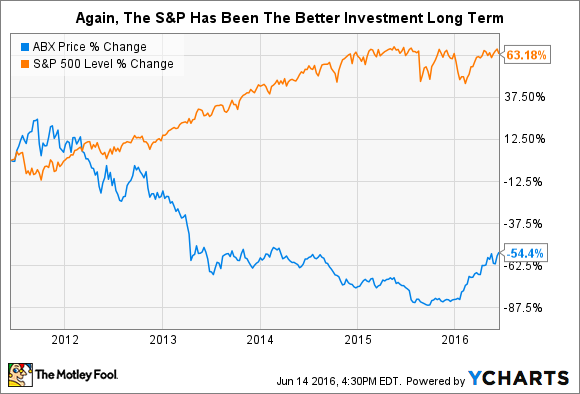

Selv Schiffs andre fonde, formentlig dem uden et eksplicit fokus på guld, er stærkt domineret af virksomheder med direkte tilknytning til metallet. Fire af de fem største beholdninger i EuroPac’s International Value Fund er f.eks. guldminevirksomheder. Igen, disse aktier har klaret sig godt i år — guldminer Barrick Gold (NYSE:GOLD) er steget med over 167 % alene i år! – men igen med en længere tidshorisont er de sakket bagud i forhold til alternative investeringer. Schiffs værdifond følger sit benchmark med over 20 % siden starten.

ABX data fra YCharts

Fortsæt med forsigtighed: Schiff’s guldanbefalinger er forkerte, en masse

Schiff’s offentlige forudsigelser, adskilt fra hans faktiske investeringer, har en lige så dårlig track record. I 2009 forudsagde han et økonomisk sammenbrud drevet af hyperinflation i USA. Det viser sig, at deflationspresset var den større bekymring efter krisen, hvilket er en realitet, der stadig eksisterer i dag.

Og tænk på hans udtalelse fra oktober 2012 på CNBC om, at investorerne “vil blive chokeret over, hvor billigt guld” var på det tidspunkt. Guldet blev handlet omkring 1.700 USD den dag, et niveau, som metallet ikke har set siden. I dag er det 32 % fra det høje niveau og handles omkring 1.275 USD. Han har siden da forudsagt et guldrally til over 5.000 USD på trods af det klare bjørnemarked i de seneste fire år.

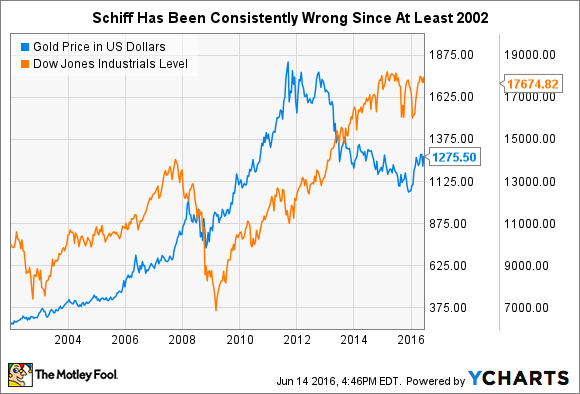

Schiff er også hurtig til at prale af, at han forudsagde finanskrisen, hvilket han på en måde gjorde seks år før krisen faktisk startede. Hvis man forudsiger en recession hvert eneste år, vil man til sidst få ret. Han forudsagde også på det tidspunkt, at Dow Jones Industrial Average snart ville kollapse fra 10.000 til 2.000. I stedet er Dow i år steget til næsten 18.000.

Guldpris i amerikanske dollars data fra YCharts

Blinde konsistens bør være et rødt flag

Der er utallige andre eksempler på, at Schiff har anbefalet guld for at beskytte investorerne mod den ene falske krise efter den anden. Hans konsistens er bemærkelsesværdig og synes ikke at tage hensyn til modsatrettede beviser eller ændringer i de økonomiske og markedsmæssige forhold.

Jeg tror, at årsagen er todelt. For det første synes Schiff oprigtigt at tro på sin hypotese. Hans far, Irwin Schiff, var en kendt libertarianer med en anti-etableringstrang, der ligner hans søns. Hans foragt for den føderale regering og Federal Reserve resulterede i flere fængselsophold på grund af forskellige sammenstød med skattevæsenet, alle drevet af hans stærke libertære overbevisning. I dag fører Peter Schiff faklen videre med lige så stor entusiasme som sin far, selv om han befinder sig på den anden side af loven. Jeg tror, at Schiff virkelig tror på det, han siger, uanset hvor forkerte disse forudsigelser end måtte vise sig at være gang på gang.

For det andet er det afgørende at forstå, hvordan Peter Schiff rent faktisk tjener sine penge. Der er de gensidige fonde, der forvaltes af hans mæglerfirma, Euro Pacific Capital. Disse fonde opkræver gebyrer på den investerede kapital, som regel omkring 1,5 % årligt. Fondene er stærkt koncentreret i guldbranchen, hvilket gør dem til et perfekt sted for frygtsomme investorer at parkere deres kapital efter at have set Schiff på tv, online eller i radioen. Med andre ord er han i branchen for at sælge guld, så det giver mening, at han konsekvent vil advokere for metallet over tid.

Dertil kommer, at han tjener på salget af sine bøger og andre medieprodukter. Det er igen i hans bedste interesse at lave så mange overskrifter som muligt for at tiltrække læsere, seere og lyttere. I en verden, der er oversvømmet af konkurrence om hvert eneste øje og klik, er Schiff en mester i at skille sig ud fra mængden.

I sidste ende vil Peter Schiffs markedsprognoser være korrekte, hvis guldet stiger, og ukorrekte, hvis guldet falder. Han vil fortsætte med at fylde sin nettoformue op, så længe investorerne sætter deres kapital ind i hans fonde, uanset guldprisen. Hvad angår alt andet, som han forudsiger, ville jeg gå videre med ekstrem forsigtighed.

Bør du investere 1.000 dollars i Barrick Gold Corporation lige nu?

Hvor du overvejer Barrick Gold Corporation, vil du gerne høre dette.

Investeringslegender og Motley Fool-medstiftere David og Tom Gardner har netop afsløret, hvad de mener er de 10 bedste aktier for investorer at købe lige nu … og Barrick Gold Corporation var ikke en af dem.

Den online investeringstjeneste, som de har drevet i næsten to årtier, Motley Fool Stock Advisor, har slået aktiemarkedet med over 4X.* Og lige nu mener de, at der er 10 aktier, der er bedre køb.

Se de 10 aktier

*Stock Advisor afkast pr. 24. februar 2021

- {{ overskrift }}

Trending

Jay Jenkins har ingen position i nogen af de nævnte aktier. The Motley Fool har ingen position i nogen af de nævnte aktier. Prøv en af vores Foolish nyhedsbrevstjenester gratis i 30 dage. Vi Fools har måske ikke alle de samme holdninger, men vi mener alle, at overvejelse af en bred vifte af indsigter gør os til bedre investorer. The Motley Fool har en oplysningspolitik.