Pörssi

AFP via Getty Images

Olemmeko jo poksauttaneet samppanjaa ennen ilotulitusta?

Se on kysymys viimeisessä jutussa kaksiosaisessa katsauksessani voimista, jotka ohjaavat osakemarkkinoita vuonna 2021.

Viime viikolla käsittelin vahvimpia myötätuulia, jotka voivat puhaltaa osakkeet hirviöralliin ensi vuonna. (Lue se täältä.) Tänään vaihdan karhun alter egooni ja tarkastelen joitakin asioita, jotka voisivat mennä pieleen.

Jotkut Wall Streetin analyytikot menevät jopa niin pitkälle, että sanovat, että on 100-prosenttinen mahdollisuus, että osakkeet menettävät arvoaan seuraavien 12 kuukauden aikana. Ja sillä on vähän tekemistä sen kanssa, elpyykö talous vai ei.

Miten osakekurssit muodostuvat

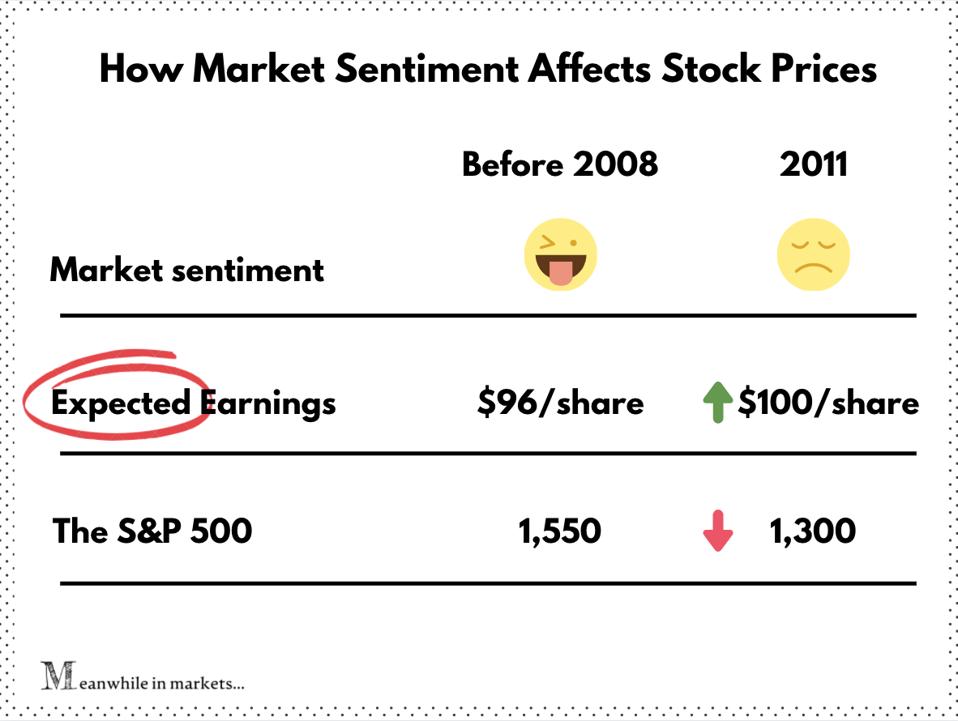

Osakekurssit heijastavat paljon muutakin kuin odotuksia liiketoiminnan mittareista, kuten tuloksesta. Sijoittajien mielentila (eli markkinasentimentti) – kuten halu ottaa riskejä ja yleinen optimismin taso – vaikuttavat niihin lähes yhtä paljon.

Katsokaa vaikka S&P 500:aa ennen vuotta 2008 ja sen jälkeen.

Vuoden 2007 lopussa (juuri ennen asuntomarkkinoiden romahdusta) S&P 500:n osakekohtainen osakekohtainen voittoprosentti (forward EPS) oli 96. Inhimillisesti ilmaistuna se tarkoittaa, että analyytikot odottivat S&P 500:n osakkeiden ansaitsevan keskimäärin 96 dollaria osakkeelta seuraavien 12 kuukauden aikana.

Samaan aikaan S&P 500:n vertailuindeksi saavutti vuosikymmenen ennätyksensä 1 550:ssä – mikä tarkoittaa ~16:n forward P/E:tä.

Silloin iski suuri lama. Sijoittajat pakenivat ja S&P lähti syöksylaskuun

Kesällä 2011 yritykset elpyivät ja S&P:n EPS-arviot nousivat 100:aan, mikä ylitti edellisen huippulukeman. Tämä tarkoittaa, että Wall Street odotti S&P 500:n osakkeiden ansaitsevan 4 % enemmän kuin ennen romahdusta.

Ja pitää muistaa, että se ei ole todellinen tulos. Se oli pikemminkin närkästyneiden ja varovaisten sijoittajien konservatiivinen arvio vuoden 2008 jälkijäristyksessä. Ja silti S&P 500:lla käytiin edelleen kauppaa 15 % alempana kuin edellisessä korkeimmillaan (forward P/E ~12,5).

Sijoittajat maksoivat toisin sanoen 15 % vähemmän samoista osakkeista, joiden he itse odottivat ansaitsevan enemmän. Tältä se näyttää kuvassa:

Miten markkinatunnelmat vaikuttavat osakekursseihin

Meanwhile in Markets

Tässä on markkinatunnelmien voima. Valitettavasti sijoittajat ovat nykyään niin kaukana varovaisuudesta kuin vain voivat olla.

Sijoittajat eivät ole olleet näin ahneita sitten vuoden 2000

Pakkohan minun on sanoa, että on ollut vaikea löytää Wall Streetin analyytikkoa, joka sanoisi huonoja asioita osakkeista vuodelle 2021. Itse asiassa jotkin mittarit osoittavat, että osakemarkkinoilla ei ole nähty näin paljon optimismia sitten dotcom-kuplan.

Esimerkiksi Citibankin laajalti siteeratun paniikki/euforia-mallin – joka ottaa huomioon useita mittareita optiokaupasta velkaantumiseen – lukemat ovat nousseet korkeimmalle tasolle sitten vuoden 2000.

Pankin johtava Yhdysvaltain osakestrategi Tobias Levkovich varoitti sijoittajia: ”Nykyiset euforiset lukemat viestivät 100-prosenttisesta todennäköisyydestä menettää rahaa tulevina 12 kuukautena, jos tutkimme historiallisia malleja – näimme tällaisia tasoja jo syyskuun alussa sekä juuri ennen osakkeiden myyntiä.”

Toinen optimismin indikaattori on osto-optioiden määrä. (Osto-optio on sopimus, joka antaa oikeuden ostaa osakkeen tulevaisuudessa sovittuun hintaan. Se on sijoitustuote, jota käytetään usein vivutettuna tapana hyötyä osakkeiden noususta.)

Bloomberg kertoi hiljattain, että yhdysvaltalaisten osto-optioiden volyymi saavutti kaikkien aikojen ennätyksen. Ostovolyymin 20 päivän liukuva keskiarvo räjähti yli 22,5 miljoonan sopimuksen. Se on 30 % enemmän kuin edellisellä neljänneksellä. Ja kaksi kertaa enemmän kuin viime vuonna.

Legendaarinen sijoittaja Peter Boockvar – joka ennusti tarkasti vuoden 2008 ja dotcom-kriisit – hälyttää, että tällainen äärimmäinen sentimentti yksinään on punainen lippu.

CNBC:n haastattelussa Boockvar sanoi: ”Sentimentti on noussut yhtä kuohuvaksi kuin mitä olemme nähneet vuoden 2000 alussa. Kyse on siitä innostuksesta osakkeita kohtaan, jonka pitäisi saada joku, joka on nouseva, soittamaan aikalisän.”

Elpyminen ei ehkä riitä perustelemaan tämän päivän osakkeiden arvostuksia

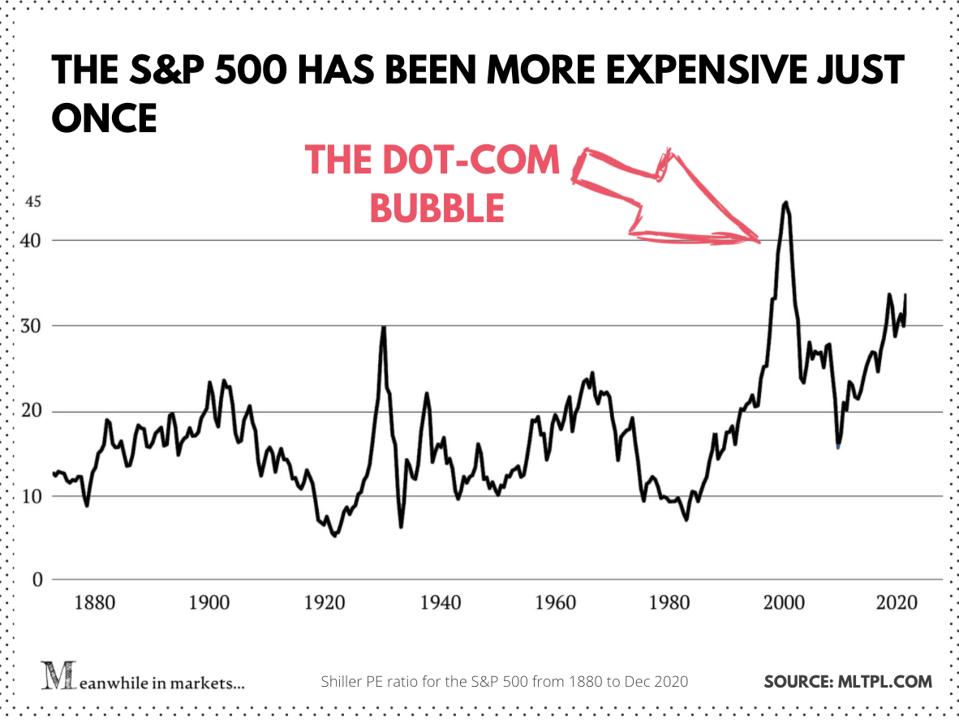

Mihin tämä kaikki vimma on siis vienyt osakkeiden arvostukset tänään? Siihen vastaamiseksi tarkastellaan Shillerin P/E:tä (Cape) – Nobel-palkitun taloustieteilijän Robert Shillerin kehittämän P/E-suhteen ”päivitystä”.

Cape tarkastelee osakkeiden hintoja suhteessa niiden tuottoihin viimeisten 10 vuoden ajalta (inflaatiokorjattuna). Se on hyvä mittari, koska se tasoittaa suhdannevaihteluiden – tai Covidin kaltaisten taloudellisten shokkien – aiheuttamat tulosvaihtelut.

Tässä on S&P 500:n Shillerin P/E viimeisten 50 vuoden ajalta:

Shillerin P/E S&P 500:lle

Samaan aikaan markkinoilla

Tämän mittarin mukaan osakkeiden tämänhetkiset arvostukset ovat historian jyrkimpiä. Vain teknologiakuplan aikana ne ylittivät nykyiset tasot.

Mutta ehkä tällä kertaa on toisin? Ehkä osakkeilla käydään kauppaa korkeammilla arvostuksilla, koska maailma elpyy nopeasti ja voitot saavuttavat korkeat arvostukset? Silloinkin jotkut analyytikot uskovat, että osakkeet on hinnoiteltu yli kaiken, mitä vuosi 2021 voi tuoda tullessaan.

”Luulen, että toinen yllätys, jonka voi hyvinkin nähdä, kun otetaan huomioon, miten vahvasti osakemarkkinat ovat pärjänneet ja miten korkeat arvostukset ovat, on se, että vaikka vuosi 2021 voi olla erittäin hyvä vuosi maailmanlaajuiselle talouskasvulle, se voi itse asiassa olla kohtuullisen keskinkertainen tai jopa huono vuosi maailmanlaajuisille osakemarkkinoille saataville tuotoille”, kertoi Fidelityn rahastonhoitaja Alexander Wright Financial Timesille.

Hän lisäsi: ”Sinun on ehkä oltava paljon vaativampi sen suhteen, mihin sijoitat saavuttaaksesi positiivisia tuottoja.”

David Donabedian, CIBC Private Wealth Managementin CIO, yhtyy Wrightin näkemykseen: ”Näihin markkinoihin on sisäänrakennettu suuria odotuksia… vaikka lyhyen aikavälin näkymät ovat edelleen positiiviset, kapeakatseinen suhdeluku on varoituskutsu pidemmälle aikavälille.”

Muilla sanoen suurin osa niistä hyvistä asioista, joita voi tapahtua vuonna 2021, voi olla jo leivottu tämän päivän osakkeiden hintoihin. Ja monien asioiden täytyy mennä paljon odotettua paremmin, jotta nämä arvostukset jatkuisivat – saati kasvaisivat.

Loppujen lopuksi talous ei ehkä toivu ensi vuonna

Tässä koko keskustelussa on toistaiseksi pidetty ensi vuoden elpymistä itsestäänselvyytenä. Mutta piristyykö talous varmasti ensi vuonna? Taloustieteilijät eivät ole yhtä varmoja kuin markkinat.

Miljardien ihmisten rokottaminen on pitkä ja työläs prosessi. Samaisen Robert Shillerin mielestä sijoittajat ovat liian optimistisia sen suhteen, kuinka nopeasti rokotteet saavat maailman palautumaan normaaliksi.

”He odottavat rokotteelta ihmeitä”, Schiller sanoi Business Insiderin haastattelussa. Hän ennustaa, että virus pysyy täällä ainakin vielä vuoden ajan.

Sillä välin yritykset (etenkin pienet) ja kymmenet miljoonat työttömät amerikkalaiset horjuvat köydenvedossa. Tässä vain muutama monista huolestuttavista merkeistä:

- Työttömien työttömyyshakemukset nousivat Yhdysvalloissa neljän kuukauden huippulukemiin, ja sulkemiset ovat juuri alkamassa uudelleen

- Amerikkalaisten sekkitilit pienenevät, ja valmisteilla oleva elvytyspaketti on paljon pienempi kuin edellinen

- Vähittäismyynti on laskenut jo kaksi kuukautta jouluostoskaudesta ja varhaisesta alennusmyynnistä huolimatta (sähköisen kaupankäynnin myynti tuskin nousi lokakuusta).

- Vaihtoehtoisia tietoja: Yelpissä yli 100 000 pienyritystä on ”sulkenut ovensa” pysyvästi maaliskuun jälkeen.

Kaiken kaikkiaan on liian paljon tuntemattomia tekijöitä sanoaksemme, että ensi vuonna on luvassa voimakas taloudellinen comeback. ”Nousu tästä onnettomuudesta on todennäköisesti pitkä, epätasainen ja erittäin epävarma”, IMF:n pääekonomisti Gita Gopinath kirjoitti lokakuussa blogikirjoituksessaan.

Olisikin naiivia ajatella, että Covid menee ohi kuin mitään ei olisi tapahtunut. Taloudelle jää jonkin verran arpia.

Joitakin työpaikkoja ei koskaan saada takaisin. Paljon enemmän yrityksiä menee konkurssiin ennen kuin kaikki on ohi. Loput vetävät läpi korviaan myöten veloissaan eivätkä paremmassa kunnossa. Pystyvätkö laajat osakemarkkinat pitämään yllä tätä hirvittävää rallia näillä näkymin?

Aika näyttää. Mutta lienee jo aika ryhtyä valikoivammaksi.

Ensi viikolla päätän tämän katsauksen osakkeiden arvostuksiin ”bonusjutulla”. Siinä käsitellään vähän tunnettua mittaria, joka on ristiriidassa Shillerin P/E:n kanssa ja osoittaa, miksi osakkeet saattavat itse asiassa olla halvempia kuin sijoittajat luulevat. Tilaa alla ja pysy kuulolla.

Ole markkinoiden trendien edellä Wall Street-luokan oivalluksilla

Joka viikko julkaisen jutun, jossa selitän, mikä ajaa markkinoita. Tilaa tästä, niin saat analyysini ja osakevalintani sähköpostiisi.