On olemassa kahdenlaisia ihmisiä tulee veroaika. On niitä, jotka ovat innoissaan ja jättävät veronsa heti ensimmäisenä päivänä, kun voivat. Ja sitten on niitä, jotka valittavat ja valittavat ja jättävät veroilmoituksen viime hetkellä. Kumpi sinä olet?

Mahdollisesti olet se toinen – henkilö, jonka vähiten rakastama asia maailmassa on pienyrityksen veroilmoituksen tekeminen. Jos näin on, tarvitset pienyrityksen verovalmistelun tarkistuslistan.

Vai oletko kenties ensimmäinen – se, joka ei malta odottaa yrityksen veroilmoituksen jättämistä. Siinä tapauksessa olet ehkä jo tehnyt oman pienyrityksen veroilmoituksen tarkistuslistan ja haluat vertailla.

Tapauksesta riippumatta, lue eteenpäin ja tutustu pienyrityksen veroilmoituksen valmistelun tarkistuslistaan … ja sano hyvästit viivyttelylle.

- Pienyrityksen veroilmoituksen valmistelun tarkistuslista

- Valitse myrkkysi (verolomake siis)

- Ymmärrä veroilmoituksen jättämisen määräaika

- Kerää ja analysoi tietosi

- Katso verovähennyksiä ja -hyvityksiä

- Vähennä arvioituja veromaksuja

- Määritä, tarvitsetko hakemuksen jättämisen jatkoaikaa

- Tutki vaihtoehtoja, jos et pysty maksamaan verovelkaasi

- Keskustele kirjanpitäjäsi kanssa

- Asiakirjaa!

Pienyrityksen veroilmoituksen valmistelun tarkistuslista

Jotkut saattaisivat väittää, että asioiden rastittaminen tehtäväluettelosta on hauskaa. Hauskaa tai ei, tarkistuslistan käyttäminen voi auttaa sinua pysymään järjestyksessä ja tarkkana. Ja kuka haluaisi jättää saamatta verovähennyksiä tai maksaa sakkoja huolimattoman veroilmoituksen takia?

Käytä tätä pienyrityksen verovalmistelun tarkistuslistaa tänä verokautena, jotta pysyt vastuullasi:

Valitse myrkkysi (verolomake siis)

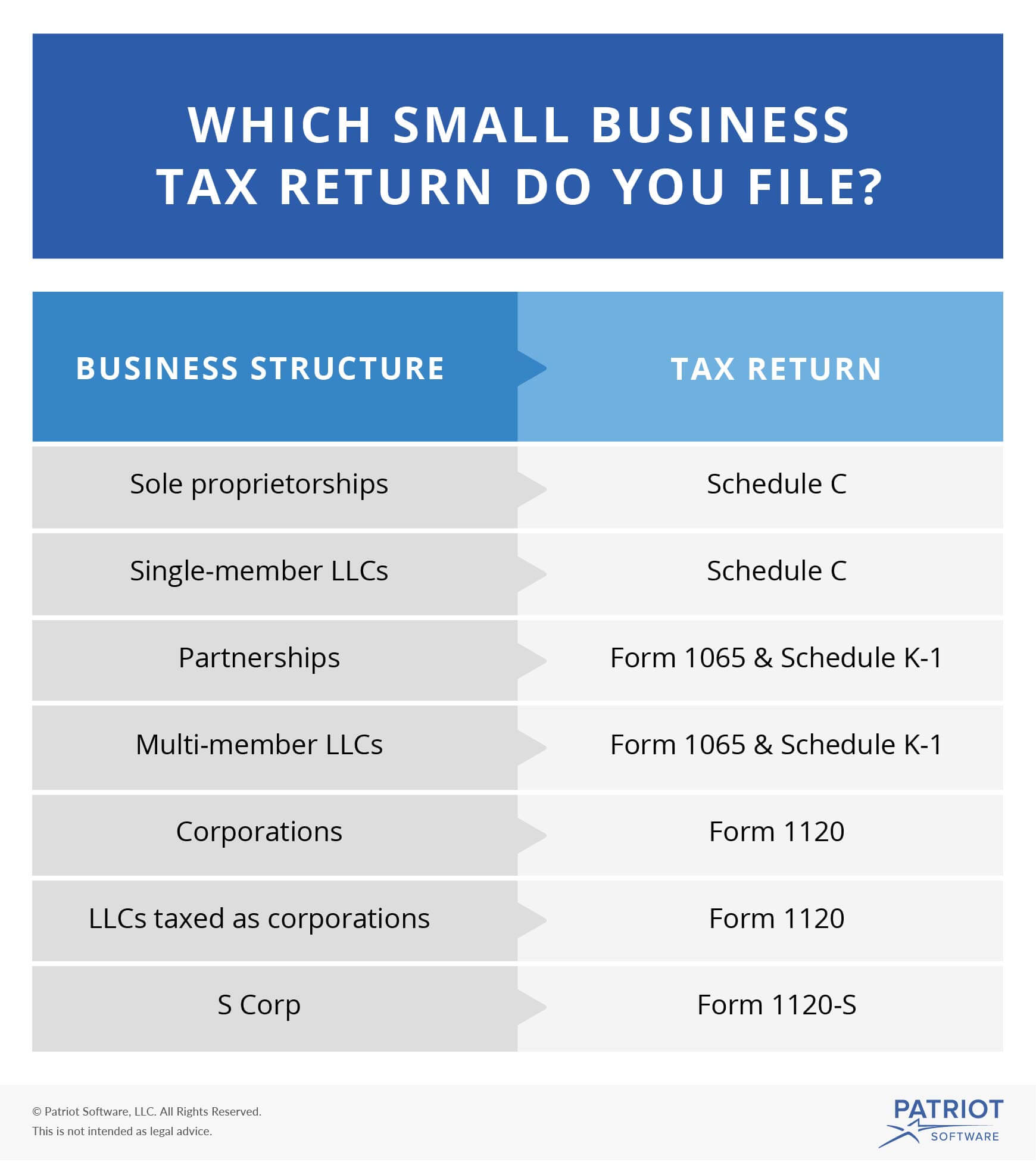

Pienyrityksen verovalmistelun tarkistuslistan ensimmäisenä tehtävänäsi on selvittää, millä lomakkeella joudut jättämään veroilmoituksen. Ei ole olemassa vakiolomaketta, jota kaikki pienyritysten omistajat käyttävät – lomakkeesi riippuu liiketoimintayksiköstäsi.

Oletko yksityisyrittäjä vai yhden jäsenen LLC:n omistaja? Käytä C-luetteloa (Schedule C, Profit or Loss from Business) ja liitä se henkilökohtaiseen tuloveroilmoitukseesi (lomake 1040).

Oletko osakas henkilöyhtiössä tai osaomistaja monijäsenisessä LLC:ssä? Jos näin on, täytä lomake 1065, U.S. Return of Partnership Income, ja liitä siihen Schedule K-1 (lomake 1065).

Ja niille, jotka tarvitsevat yritysveron valmistelun tarkistuslistan, verolomakkeesi on lomake 1120, U.S. Corporation Income Tax Return. Monijäseniset LLC:t, joita verotetaan yhtiöinä, käyttävät myös lomaketta 1120.

Viimeisenä mutta ei vähäisimpänä verolomakkeena sinun on käytettävä lomaketta 1120-S, U.S. Income Tax Return for an S Corporation.

Ymmärrä veroilmoituksen jättämisen määräaika

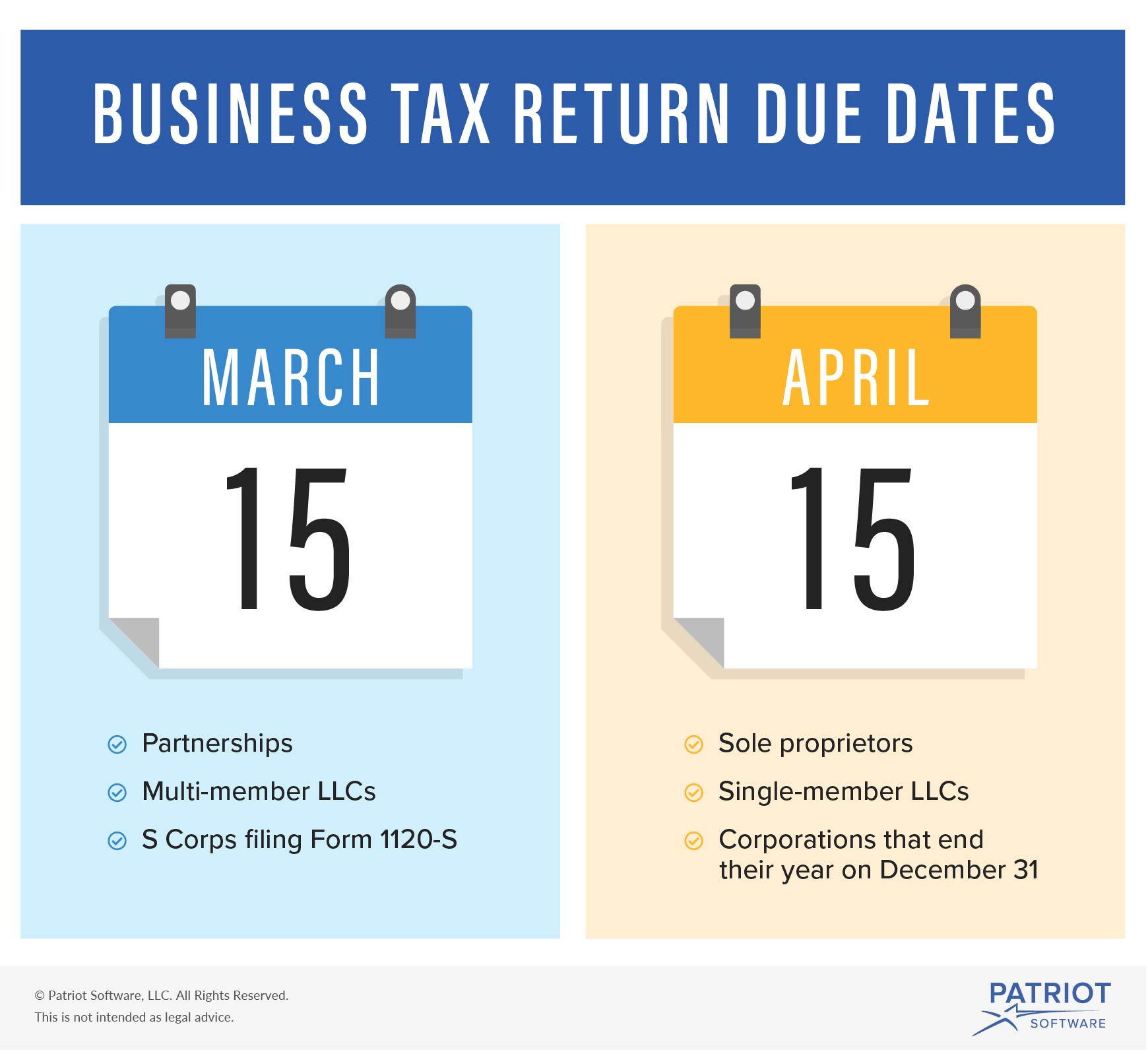

Pienyritysten verovalmistelun tarkistuslistan seuraava vaihe on tietää, milloin yritysverot on maksettava. Viimeinen jättöpäiväsi riippuu yritysrakenteestasi.

Yksinyrittäjien, yhden jäsenen osakeyhtiöiden, monijäsenisten osakeyhtiöiden, joita verotetaan yhtiöinä, ja yhtiöiden, joiden verovuosi päättyy 31. joulukuuta, on jätettävä veroilmoituksensa 15. huhtikuuta mennessä. Tämä on sama eräpäivä kuin henkilökohtaisten veroilmoitusten jättöpäivä.

Partnereiden, monijäsenisten LLC:iden ja S-yhtiöiden veroilmoitusten jättöpäivä on 15. maaliskuuta.

Jos maaliskuun 15. päivä tai huhtikuun 15. päivä osuu viikonloppuun tai juhlapäivään, veroilmoitusten jättäminen on mahdollista seuraavaan arkipäivään asti.

Kerää ja analysoi tietosi

Kaikki pienyritysten verovalmistelun tarkistuslistan vaiheet ovat tärkeitä. Mutta tämä on kiistatta yksi pisimmistä, monimutkaisimmista ja tärkeimmistä osista tarkan verolomakkeen laatimisessa.

Verotietojen täyttäminen ei ole arvailua. Et voi syöttää tuloja ja menoja mielivaltaisesti hämärän muistin perusteella. Sinulla on oltava kovat faktat eteesi, jos haluat täyttää tarkan veroilmoituksen.

Löydä veronmaksajan tunnistenumerosi. Tämä on olennaisen tärkeää. Miten muuten IRS pystyy tunnistamaan yrityksesi? Riippuen yritysrakenteestasi ja siitä, onko sinulla työntekijöitä, voit ehkä käyttää sosiaaliturvatunnustasi. Muussa tapauksessa sinun on käytettävä liittovaltion työnantajan tunnistenumeroa (FEIN).

Kerää ja analysoi seuraavaksi taseesi ja tuloslaskelmasi. Jos käytät kirjanpito-ohjelmistoa, näiden raporttien luomisen pitäisi olla helppoa. Tuloslaskelmassa luetellaan yrityksesi tulot, menot ja lopputulos koko vuoden ajalta. Taseesta taas käyvät ilmi varat, velat ja oma pääoma.

Tilinpäätöstietojen lisäksi tarvitset joitakin tositteita. Kerää kuitit, pankkitiliotteet, luottokorttilaskelmat ja palkkakirjanpitoasiakirjat työsi tueksi.

Varaudu myös etsimään kopiot arvioiduista veromaksuista. Ja etsi edellisen vuoden yritysveroilmoitus.

Katso verovähennyksiä ja -hyvityksiä

Verovalmistelujunan seuraava pysäkki on selvittää, oletko oikeutettu verohelpotuksiin. Yritysverohyvitykset ja -vähennykset ovat loistava tapa pienentää verovelkaasi. Ja yrityksestäsi riippuen saatat olla oikeutettu muutamiin.

Yritykset voivat hakea verovähennyksiä ja -hyvityksiä tukikelpoisista kuluista. Yleensä verohyvitykset kannustavat yrityksiä ryhtymään jonkinlaiseen toimintaan, joka hyödyttää muita (esim, kohtuullisten mukautusten tarjoaminen).

Katso näitä verohyvityksiä, joihin saatat olla oikeutettu:

- Pientyönantajan sairausvakuutus

- Vammaisten pääsy

- Työmahdollisuus

Ja tässä muutamia esimerkkejä kuluista, joista voit mahdollisesti hakea verovähennystä:

- Kotitoimisto

- Auton liikekäyttö

- Matkat

- Hyväntekeväisyyslahjoitukset

- Vialliset velat

Varmistu siitä, että sinulla on kirjanpitoaineistoa sen tueksi, ennen kuin haet hyvitystä tai vähennystä. Ja sinun on ymmärrettävä IRS:n säännöt. Et voi esimerkiksi vaatia kotitoimiston verovähennystä, ellet täytä tiettyjä IRS:n vaatimuksia.

Vähennä arvioituja veromaksuja

Jos olet itsenäinen ammatinharjoittaja, sinun on suoritettava arvioituja veromaksuja vastuidesi kattamiseksi. Kukaan ei pidätä veroja palkastasi, kun olet itsenäinen ammatinharjoittaja.

Yritysten omistajat maksavat arvioituja veroja neljännesvuosittain. Jos olet suorittanut arvioituja veromaksuja koko vuoden ajan, voit vähentää ne kokonaisverovelastasi.

Siten et maksa liikaa veroja.

Määritä, tarvitsetko hakemuksen jättämisen jatkoaikaa

Juttuja sattuu. Ehkä jäät kiinni muihin velvollisuuksiin ja kiirehdit tekemään veroilmoituksen.

Sen sijaan, että kokoaisit jotain kyseenalaista, voit päättää hakea elinkeinoveroilmoituksen pidennystä. Jatkoaika antaa sinulle enemmän aikaa pienyritysten veroilmoitusten täyttämiseen ja jättämiseen.

Jos tarvitset jatkoaikaa veroilmoitukseesi, sinun on lähetettävä IRS:n jatkolomake ennen veroilmoituksen eräpäivää.

Käytä alla olevaa taulukkoa määrittääksesi, mikä lomake sinun on jätettävä ja mikä on eräpäiväsi:

Lisää jatkoaikahakemuslomakkeelle tiedot yrityksestäsi ja veroista, jotka olet velkaa.

Tutki vaihtoehtoja, jos et pysty maksamaan verovelkaasi

Mahdollisesti sinun on varauduttava tilanteeseen, jossa sinulla ei ole varaa maksaa verovelkaasi kerralla.

Vaikka arvioitu veronmaksu auttaakin, olet saattanut laskea verovelkaasi väärin ja jättänyt veroajankohtana liikaa kuluja. Jos näin on, sinun on tunnettava vaihtoehtosi ja pyrittävä siihen, joka vastaa yrityksesi tarpeita.

Jos sinulla ei ole varaa maksaa veroja yritystoiminnassa, IRS antaa sinulle muutamia vaihtoehtoja, mm:

- IRS:n osamaksusopimus (kuukausittainen maksusuunnitelma)

- Kompromissitarjous (verovelkojen sovittelu)

- Tilapäinen lykkäys (lykkää maksua siihen asti, kunnes taloudellinen tilanteesi paranee)

Riippumatta siitä, mitä veronmaksuvaihtoehtoa käytitkin IRS:n kanssa, veroilmoituksesi on silti jätettävä määräajassa (ellet sitten ole saanut pidennystä).

Keskustele kirjanpitäjäsi kanssa

Kun olet koonnut kaikki tietosi ja tehnyt alustavia päätöksiä siitä, mitä vähennyksiä ja hyvityksiä voit vaatia, on aika kääntyä kirjanpitäjäsi puoleen.

Tilintarkastajasi voi auttaa sinua tarkistamaan, että veroilmoituksesi on oikea. Hän voi myös löytää muita vähennyksiä tai hyvityksiä, joita voit vaatia. Lisäksi kirjanpitäjä voi auttaa sinua arkistointiprosessin aikana varmistaakseen, että veroilmoituksesi on luotettava.

Asiakirjaa!

Viimeinkin olet saapunut viimeiseen ruutuun, joka on rastitettava pienyrityksen veroilmoituksen tarkistuslistalta. Kun sinä ja kirjanpitäjäsi olette antaneet vihreää valoa, on aika jättää veroilmoitus.

Voit jättää yritysveroilmoituksen joko sähköisesti tai paperilla. Sähköinen jättäminen on nopeampi prosessi kuin paperilla jättäminen, ja saat nopeasti vahvistuksen siitä, että jättösi meni läpi.

Jos päätät jättää veroilmoituksen sähköisesti IRS:n järjestelmän kautta, voit suorittaa veromaksut liittovaltion sähköisen veronmaksujärjestelmän (Electronic Federal Tax Payment System, EFTPS) kautta.

Tahdotko tehdä veroajasta helpompaa? Seuraa menojasi ja tulojasi ympäri vuoden Patriotin verkkokirjanpito-ohjelmiston avulla. Hanki ilmainen kokeiluversio nyt!

Tämä ei ole tarkoitettu oikeudelliseksi neuvonnaksi; lisätietoja saat klikkaamalla tästä.