Ebben a független Vanguard Investor felülvizsgálatban megnézem, hogy az alapok platformja hogyan áll a versenytársakkal szemben. Megvizsgálom a Vanguard díjait a versenytársakkal szemben, valamint az elérhető alapokat. Emellett objektíven elemzem a Vanguard alapok teljesítményét, hogy segítsek a befektetőknek eldönteni, melyik Vanguard alapba fektessenek be, ha a Vanguard Investor használata mellett döntenek. Azt is feltárom, hogy mi a legolcsóbb módja annak, hogy ténylegesen Vanguard alapokba fektessenek (és ez nem egyszerűen a Vanguard Investoron keresztül történő vásárlás, amit a legtöbb befektető nem vesz észre)

Ebben a független Vanguard Investor felülvizsgálatban megnézem, hogy az alapok platformja hogyan áll a versenytársakkal szemben. Megvizsgálom a Vanguard díjait a versenytársakkal szemben, valamint az elérhető alapokat. Emellett objektíven elemzem a Vanguard alapok teljesítményét, hogy segítsek a befektetőknek eldönteni, melyik Vanguard alapba fektessenek be, ha a Vanguard Investor használata mellett döntenek. Azt is feltárom, hogy mi a legolcsóbb módja annak, hogy ténylegesen Vanguard alapokba fektessenek (és ez nem egyszerűen a Vanguard Investoron keresztül történő vásárlás, amit a legtöbb befektető nem vesz észre)

Végül megvizsgálom a Vanguard Investor alternatíváit. Ha az áttekintés egyes részeire szeretne ugrani, akkor az alábbi linkekre kattintva megteheti:

- A Vanguard alapokba való befektetés legolcsóbb módja

- Milyenek a Vanguard díjai?

- A Vanguard tracker alapok a legolcsóbbak?

- Hogyan működik a Vanguard Investor?

- Vanguard alapok teljesítménye

- Melyik Vanguard Lifestrategy alap a legjobb Önnek?

- Vanguard vs. más robot-tanácsadók

- Vanguard befektetési alternatívák

- Ki a Vanguard?

- Hogyan lehet befektetni a Vanguard alapokba

- Mi az a befektetési követési alap?

- Passzív vs. aktív befektetés

- Mi az aktív kezelés

- Mi a passzív kezelés

- Mi az a befektetési követő alap

- A Vanguard gyártja a legjobb befektetéskövető alapokat?

- Milyenek a Vanguard díjai?

- A Vanguard platformdíja

- Vanguard alapdíjak

- A Vanguard tracker alapjai a legolcsóbbak?

- A Vanguard-alapokba való befektetés legolcsóbb módja

- Vanguard Investor vs. Interactive Investor

- Hogyan működik a Vanguard Investor?

- Mibe fektethet a Vanguard segítségével?

- Mi a Vanguard LifeStrategy alapok?

- Vanguard alapok teljesítménye

- Melyik Vanguard Lifestrategy alap a legjobb az Ön számára?

- Hogyan kezeli a Vanguard az alapjait?

- Hogyan számítja ki a Vanguard a kockázatvállalási hajlandóságot?

- Hogyan viszonyulnak a Vanguard díjai más platformokhoz?

- Mely Vanguard alapok a legjobbak?

- Vanguard vs. más robot-tanácsadók

- Vanguard befektetési alternatívák

- Milyen védelmet nyújt a Vanguard csődje ellen?

- Következtetés

- Növelje befektetési portfólióját

- A cikk áttekintése

- Főbb pontok

- A Damien

Ki a Vanguard?

A Vanguard Asset Management (egyszerűen csak Vanguard néven ismert) az Egyesült Királyságban a Financial Conduct Authority (FCA) által engedélyezett és szabályozott. A Vanguardot 1975-ben alapította az Egyesült Államokban John Bogle, és azzal szerzett nevet magának, hogy alacsony költségű indexkövető alapokat kínál, amelyek a legjobb és legolcsóbb indexkövető alapok közé tartoznak. A Vanguard ma már globális márka, és világszerte több mint 20 millió egyéni befektető rendelkezik Vanguard-alapokkal.

A Vanguardot mint vagyonkezelő vállalatot az különbözteti meg, hogy nem a részvényesek, hanem az alapok tulajdonában van, amelyekbe az emberek befektetnek. Ez állítólag azt jelenti, hogy a profit helyett inkább a jó befektetői eredményekre összpontosít.

Hogyan lehet befektetni a Vanguard alapokba

A brit befektetők eddig csak befektetési brókeren vagy alapplatformon, például a Fidelity Fundsnetworkön vagy a Hargreaves Lansdownon keresztül tudtak befektetni a Vanguard alapokba. A Vanguard azonban most elindította saját befektetési platformját Vanguard Investor néven, amely a meglévő követési alapok kínálatát közvetlenül a fogyasztóknak értékesíti, olcsóbban, mint bármely más alapplatform az Egyesült Királyságban.

Mi az a befektetési követési alap?

Hogy megértsük, mit csinál egy befektetési követőalap (és mire specializálódott a Vanguard), először is segít megérteni az aktív és a passzív befektetés közötti különbséget.

Passzív vs. aktív befektetés

Ha alapokba szeretne befektetni, két fő stratégia létezik: az aktív és a passzív kezelés (a kettő közötti különbséget alább ismertetem). A Vanguard az utóbbira specializálódott, de korlátozott számú aktívan kezelt alapot kínál. Sok vita folyik arról, hogy aktív vagy passzív alapokba érdemes-e befektetni. Azonban minden általam tanulmányozott kutatási fehér könyv, amely azt állítja, hogy valamelyik módszertan jobb, mint a másik, mindig egy hibás feltételezést tesz. Ez a feltételezés az, hogy egy alapot szinte a végtelenségig kell vásárolni és tartani. A befektetők növelhetik hozamaikat, ha rendszeresen felülvizsgálják befektetéseiket, és adott esetben változtatásokat eszközölnek, de semmiképpen sem szabad a végtelenségig vásárolni és tartani. A másik hibás feltételezés az, hogy az aktív és a passzív alapok közötti választás bináris választás. Természetesen mindkét stratégiának (aktív vagy passzív) megvan a maga helye, és különböző időszakokban felülmúlják egymást.

Mi az aktív kezelés

- Az aktívan kezelt alapokat olyan alapkezelők vezetik, akik a befektetési kutatócsoportjukkal együtt, hozzák meg az összes döntést arról, hogy mit vásároljanak és mit adjanak el egy adott alapon belül

- Minden alapnak egyértelmű befektetési fókusza és befektetési kockázati szintje van, ahogyan az az alap adatlapján szerepel

- Az alap célja, hogy a befektetéseken felüli befektetési kockázatot biztosítson

- .A befektető tudja, hogy pénzét taktikusan kezelik (vagy legalábbis feltételezhetően kezelik), hogy kihasználja az esetlegesen felmerülő lehetőségeket és csökkentse az esetleges veszteségeket

Mi a passzív kezelés

- A passzívan kezelt alapok célja a választott piaci index követése

- Az alapokat gyakorlatilag egy számítógép irányítja, az alap minimális beavatkozása mellett. A passzívan kezelt alapok jellemzően sokkal alacsonyabb díjakkal rendelkeznek, mint az aktív alapok, ami pozitív hatással van a teljesítményre az aktívan kezelt alapokkal összehasonlítva

- A passzívan kezelt alapok a kiválasztott index teljesítményét tükrözik, legyen az pozitív vagy negatív

Mi az a befektetési követő alap

A befektetési követő alapok olyan passzív alapok, amelyek célja egy kiválasztott tőzsdeindex teljesítményének tükrözése, mint például az FTSE 100, vagy egy eszköz árfolyamát. A befektetéskövető alap ezt úgy éri el, hogy részvényindex esetén részvényeket vásárol a megfelelő arányban, hogy leképezze a szóban forgó indexet. Ahelyett tehát, hogy a befektetőnek saját magának kellene birtokolnia az összes részvényt, ami drága és nehézkes lenne, ehelyett egy befektetési követőalapba fektet, és kihasználja a méretgazdaságosság előnyeit. Ez a passzív befektetés egy formája, és a legtöbbször nem egy alapkezelő, hanem egy számítógépes algoritmus irányítja és működteti. Ez radikálisan csökkenti az alap működtetésének költségeit, és végső soron az alapba történő befektetés költségeit.

Az egyes alapkezelőházak döntik el, hogyan lehet a legjobban leutánozni egy index teljesítményét egy befektetési nyomkövetőn keresztül. Ez jellemzően kétféleképpen történik.

- Teljes replikáció – ez az, amikor az alap a kiválasztott index összes összetevőjébe fektet, azonos súlyozással, hogy az index összetételéhez közelítsen. Így az FTSE 100 esetében az FTSE 100 összes vállalatába ugyanolyan arányban fektetne be, mint ahogy azok az FTSE 100 indexben képviselve vannak.

- Részleges replikáció – ahelyett, hogy az index minden összetevőjébe befektetne, a követési alap inkább az index egy reprezentatív mintájába fektet be. Ennek érdekében a befektetéskövető alap csak bizonyos számú vállalatba fektethet be egy adott ágazatból vagy földrajzi területről. Ez viszont csökkenti a részesedések számát, ami megkönnyíti a kezelést, miközben a tranzakciós költségeket is csökkenti.

Ezt a két kategóriát tovább lehet osztani. Az indexkövetők kétféleképpen végezhetik a tényleges replikációt. Használhatnak fizikai replikációt (amikor az eszköz a tulajdonukban van), vagy szintetikus replikációt (amikor pénzügyi eszközöket használnak az általuk követni kívánt eszköz teljesítményének reprodukálására).

A trackerek jellemzően kétféle struktúrában léteznek, nevezetesen befektetési alapok (OEIC-k) vagy tőzsdén kereskedett alapok (ETF-ként ismert) formájában. A unit trustok a legelterjedtebb alaptípusok, és a legtöbb Stocks and Shares ISA-n és nyugdíjtermékeken keresztül elérhetőek. A befektetési alapoktól eltérően, amelyek árazása és kereskedése naponta egyszer történik, az ETF-ekkel inkább a részvényekhez hasonlóan lehet kereskedni. Ez azt jelenti, hogy egész nap kereskedhet velük, ami lehetővé teszi, hogy gyorsan be- és kiszálljon a piacról. Ne feledje azonban, hogy a legtöbb befektetési platform további díjakat számít fel az ETF-ekbe történő befektetésért és kereskedésért. A befektetéskövető alapok terén a Vanguard kiemelkedik.

A Vanguard gyártja a legjobb befektetéskövető alapokat?

A legjobb befektetéskövető alapok azok, amelyek szorosan követik a kiválasztott eszközt vagy indexet (minimális követési hibával), és a költségeket is minimálisra csökkentik. Lehetőleg úgy is követik az eszközt vagy indexet, hogy teljes mértékben leképezik azt, és fizikailag megvásárolják az ehhez szükséges eszközöket vagy részvényeket. A fizikai replikáció azért előnyösebb, mint a szintetikus replikáció, mert ez utóbbi pénzügyi derivatívák segítségével tükrözi az eszköz teljesítményét. Ez azt jelenti, hogy egy harmadik fél közreműködésével biztosítja azt a hozamot, amelyet a befektetési nyomkövető megpróbál leképezni. Ez persze azzal a kockázattal jár, hogy ez a harmadik fél csődbe megy, amit partnerkockázatnak nevezünk.

A Vanguard alapjai fizikailag leképezik az általuk követett indexeket, vagy teljes replikációval, vagy – gyakrabban – mintavételes replikációval.

Milyenek a Vanguard díjai?

A Vanguard alapok és befektetési platformjának egyik fő vonzereje az alacsony költségek.

A Vanguard platformdíja

A Vanguard Investor a következőket számítja fel:

- 250.000 fontig 0,15%-os éves számladíj, ami kevesebb mint fele az iparági átlagnak.

- 250.000 font felett nincs éves számladíj. Ez azt jelenti, hogy a maximális platformdíj (éves számladíj) £375. Ez hihetetlenül olcsó, de valójában nem a legolcsóbb módja a Vanguard alapok birtoklásának, amire rövidesen rátérek.

Vanguard alapdíjak

- A Vanguard folyamatos alapdíjai 0,06% és 0,80% között mozognak, ami ismét jóval alacsonyabb az iparági átlagnál. 2019 októberében a Vanguard 36 alapjának folyamatos díjait csökkentette, így a folyamatos díjak átlagos értéke 0,20%-ra csökkent (a 10 évvel ezelőtti 0,34%-hoz képest). Esetenként az alapok belépési díjai 0,2% és 0,8% között vannak, adott esetben.

- Nincsenek átutalási és forgalmazási díjak

A Vanguard tracker alapjai a legolcsóbbak?

Az alábbi táblázatban két vezető FTSE 100 trackert hasonlítunk össze az elmúlt 3 évben, egyet a Vanguardtól, egyet pedig az iShares-től. Az adatokat az FTSE 100 indexhez képest is bemutatom, amelyet mindkét FTSE 100 tracker megpróbál leképezni

| Név | 3 éves összhozam % | Tracking Error | Volatilitás | Éves díj (OCF) % |

| FTSE 100 | 42.51 | n/a | 1.64 | n/a |

| iShares – FTSE 100 UCITS ETF | 41.67 | 0.01 | 1.64 | 0.07 |

| Vanguard – FTSE 100 UCITS ETF | 41.44 | 0.01 | 1.64 | 0.09 |

Az első dolog, ami feltűnik, hogy a két FTSE 100 ETF-tracker kissé alulteljesíti az FTSE 100-at. Ez a) a követési hibájuk és b) a vonatkozó éves alapköltségeik miatt van. A követési hiba azt méri, hogy egy indexkövető mennyire jól követi az általa követett indexet. Minél alacsonyabb az érték, annál jobb. Mindkét ETF-követés mindössze 0,01-es követési hibával rendelkezik, ami a lehető legjobb érték. Ráadásul mindkettőnek hihetetlenül alacsonyak a díjai, az IShares FTSE 100 tracker valamivel olcsóbb, ami magyarázza a valamivel magasabb teljesítményét. Ez azonban elhanyagolható. Tehát mindkét trackernek alacsonyak a díjai és alacsony a követési hibája. Mindkettő fizikailag is leképezi az FTSE 100-at (lásd az utolsó fejezetet), ami pozitívum.

Mindamellett, annak ellenére, hogy az IShares piacvezető ETF-szolgáltató, a barkácsbefektetőknek továbbra is harmadik fél brókeren vagy platformon keresztül kell megvásárolniuk, mint például a Hargreaves Lansdown vagy a Fidelity Fundsnetwork. Mivel ezek a platformok saját platformdíjat számítanak fel a jegyzett OCF-en felül, amely jellemzően 0,45% körül van. A Vanguard Vanguard Investor platformjának elindításával azonban a befektetők már közvetlenül a Vanguardtól vásárolhatnak Vanguard alapokat, de mindössze 0,15%-os platformdíjjal. Összességében ezzel a Vanguard-alapok a legolcsóbb befektetési követő alapok közé tartoznak a piacon, ha figyelembe vesszük az összes díjat, beleértve a platformdíjakat is, de csak akkor, ha a befektető az ő platformjukat használja. Azonban nem feltétlenül ez a legolcsóbb módja minden olyan befektető számára, aki Vanguard-alapokat szeretne birtokolni, amint azt a következő részben kifejtem, ráadásul vannak bizonyos korlátok, ha csak a Vanguard Investor-t használja.

A Vanguard-alapokba való befektetés legolcsóbb módja

Föltételezve, hogy tetszenek a Vanguard-alapok és azok alacsony díjai, a legtöbb befektető számára az Interactive Investor* (ismert nevén ii) lenne az egyik legolcsóbb módja az alapok tartásának. Az Interactive Investor a második legnagyobb befektetési platform az Egyesült Királyságban, és a legnagyobb, amely fix díjas modellt működtet. Az Interactive Investor három különböző szolgáltatási csomagot kínál, amelyek fix havi díjat számítanak fel (a portfólió méretétől függetlenül), és Ön választhat, hogy 9,99, 13,99 vagy 19,99 fontot fizet havonta.

A Vanguard-alapokba történő befektetés alapdíjai mindkét platformon, azaz az Interactive Investor (ii) és a Vanguard Investor esetében azonosak. Mivel a Vanguard Investor platformdíja a náluk tartott összeg százalékán alapul (legfeljebb évi 375 £ díjjal), ez azt jelenti, hogy ha Ön 80 000 £-nál többet fektet be Vanguard-alapokba egy általános befektetési számlán vagy ISA-n keresztül, akkor valójában olcsóbb az Interactive Investoron keresztül befektetni, mint közvetlenül a Vanguardnál.

Egy alternatív és némileg olcsóbb megoldás az iWeb-en keresztül történő befektetés, mivel ők csak 100 £ számlanyitási díjat számítanak fel (negyedéves vagy éves díj nélkül). Az iWeb esetében azonban azt kapja, amiért fizet, egy egyszerű weboldal formájában, amely sokkal kevésbé felhasználóbarát, és nem rendelkezik azokkal az interaktív eszközökkel vagy piaci betekintéssel, amelyeket az Interactive Investor esetében kap.

Vanguard Investor vs. Interactive Investor

Ha soha nem tervez 80 000 fontnál többet tartani Vanguard-alapokban, akkor a Vanguard saját platformján (azaz a Vanguard Investoron) történő befektetés olcsóbb, feltéve, hogy ISA vagy általános befektetési számlán keresztül fektet be. Azonban csak Vanguard-alapokba fektethet be (mivel a Vanguard nem kínál más alapokat a saját platformján). Ezzel szemben az Interactive Investor nemcsak olcsóbb lesz (ha több mint 80 000 fontot birtokol), hanem több ezer befektetési alap, ETF (köztük az előző részben említett iShares ETF egy változata) és befektetési társaságok százainak befektetési jegyei közül választhat, ha úgy kívánja, valamint hozzáférhet a közvetlen részvénykereskedelemhez.

Ez az, amiért én személy szerint Interactive Investor* számlát vennék a Vanguard Investor számla helyett. Ez különösen igaz most, hogy az Interactive Investor már nem számít fel kilépési díjat, ha úgy döntesz, hogy nem használod őket, és átviszed a pénzed egy másik platformra. Tehát elméletileg, ha az ii-n keresztül fektetett be, és végül úgy döntött, hogy inkább a Vanguard Investor-t szeretné használni helyette (esetleg végül kevesebb mint 80 000 fontot fektet be Vanguard-alapokba), akkor büntetés nélkül átviheti az alapokat.

A Vanguard 2020 februárjában indította el régóta várt SIPP-jét, és a legtöbb más SIPP-től eltérően nem alkalmaz éves adminisztrációs díjat. Ez azt jelenti, hogy az Interactive Investor SIPP csak akkor lesz olcsóbb a kizárólag Vanguard alapokat tartó befektetők számára, ha a nyugdíjpotenciáljuk több mint 160 000 font.

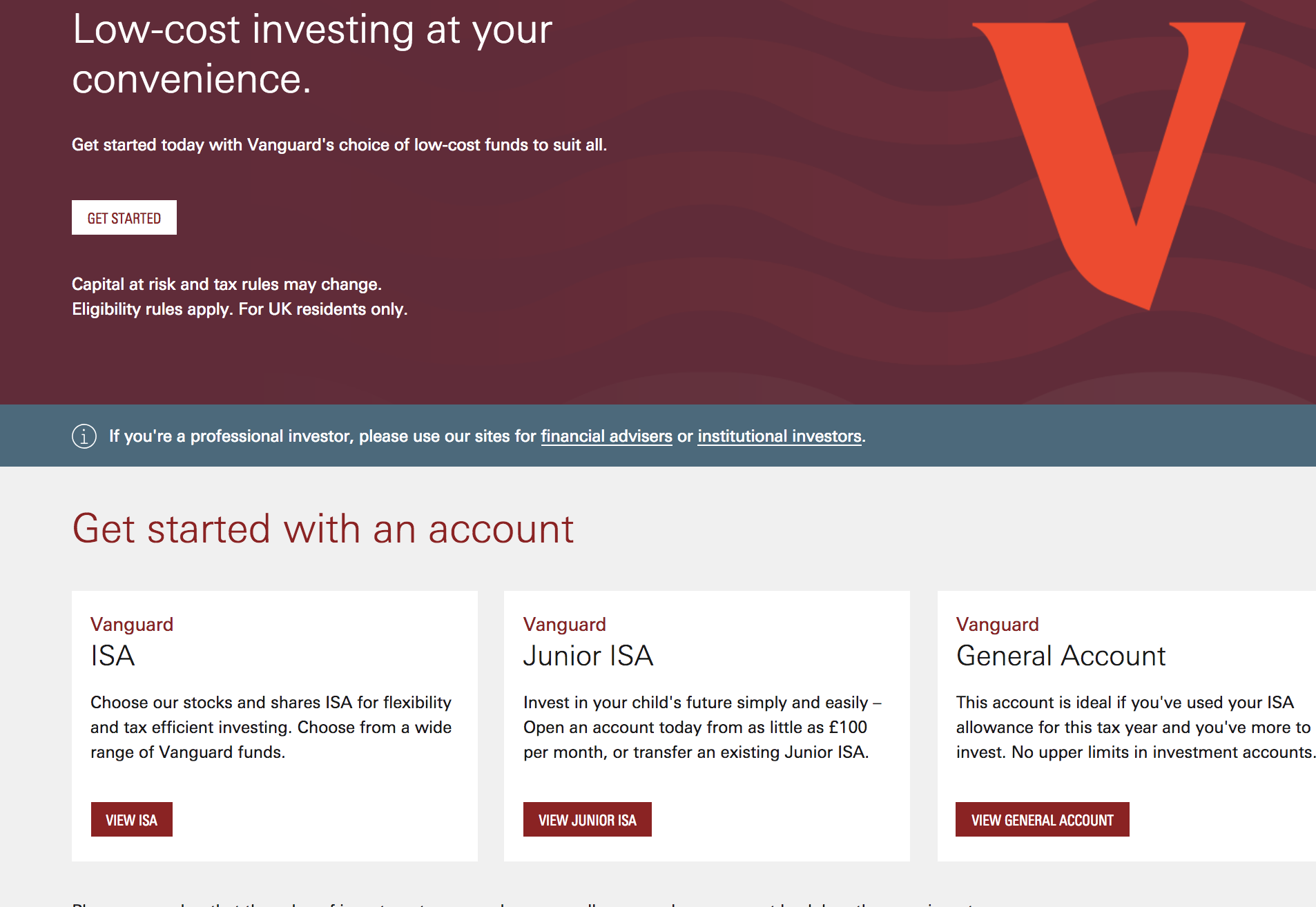

Hogyan működik a Vanguard Investor?

A Vanguard Investor a Vanguard saját platformja, amely lehetővé teszi a Vanguard-alapokból álló portfólió megvásárlását és kezelését. Ez kiküszöböli annak szükségességét, hogy a Vanguard-alapokba történő befektetéshez harmadik fél brókert/platformot vagy pénzügyi tanácsadót vegyen igénybe. A Vanguard Investor olyan DIY befektetők számára alkalmas, akik bíznak abban, hogy saját maguk hozzák meg befektetési döntéseiket mind a portfóliójuk általános eszközösszetételét, mind a konkrétan befektetendő alapokat illetően.

Ha a Vanguard Investoron keresztül történő befektetést választja, jelenleg négy termék közül választhat. Választhatja, hogy a Vanguard-alapokat egy Stocks and Shares ISA (a jelenlegi adóévben legfeljebb 20 000 £-os hozzájárulással), egy általános befektetési számla, egy Junior ISA (a 2020/21-es adóévben legfeljebb 9000 £-os hozzájárulással) és egy 2020 februárjában induló Vanguard SIPP keretében vásárolja meg.

Az adott ISA-paketten belül keletkező bármilyen növekedés és jövedelem adómentes lesz. Az általános befektetési számlán keresztül elért növekedés és jövedelem azonban jövedelemadó- és tőkenyereségadó-köteles.

A befektetők legalább 500 font egyösszegű befektetéssel vagy legalább 100 font rendszeres havi befektetéssel vagy a kettő kombinációjával nyithatnak Vanguard-számlát (más platformok alacsonyabb minimumot kínálnak). Ha közvetlenül a Vanguardnál fektet be online, 74 alap közül választhat (további részletekért lásd a következő részt).

A Vanguard SIPP 2020 februárjában indult, és a Vanguard SIPP-értékelésünkben részletesebben is megvizsgáljuk. A Vanguard SIPP iránt érdeklődőknek érdemes elolvasniuk a Vanguard alternatíváiról szóló alábbi részt is.

Mibe fektethet a Vanguard segítségével?

A Vanguard Investor lehetővé teszi, hogy 74 Vanguard-alapba fektessen, amelyek közül 32 részvényindexkövető alap. Az alábbiakban ezeket soroltam fel, földrajzi területük szerinti bontásban

Európa

- FTSE Developed Europe ex UK UCITS ETF

- FTSE Developed Europe ex-U.K. Részvényindexalap

- FTSE Developed Europe UCITS ETF

- SRI European Stock Fund Global

- Germany All Cap UCITS ETF

Global

- ESG Developed World All Cap Equity Index Fund

- ESG Developed World All Cap Equity Index Fund (UK)

- FTSE All-World High Dividend Yield UCITS ETF

- FTSE All-World UCITS ETF

- FTSE Developed World ex-U.K. Equity Index Fund

- FTSE Developed World UCITS ETF

- FTSE Global All Cap Index Fund

- Global Equity Fund

- Global Equity Income Fund

- Global Small-Cap Index Fund

UK

- FTSE 100 Index Unit Trust

- FTSE 100 UCITS ETF

- FTSE 250 UCITS ETF

- FTSE U.K. All Share Index Unit Trust

- FTSE U.K. Equity Income Index Fund

- Active UK Equity fund

Japán

- FTSE Japan UCITS ETF

- Japan Stock Index Fund

Asia-…Csendes-óceán

- FTSE Developed Asia Pacific ex Japan UCITS ETF

- Pacific ex-Japan Stock Index Fund

Amerika

- FTSE North America UCITS ETF

- S&P 500 UCITS ETF

- U.S. Equity Index Fund

Emerging Markets

- Emerging Markets Emerging Markets Stock Index Fund

- ESG Emerging Markets All Cap Equity Index Fund

- FTSE Emerging Markets UCITS ETF

- Global Emerging Markets Fund Fixed Income

A Vanguard a 17 vegyes alap mellett 24 kötvény- és kötvényalapot is kínál. A 17 vegyes alaphoz tartozik a népszerű Vanguard LifeStrategy alapkínálat.

Mi a Vanguard LifeStrategy alapok?

A LifeStrategy alapok 5 különböző részvény- és kötvénykeveréket kínálnak, amelyek lehetővé teszik a befektető számára, hogy a számára megfelelő kockázati és hozamszintet célozza meg. Öt alap létezik különböző mértékű részvénykitettséggel.

- A LifeStrategy 20% részvényalap 20%-ban részvényekbe és 80%-ban kötvényekbe fektet, ez a legalacsonyabb kockázatú alap, amely az alacsony kockázati profilú befektetők számára alkalmas. Hozzájárultam a Telegraph-ban megjelent, “The tracker fund that survives stock market routs”

- LifeStrategy 40% részvényalap 40%-ban részvényekbe és 60%-ban kötvényekbe fektet, ez a második legalacsonyabb kockázatú alap, amely a befektetési hozamuk javítása érdekében kockázatot vállaló befektetők számára alkalmas

- LifeStrategy 60% részvényalap 60%-ban részvényekbe és 40%-ban kötvényekbe fektet, amely a közép- és felső kategóriás alapot képviseli.A LifeStrategy 80%-os részvényalap 80%-ban részvényekbe és 20%-ban kötvényekbe fektet, amely hosszú távú hozamra alkalmas, és kevésbé aggódik a veszteségek kilátása miatt

- A LifeStrategy 100%-os részvényalap teljes egészében részvényekbe fektet, és a legmagasabb kockázatú alap, amely magasabb hozamra képes, de magasabb kockázattal jár, volatilitás és potenciális veszteség.

Amint azt a Telegraph fenti cikke is mutatja, az országos sajtó rendszeresen kikéri tőlem a szakértői véleményemet számos befektetéssel és platformmal kapcsolatban. A Vanguard Lifestrategy alapjai diverzifikált eszközösszetételt biztosítanak az Ön által kívánt részvénykitettségi szint alapján. Valójában ezek a Vanguard trackeralapok kész portfóliói. Az alapok az amerikai részvényekre összpontosítanak, jellemzően az eszközök körülbelül 25-30%-át fektetik amerikai részvénykövetőkbe. Ez nyilvánvalóan jelentősen befolyásolja ezen alapok teljesítményét. Az olyan időszakokban, amikor az amerikai részvények jobban teljesítenek, mint például az elmúlt néhány évben, a Vanguard-alapok jól teljesítenek. Széles eszközösszetételük miatt azonban hajlamosak lemaradni, amikor egy adott ágazat vagy földrajzi részvénypiac (a nagy tőkeértékű amerikai részvényalapok kivételével) jobban teljesít. Jelenleg az amerikai részvények történelmi alapon drágák, így várható jövőbeli hozamuk rövid távon nem éri el az évi 1%-ot. Ha ez megvalósul, az hatással lesz a részvényorientáltabb Vanguard Lifestrategy alapok teljesítményére.

Vanguard alapok teljesítménye

A Vanguard alapok teljesítményét vizsgáló teljes cikkemet hamarosan közzéteszem. Mivel azonban a legtöbb Vanguard-alap egyszerű követőalap, teljesítményük csak az általuk követett alapindex teljesítményét tükrözi. Ezért engem inkább a Lifestrategy alapjaik teljesítménye érdekel, mivel valószínűleg ezek lesznek azok az alapok, amelyeket a legtöbb kezdő befektető a Vanguard Investor platformon keresztül vásárol. Az alábbi táblázat azt mutatja, hogy a Vanguard Lifestrategy-alapok teljesítménye hogyan alakult a saját szektorukból származó társaikhoz képest 2021. március 10-én.

| Név | Szektor | 1yr | Rank | 3yr | Rank | Rank | 5yr | Rank |

| Vanguard – Vanguard. LifeStrategy 20% részvény | Kevert befektetés 0-35% részvények | 3.21% | 63/84 | 15.02% | 7/74 | 27.86% | 12/63 | |

| Vanguard – LifeStrategy 40% részvény | Vegyes befektetés 20-60% részvények | 9.64% | 82/189 | 18.22% | 11/164 | 39.85% | 15/143 | |

| Vanguard – LifeStrategy 60% részvény | Vegyes befektetés 40-85% részvények | 15.71% | 105/219 | 20.95% | 56/190 | 52.37% | 44/162 | |

| Vanguard – LifeStrategy 80% részvény | Vegyes befektetés 40-85% részvények | 22.31% | 22/219 | 23.75% | 29/190 | 65.76% | 10/162 | |

| Vanguard – LifeStrategy 100% részvény | Global | 28.91% | 102/203 | 26.16% | 114/173 | 79.60% | 87/152 |

Amint láthatjuk, a Vanguard Lifestrategy alapjaik teljesítménye soha nem lesz rekordot döntő a szektorában, de következetes. Ennél is fontosabb, hogy a Lifestrategy alapok ritkán szerepelnek a teljesítménytáblázatok alsó felében, ami átlagon felüli teljesítményre utal.

Melyik Vanguard Lifestrategy alap a legjobb az Ön számára?

Bár ez egy személyes döntés, azt javaslom, hogy a Vanguard Lifestrategy alap kiválasztásakor az életkori útmutató elvéből induljon ki. Így például egy 60 éves, közepes kockázati attitűddel rendelkező személy a Vanguard LifeStrategy 40% részvényalapba fektethet. A részvénykitettséget úgy határozzuk meg, hogy az életkorát levonjuk a 100-ból. Tehát ebben a példában 100 – 60 = 40.

Egy 50 éves személy kombinálhatja a Vanguard Lifestrategy alapokat, hogy 50%-os részvénykitettséget érjen el (azaz pénzének felét a Vanguard LifeStrategy 60% Equity-be, a másik felét pedig a Vanguard LifeStrategy 40% Equity-be fektesse). Ha Ön kockázatkerülő, akkor csökkentenie kell a részvényértéket, amelyet végül választ. Tehát egy kockázatkerülő 60 éves ember talán a Lifestrategy 20%-os részvényalapot választaná. Ha Ön magas kockázatvállalási hajlamú, akkor meg kell emelnie azt a részvénykitettséget, amelyet az életkori útmutató elve javasol. Ha hiszi, ha nem, ez a folyamat képezi sok City-alapú diszkrecionális menedzselt szolgáltatás alapját.

A Vanguard Lifestrategy alap kiválasztásának segítésére készítettem egy befektetési portfólió-kalkulátort, amely megmutatja, hogy milyen széles körű eszközösszetételre számíthat az Ön életkora és kockázati hozzáállása alapján.

Hogyan kezeli a Vanguard az alapjait?

Minden LifeStrategy alapot szorosan kezelnek, biztosítva, hogy minden alap automatikusan kiegyensúlyozott legyen, hogy tükrözze a kiválasztott alap kockázat- és hozamprofilját. Mivel a LifeStrategy alapok kezelése automatikus, ez azt jelenti, hogy azok a befektetők számára hasznosak, akik a részvénykitettség előnyeit anélkül szeretnék élvezni, hogy a legjobb hozam elérése érdekében folyamatosan módosítaniuk kellene befektetéseiket.

Hogyan számítja ki a Vanguard a kockázatvállalási hajlandóságot?

A Vanguard weboldalán található egy Befektetési oktatás című rész, ahol a potenciális befektetők megismerkedhetnek a Vanguardnál történő befektetéssel. Itt útmutatás található az alapok kiválasztásához a tapasztalattól és a kockázathoz való hozzáállástól függően, valamint egy nyugdíjkalkulátor azok számára, akik a Vanguard SIPP-et szeretnék fontolóra venni.

Hogyan viszonyulnak a Vanguard díjai más platformokhoz?

Már korábban összehasonlítottam egy tipikus Vanguard tracker alap díjait (OCF) az egyik legélesebb árú versenytárséval. Hogyan viszonyul azonban a Vanguard, ha az egyik Lifestrategy alapjába fektet? Végül is a legtöbb befektető (helyesen vagy helytelenül) még mindig úgy dönt, hogy egyetlen vegyes eszközalapba (blended) fektet. Az alábbi táblázat összehasonlítja az éves ISA-keretét vezető alapplatformoknál kezelt alapba fektető személy éves ISA-keretének hozzávetőleges teljes díját. A táblázatot úgy rangsoroltam, hogy a legolcsóbbak a táblázat tetején, a legdrágábbak pedig a táblázat alján találhatók.

| Provider | Fund |

Teljes díj a platformdíjjal együtt 20 000 font ISA befektetés esetén

|

| Vanguard | Lifestrategy | 0.37% |

| AJ Bell | Kiegyensúlyozott portfólió | 0.50% |

| Fidelity | Fidelity Multi-asset Allocator Growth | 0,60% |

| Nutmeg Fixed Allocation | közepes kockázatú portfólió | 0.66% |

| Wealthify | közepes kockázatú portfólió | 0,82% |

| Wealthsimple | közepes kockázatú portfólió | 0.88% |

| Nutmeg Fully Managed | közepes kockázatú portfólió | 0.96% |

| Moneyfarm | közepes kockázatú portfólió | 0.97% |

| Scalable Capital | közepes kockázatú portfólió | 1.00% |

| Charles Stanley Direct | Balanced Foundation Portfolio | 1.03% |

| Interaktív befektető | Active Growth Portfolio | 1.38% |

| Hargreaves Lansdown | Balanced Growth Portfolio | 1.85% |

| Bestinvest | IFSL Tilney Bestinvest Growth Portfolio | 1.87% |

Mely Vanguard alapok a legjobbak?

A Vanguard Investort használó tapasztalatlan befektetők számára az a probléma, hogy tudják, melyik tracker alapba fektessenek. Először el kellene döntenie a kívánt eszközösszetételt, majd eldöntenie, hogy melyik trackert válassza. Kezdő befektetőknek vagy azoknak, akik nem akarják maguk kezelni a portfóliójukat, a Vanguard Lifestrategy alapok a legalkalmasabbak. Azok azonban, akik saját portfóliót szeretnének összeállítani, hasznosnak találják befektetési portfólió eszközünket. Ha egyszerűen megadja az életkorát, a rendszer megmutatja, hogy milyen portfóliót javasolna egy Lifestrategy típusú alap. Látni fogja a különböző típusú eszközök, például brit részvények százalékos kitettségét. Ezt aztán Ön is módosíthatja, majd az egyes eszközökhöz tartozó egyedi Vanguard követési alapokba fektethet. Ez azzal az előnnyel jár, hogy csökkentheti a Vanguard Lifestrategy-alapok nagymértékű amerikai részvénykitettségét.

Vanguard vs. más robot-tanácsadók

A Vanguard Investor-t a sajtóban robot-tanácsadó cégnek bélyegezték. A robo-tanácsadás kifejezés véleményem szerint nagyon félrevezető, mivel gyűjtőcímkeként használják minden olyan online befektetési platformra, amely a befektetések kezelésének és kiválasztásának nagy részét automatizálja. A Vanguard kétségtelenül az egyik legolcsóbb befektetési mód a brit befektetők számára, de egy kutatás kimutatta, hogy a fogyasztók mindössze 3%-a hagyná, hogy egy “robot” döntsön és cselekedjen a nevében, ha pénzügyi ügyekről van szó. A Vanguarddal ellentétben más robot-tanácsadó cégek esetében az online befektetési platform mögött álló folyamatok sokkal inkább emberi elemeket tartalmaznak. Sok brit befektető számára ez előnyösebb.

Ha pusztán a költségekre összpontosít, vagy a Vanguard-alapokba való befektetés legolcsóbb módját szeretné megtalálni, akkor a Vanguard Investor az Ön számára készült. Ha azonban a befektetési trackerek használatának költségelőnyét szeretné élvezni, de emberi stratégiai átfedéssel, akkor számos más robot-tanácsadó céget is érdemes használni, amelyek csak minimálisan drágábbak, és amelyekkel a következő részben foglalkozom. A tisztán passzív, stratégiai átfedés nélküli út hátránya, hogy Ön teljesen ki van szolgáltatva a piac szeszélyeinek. Ez jó dolog, ha a piacok emelkednek, de rossz dolog egy súlyos piaci eladás esetén. A Lifestrategy alapok valamennyire igyekeznek ezt kezelni, de tapasztalataim szerint az eszközösszetétel valójában nem sokat változik az idő múlásával.

Vanguard befektetési alternatívák

Azoknak a befektetőknek, akik a passzív trackerek használatával járó költségmegtakarítást szeretnék élvezni, de több emberi stratégiai átfedéssel, érdemes megfontolniuk a Wealthify* vagy a Moneyfarm* nevű lehetőségeket. Mint a fenti költségdiagramon látható, különösen a Wealthify az egyik legolcsóbb módja a menedzselt portfólióba való befektetésnek, és kínálnak egy nyugdíjterméket, valamint egy junior ISA-t, egy Stocks and Shares ISA számlát és egy általános befektetési számlát is. Ráadásul a Wealthify minimális befektetési összege mindössze 1 font, szemben az 500 fonttal, ha a Vanguardnál vagy a Moneyfarmnál fektet be. Ez azt jelenti, hogy számlát nyithat náluk, és kipróbálhatja a szolgáltatásukat egy kis kezdeti befektetéssel, mielőtt úgy dönt, hogy nagyobb összegre kötelezi el magát.

Milyen védelmet nyújt a Vanguard csődje ellen?

A befektetők pénzét a Vanguard saját befektetéseitől elkülönítve tartják, és minden pénzeszközt a Financial Conduct Authority (FCA) szabályainak megfelelően egy nominee számlán tartanak. Abban a valószínűtlen esetben, ha a Vanguard fizetésképtelenné válna, egy fizetésképtelenségi szakértő képes lenne azonosítani a befektetők által tartott eszközöket, és gondoskodni arról, hogy azok a lehető leggyorsabban visszakerüljenek. A Vanguardba történő befektetésekre a Financial Services Compensation Scheme is kiterjed, amely a legtöbb befektetést 85 000 fontig fedezi egy jogosult követelés keretében.

Következtetés

A Vanguard Investor megváltoztatta az iparágat, és árháborút váltott ki a platformok között. Ez azt is jelenti, hogy az alapkezelőknek további teljesítmény nyújtásával kell igazolniuk drágább éves kezelési díjaikat. A Vanguard Investor a legolcsóbb módja a Vanguard-alapokba való befektetésnek, ha kevesebb, mint 80 000 GBP-vel rendelkezik. Ha azonban 80 000 fontnál többet szeretne befektetni (akár hosszabb távon is), jelenleg olcsóbb az Interactive Investor* használata a Vanguard-alapok megvásárlására, ha a befektetés egy Stocks and Shares ISA vagy általános számlán keresztül történik. Az Intereactive Investor-t használhatja SIPP-be történő befektetéshez is, azonban a havi 10 £-os kezelési díj miatt több mint 160 000 £-ot kellene befektetnie ahhoz, hogy megtakarítást érjen el. Az Interactive Investor használatának másik előnye, hogy több ezer befektetési alapba, befektetési alap ETF-be és részvénybe fektethet (a Vanguard csak a saját 74 alapjához/ETF-jeihez kínál hozzáférést).

A Vanguard Lifestrategy alapjai sok befektető számára jó egyalapos megoldást jelentenek (az Interactive Investor még így is reklámozza őket – lásd az Interactive Investor teljes értékelésemet), de korlátozott az emberi stratégiai átfedés. Ráadásul bár a teljesítmény jó, ritkán kerül a grafikonok élére, bár ami még fontosabb, ritkán támasztja alá a grafikonokat. A robot-tanácsadási ajánlatok megjelenésével a Vanguardéhoz hasonló költségmegtakarítást lehet elérni, de nagyobb stratégiai emberi átfedéssel és jobb felhasználói élménnyel, például a Wealthify vagy a Moneyfarm segítségével.

Ha Ön maga akarja stratégiai szempontból irányítani a befektetéseit, akkor még mindig jobban jár, ha egy olyan alapplatformot használ, amely széles alapkínálattal rendelkezik, de esetleg a Vanguard Investoron keresztül fektet be bármely Vanguard-alapba. A legjobb befektetési platformokról szóló elemzésünket itt tekintheti meg. Bár a Hargreaves Lansdown továbbra is az Egyesült Királyság legnépszerűbb befektetési platformja, az Interactive Investor ebben az esetben is egyértelmű választás, az iWeb pedig akkor jöhet szóba, ha nem érdekli a platform mérete, használhatósága vagy a további eszközök és betekintés.

Ha egy link mellett egy * van, az azt jelenti, hogy az egy kapcsolt link. Ha a linkre lépsz, a Money to the Masses kaphat egy kis díjat, ami segít fenntartani a Money to the Masses ingyenes használatát. A következő linket használhatja, ha nem kívánja segíteni a Money to the Masses-t, vagy nem kíván élni az exkluzív ajánlatokkal -Interaktív befektető, Wealthify, Moneyfarm

Növelje befektetési portfólióját

Erre szabott kutatásunk és 80-20 algoritmusunk megtalálja a legjobb befektetési alapokat, személyre szabott figyelmeztetéseket küld és elvégzi Ön helyett a nehéz munkát.

Tudjon meg többet a 80-20 Investorról

Feliratkozhat az 1 hónapos ingyenes próbaverzióra.

80-20 Investor teljesítmény

- 66.1%

- A bevezetés óta (2014. augusztus)

A cikk áttekintése

Főbb pontok

- A Vanguard Investor megváltoztatja az iparágat, mivel árháborút váltott ki a platformok között.

- Ez azt is jelenti, hogy az aktív alapkezelőknek további teljesítmény nyújtásával kell majd igazolniuk drágább éves kezelési díjaikat.

- Az előnyök

- A Vanguard Investor a legolcsóbb módja a Vanguard-alapokba való befektetésnek, ha kevesebb mint 80 000 fontja van

- Ha 80 000 font felett szeretne Vanguard-alapokba befektetni, akkor az Interactive Investoron keresztül olcsóbb

- A Vanguard egyetlen közepes kockázatú alapmegoldást kínál mindössze 0-ért.37%-ot évente, míg egyes versenytársai akár 2%-ot is felszámítanak

- Hátrányok

- Nagy hátránya, hogy csak Vanguard alapokba lehet befektetni

- Most nincs nyugdíjcsomag.

- A Lifestrategy alapok sok befektető számára jó egyalapos megoldást jelentenek, de korlátozott az emberi stratégiai átfedés, ráadásul az átlagosnál nagyobb az amerikai részvénykitettségük

- Alternatívák:

- A Vanguardhoz hasonló költségmegtakarítást lehet elérni, de több emberi stratégiai átfedéssel és jobb felhasználói élménnyel, például a Wealthsimple vagy a Moneyfarm révén.

A Damien

Damien az egyik legtöbbet idézett pénz- és befektetési szakértő az országos sajtóban, és számos rádió & TV-megjelenése van. A MoneytotheMasses.com-ot még a Cityben dolgozva hozta létre, amikor kiábrándult abból, hogy a lakosságot magukra hagyták, mert nem engedhették meg maguknak a pénzügyi tanácsadást.

További információk Damienről