Stock market

AFP via Getty Images

花火の前にシャンパンは弾いたか?

これが、2021年の株式市場を牽引する力についての2部構成の概観の最終話の問いかけです。

先週、私は来年、株価をモンスター級の上昇に吹き込む可能性のある最強の追い風について述べました。 (今日は熊の分身に変身し、何がうまくいかないかを見ていこう。

実際、ウォール街のアナリストの中には、今後12ヶ月で株式が価値を失う可能性が100%あるとまで言う人がいます。 そしてそれは、経済が回復するかどうかとはほとんど関係がないのです。

株価を作るもの

株価は、収益などのビジネス指標における期待値よりもはるかに多くのものを反映しています。

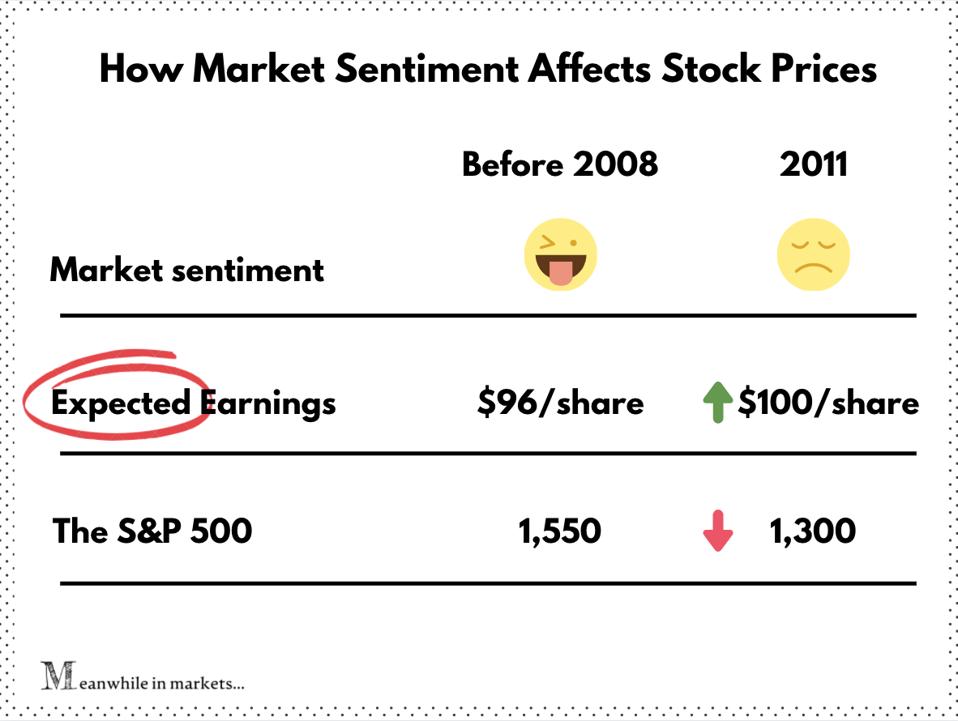

2008年前後のS&P 500を例にとってみましょう。

2007年末 (住宅崩壊の直前) には、S&P 500の予想EPSは96ドルでした。 これは、アナリストが今後 12 ヶ月で S&P 500 銘柄が平均して 1 株当たり 96 ドルの利益を上げると予想していたことを意味します。

一方、S&P 500ベンチマークは1,550でこの10年間の記録を更新し、これはフォワードPERが約16であることに相当します。

2011年夏、企業は回復し、S&PのEPS予想は100に達し、それまでの最高値を上回りました。 つまり、ウォール街はS&P 500銘柄が暴落前より4%多く稼ぐと予想していたのです。

そして心に留めておいてほしいのは、これは実際の収益ではないということです。 それはむしろ、2008年の余震で憤慨し、慎重になっている投資家の保守的な見積もりだったのです。 それでも、S&P 500は、以前の高値(フォワードPERは~12.5)を15%下回って取引されています。

言い換えれば、投資家は、彼ら自身がもっと稼ぐだろうと予想していた同じ銘柄に対して、15%低い金額を支払ったということです。

How market sentiment affects stock prices

Meanwhile in Markets

This’s the power of market sentiment.This’s the powerful of the market sentiment. 残念ながら、今日の投資家は慎重さからはほど遠い状態です。

投資家がここまで貪欲になったのは2000年以来です。

2021年に向けて株について悪いことを言っているウォール街のアナリストを見つけるのは難しいと言っておく必要があります。 実際、いくつかの指標は、株式市場がドットコムバブル以来、これほど楽観的でなかったことを示している。

例えば、広く引用されているシティバンクのパニック/ユーフォリアモデル(オプション取引から負債まで多くの指標を考慮したもの)の測定値は、2000年以来最高レベルに達した。

同行の米国株式首席ストラテジストのトビアス・レブコビッチは投資家に警告した。 「現在の楽観的な読みは、過去のパターンを研究すれば、今後12カ月間に100%の確率で損をすることを示唆している-実際、9月初旬や株式の暴落の直前にこのようなレベルを見たのだ」

楽観主義のもう一つの指標はコールオプションの量である。 (コールオプションは、将来、合意した価格で株式を購入する権利を与える契約です。 9889>

ブルームバーグは最近、米国のコール・オプションの出来高が過去最高を記録したと報じました。 コール出来高の20日移動平均は2250万枚を突破して爆上げ。 前四半期比では30%増となる。 2008年とドットコム・クラッシュを正確に予測した伝説の投資家ピーター・ブックバーは、このような極端なセンチメントだけでも赤信号だと警鐘を鳴らしている。

CNBCのインタビューで、ブックバー氏は、「センチメントは2000年初頭と同じくらい熱狂的になっている。 強気な誰かがタイムアウトを呼び出すべき、株式に対するその熱意がすべてだ “と述べている。

The recovery might not be enough to justify today’s stock valuations

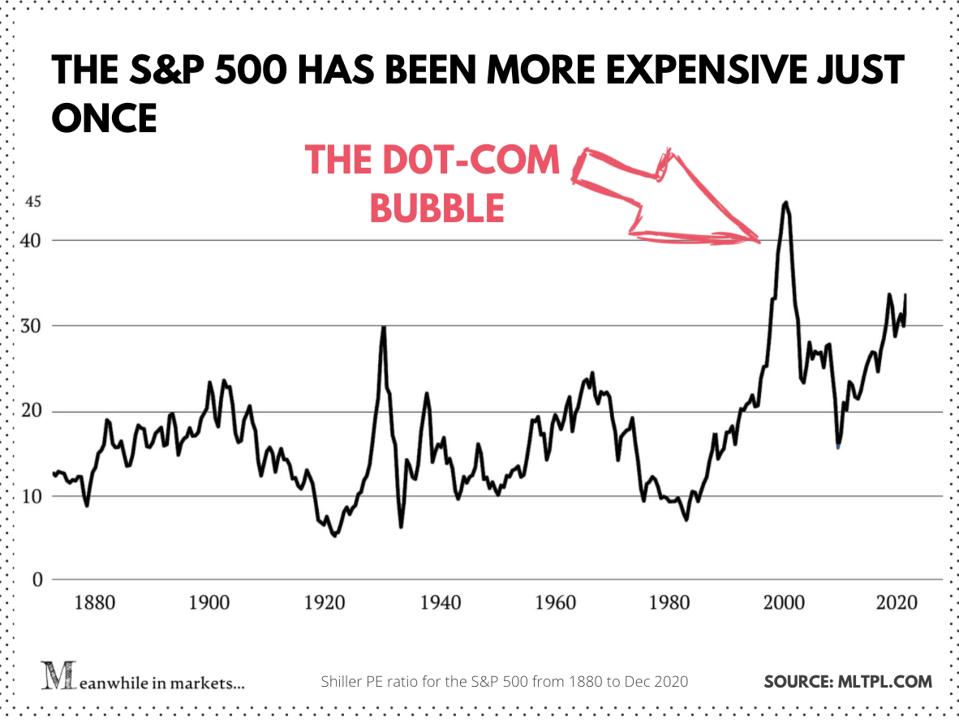

So have where this all frenzy took stock valuations today? その答えとして、ノーベル賞受賞経済学者ロバート・シラーが開発したPERの「アップグレード」であるシラーズPER(ケープ)を見てみよう。

ケープは、過去10年間の利益(インフレ調整後)に対する株価の相対的な推移を見るものです。 ビジネスサイクルやコヴィッドのような経済的ショックによって引き起こされる収益の変動を平準化するため、大局的な指標として優れています。

過去50年間のS&P 500のシラー予想PERはこちらです。

株価500のシラーPER

一方、市場では

この指標で見ると、今日の株価は史上最も急な部類に入るものです。 ハイテクバブルの時だけが今日のレベルを超えていたのです。

しかし、多分今回は違うのでしょうか? 世界がすぐに回復し、収益が高騰したバリュエーションに追いつくため、株価は高いバリュエーションで取引されるのかもしれない? フィデリティのファンドマネジャー、アレクサンダー・ライト氏はフィナンシャル・タイムズ紙に、「株式市場の好調さとバリュエーションの高さを考えると、2021年は世界経済成長にとって非常に良い年かもしれないが、世界株式市場のリターンにとっては実際にはそれなりに平凡な年、あるいは悪い年かもしれないということも、よくある驚きではないか」と述べた。

彼はさらに、「プラスのリターンを達成するためには、何に投資するかという点で、もっと見分ける必要があるかもしれない」と付け加えた。

CIBC Private Wealth ManagementのCIO、David Donabedian氏は、ライト氏に代わって「この市場には大きな期待が込められている… 短期見通しは依然としてポジティブだが、ケープの比率は長期に対する警告である」と述べた。

つまり、2021年に起こりうる良いことのほとんどは、すでに今日の株価に焼き付いている可能性があるということです。

最後に、来年の景気は回復しないかもしれない

これまでの議論では、来年の景気回復を当然のこととしてきた。 しかし、来年は確実に景気が持ち直すのだろうか。 経済学者は、市場よりも確信が持てないようです。

1 つには、何十億もの人々にワクチンを接種するのは、長くて退屈なプロセスであることが挙げられます。 同じロバート・シラー氏は、投資家はワクチンがどれくらい早く世界を正常に戻すことができるかを楽観視しすぎていると考えています。

「彼らはワクチンによる奇跡を期待している」とシラー氏はBusiness Insiderのインタビューで述べています。 一方、企業(特に小規模の企業)と数千万人の失業中のアメリカ人は、綱渡りの状態にあります。

- 米国では失業保険申請件数が 4 か月ぶりの高水準に急増し、締め出しが再び始まったところだ

- 米国人の当座預金は縮小し、予定されている景気刺激策は前回よりもはるかに小さい

- 年末商戦と早期割引にもかかわらず、小売業の売上はここ 2 か月間減少している (e-commerce 売上はほとんど 10 月に増加しなかった)。

- いくつかの代替データとして、Yelpの10万以上の中小企業が3月以降、永久に「ドアを閉めた」。

全体として、来年の強力な経済的カムバックが待っていると言うには、未知数が多すぎる。 IMFチーフエコノミストのGita Gopinath氏は10月のブログで、「この災難からの脱出は、長く、不均一で、非常に不確実なものになりそうだ」と書いている。 経済的な傷跡は残るでしょう。

一部の雇用は二度と戻ってこないでしょう。 すべてが終わる前に、さらに多くの企業が倒産するだろう。 残りの企業は、負債を抱えながら、これ以上ない状態で切り抜けるだろう。 このような背景で、幅広い株式市場はこのモンスターラリーを続けることができるでしょうか?

時間が経てばわかる。

来週は、この株式評価の概要を「おまけ」の話としてまとめたいと思います。 それは、シラーPERと矛盾するあまり知られていない指標を取り上げ、なぜ株式が投資家が考えているよりも実際に安いかもしれないかを示すものです。

Stay ahead of market trends with Wall Street-grade insights

Every week, I put out a story that explains what’s driving the markets.