Stock market

AFP via Getty Images

Have we knal de champagne voor het vuurwerk?

Dat is de vraag van het laatste verhaal in mijn tweedelige overzicht van krachten die de aandelenmarkt in 2021 zullen aandrijven.

Vorige week besprak ik de sterkste rugwinden die aandelen volgend jaar in een monsterrally kunnen blazen. (Lees het hier.) Vandaag verander ik in mijn beer alter ego en kijk ik naar wat er mis kan gaan.

Sommige analisten op Wall Street gaan zelfs zover om te zeggen dat er een 100% kans is dat aandelen in de komende 12 maanden in waarde zullen dalen. En dat heeft weinig te maken met het al dan niet aantrekken van de economie.

Wat maakt aandelenkoersen

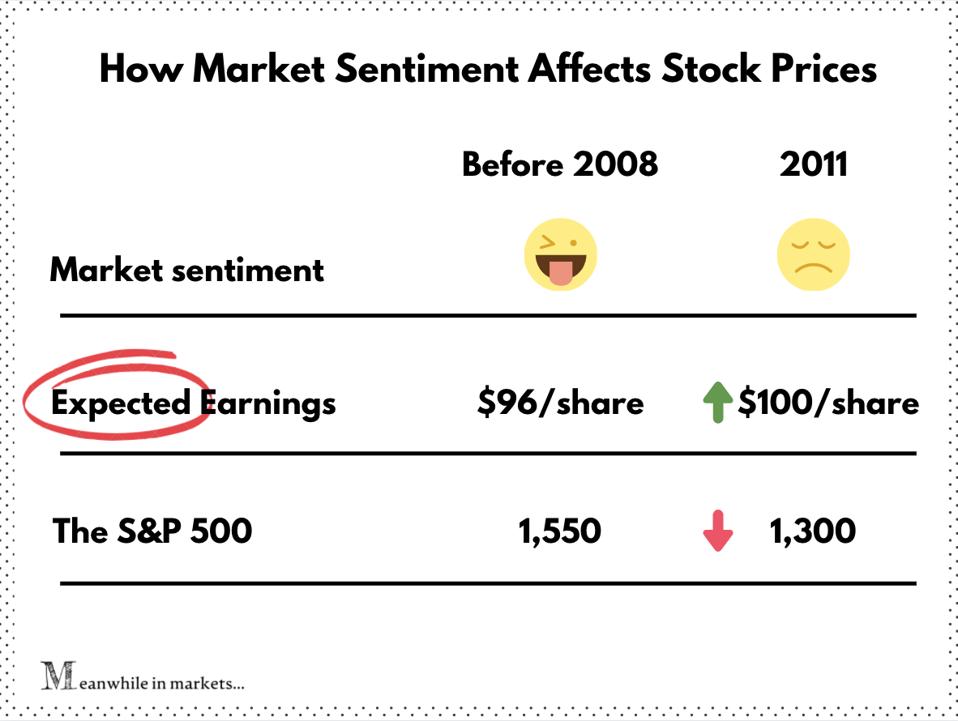

Aandelenkoersen weerspiegelen veel meer dan verwachtingen in bedrijfsmetrieken zoals winst. De gemoedstoestand van beleggers (ook wel marktsentiment genoemd) – zoals de wens om risico’s te nemen en het algemene optimisme – heeft bijna net zoveel invloed op de aandelenkoersen.

Neem de S&P 500 voor en na 2008.

Aan het einde van 2007 (net voor de ineenstorting van de huizenmarkt) had de S&P 500 een voorwaartse EPS van 96. In menselijke termen betekent dit dat analisten verwachtten dat S&P 500-aandelen in de komende 12 maanden gemiddeld $ 96 per aandeel zouden verdienen.

Terwijl bereikte de S&P 500 benchmark het record van het decennium op 1.550 – wat zich vertaalt in een voorwaartse K/W van ~16.

Toen sloeg de Grote Recessie toe. Beleggers renden naar de heuvels en de S&P nam een duikvlucht

In de zomer van 2011 herstelden de bedrijven zich en de EPS-schattingen voor de S&P bereikten 100, waarmee het vorige hoogtepunt werd overtroffen. Dat betekent dat Wall Street verwachtte dat de S&P 500-aandelen 4% meer zouden verdienen dan vóór de crash.

En vergeet niet, dat zijn niet de werkelijke verdiensten. Dat was eerder een conservatieve schatting van rancuneuze en voorzichtige beleggers in de naschok van 2008. En toch handelde de S&P 500 nog steeds 15% onder het vorige hoogtepunt (voorwaartse P / E van ~ 12,5).

Met andere woorden, beleggers betaalden 15% minder voor dezelfde aandelen waarvan ze zelf verwachtten dat ze meer zouden verdienen. Hier is hoe dat er in een plaatje uitziet:

Hoe het marktsentiment de aandelenkoersen beïnvloedt

Meanwhile in Markets

Dat is de kracht van het marktsentiment. Helaas zijn beleggers vandaag zo ver van voorzichtig als maar mogelijk is.

Beleggers zijn sinds 2000 niet meer zo hebzuchtig geweest

Ik moet u zeggen, het is moeilijk geweest om een Wall Street analist te vinden die iets slechts zegt over aandelen op weg naar 2021. In feite tonen sommige metingen aan dat de aandelenmarkt niet meer zoveel optimisme heeft gezien sinds de dot-com bubble.

Bijvoorbeeld, de lezing van het alom geciteerde Citibank Panic/Euphoria Model – dat factoren in een aantal metrieken, van de handel in opties tot schuld – heeft het hoogste niveau bereikt sinds 2000.

Tobias Levkovich, het hoofd van de Amerikaanse aandelenstrateeg van de bank, waarschuwde beleggers: “De huidige euforische waarden wijzen op een 100% waarschijnlijkheid van geld verliezen in de komende 12 maanden als we historische patronen bestuderen-inderdaad, we zagen dergelijke niveaus terug in begin september evenals vlak voor een selloff in aandelen.”

Een andere indicator van optimisme is het volume van call-opties. (Een calloptie is een contract dat u het recht geeft om in de toekomst een aandeel te kopen tegen een overeengekomen prijs. Het is een beleggingsproduct dat vaak wordt gebruikt als een hefboom om te profiteren van de stijging van aandelen.)

Bloomberg meldde onlangs dat het volume voor Amerikaanse call-opties een all-time record heeft bereikt. Het 20-daags voortschrijdend gemiddelde van het callvolume schoot voorbij 22,5 miljoen contracten. Dat is 30% meer dan het vorige kwartaal. En 2X meer dan vorig jaar.

Leggend belegger Peter Boockvar – die de crashes van 2008 en dot-com nauwkeurig voorspelde – slaat alarm dat zo’n extreem sentiment alleen al een rode vlag is.

In een interview met CNBC zei Boockvar: “Het sentiment is zo uitbundig geworden als we hebben gezien in het begin van 2000. Het gaat allemaal om dat enthousiasme voor aandelen dat iemand die bullish is een time-out zou moeten laten roepen.”

Het herstel is misschien niet genoeg om de huidige aandelenwaarderingen te rechtvaardigen

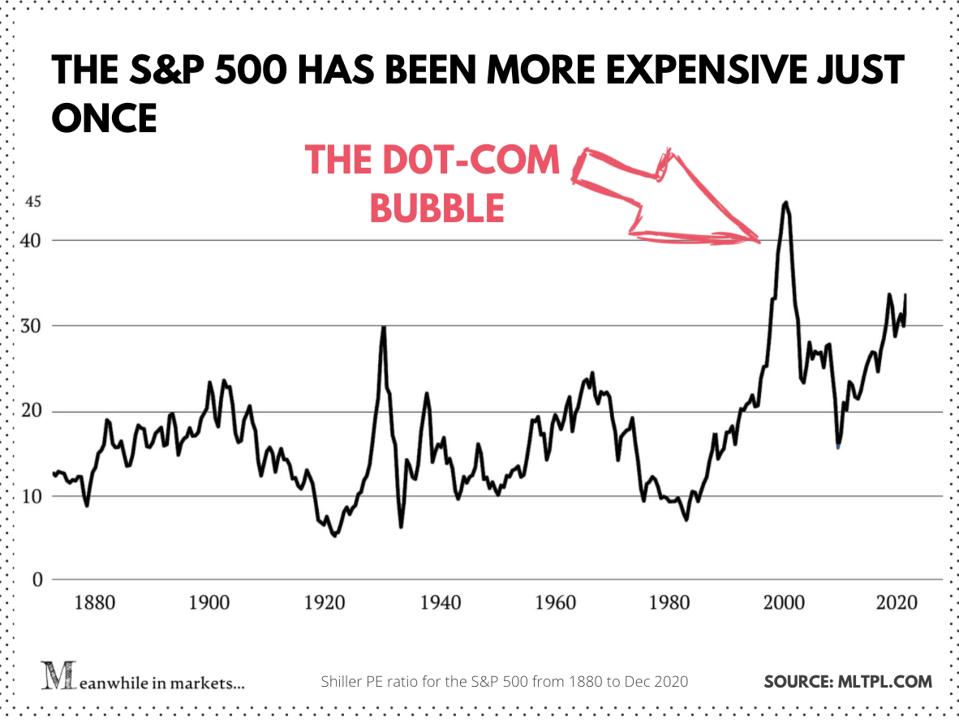

Dus waar heeft deze hele uitzinnigheid de aandelenwaarderingen vandaag gebracht? Om dat te beantwoorden, laten we eens kijken naar Shiller’s P/E (Cape)-een “upgrade” van de P/E-verhouding ontwikkeld door Nobel-winnaar econoom Robert Shiller.

Cape kijkt naar de aandelenkoersen ten opzichte van hun winsten over de afgelopen 10 jaar (gecorrigeerd voor inflatie). Het is een goede maatstaf voor het grote geheel, omdat het schommelingen in de winst als gevolg van conjunctuurcycli of economische schokken zoals Covid afvlakt.

Hier is de Shiller’s P/E van de S&P 500 voor de afgelopen 50 jaar:

Shiller P/E voor de S&P 500

Meanwhile in Markets

Vanuit deze maatstaf gezien behoren de huidige aandelenwaarderingen tot de steilste in de geschiedenis. Alleen tijdens de tech-zeepbel waren ze hoger dan nu.

Maar misschien is het deze keer anders? Misschien worden aandelen verhandeld tegen hogere waarderingen omdat de wereld snel herstelt en de winsten de hoge waarderingen inhalen? Zelfs dan denken sommige analisten dat de aandelen hoger geprijsd zijn dan wat 2021 kan brengen.

“Ik denk dat een andere verrassing die je wel eens zou kunnen zien, gezien hoe sterk de aandelenmarkten het hebben gedaan en hoe hoog de waarderingen zijn, is dat terwijl 2021 een heel goed jaar kan zijn voor de wereldwijde economische groei, het eigenlijk een redelijk middelmatig jaar of zelfs slecht jaar kan zijn voor de wereldwijde aandelenmarktrendementen,” vertelde Alexander Wright, een fondsbeheerder bij Fidelity, aan de Financial Times.

Hij voegde eraan toe: “Je moet misschien veel kritischer zijn in termen van waarin je belegt om positieve rendementen te behalen.”

David Donabedian, CIO bij CIBC Private Wealth Management, deelt Wright: “Er zijn grote verwachtingen ingebouwd in deze markt… terwijl de vooruitzichten op korte termijn positief blijven, is de Cape-ratio een waarschuwingsroep voor de langere termijn.”

Met andere woorden, de meeste goede dingen die in 2021 kunnen gebeuren, kunnen al in de aandelenprijzen van vandaag zijn ingebakken. En veel dingen moeten veel beter gaan dan verwacht om deze waarderingen te laten voortduren – laat staan groeien.

Finitief, de economie herstelt volgend jaar misschien niet

Tot nu toe is in deze hele discussie het herstel van volgend jaar als vanzelfsprekend beschouwd. Maar zal de economie volgend jaar wel aantrekken? Economen zijn daar minder zeker van dan de markt.

Zo zal het inenten van miljarden mensen een lang en moeizaam proces zijn. Dezelfde Robert Shiller denkt dat beleggers te optimistisch zijn over hoe snel vaccins de wereld weer normaal kunnen maken.

“Ze verwachten wonderen van het vaccin,” zei Schiller in een interview met Business Insider. Hij voorspelt dat het virus hier nog minstens een jaar zal blijven.

Ondertussen wankelen bedrijven (vooral kleine) en tientallen miljoenen werkloze Amerikanen op een slappe koord. Hier zijn slechts enkele van de vele verontrustende tekenen:

- Aanspraken op werkeloosheid in de VS stegen naar het hoogste niveau in vier maanden, en de lockdowns zijn net weer begonnen

- Amerikaanse betaalrekeningen slinken, en het stimuleringspakket dat in de pijplijn zit, is veel kleiner dan het vorige

- Detailhandelverkopen dalen nu al twee maanden, ondanks de feestdagen en vroegtijdige kortingen (e-handelverkopen stegen nauwelijks ten opzichte van oktober).

- Voor wat alternatieve gegevens: 100.000+ kleine bedrijven op Yelp hebben sinds maart hun deuren permanent “gesloten”.

In totaal zijn er te veel onbekenden om te zeggen dat een sterke economische comeback in het verschiet ligt volgend jaar. “The asccent out of this calamity is likely to be long, uneven, and highly uncertain,” IMF chief economist Gita Gopinath schreef in een oktober blog post.

En het zou naïef zijn om te denken dat Covid zal overwaaien alsof er niets is gebeurd. Er zullen wat economische littekens zijn.

Sommige banen zullen nooit meer terugkomen. Veel meer bedrijven zullen failliet gaan voordat het allemaal voorbij is. De rest zal tot over hun oren in de schulden zitten en er niet beter aan toe zijn. Kan de brede aandelenmarkt deze monsterrally volhouden met deze achtergrond?

De tijd zal het leren. Maar het is waarschijnlijk tijd om selectiever te worden.

Volgende week zal ik dit overzicht van aandelenwaarderingen afronden met een “bonus”-verhaal. Het zal een weinig bekende maatstaf bespreken die de Shiller P/E tegenspreekt en laat zien waarom aandelen eigenlijk goedkoper kunnen zijn dan beleggers denken. Abonneer u hieronder en blijf op de hoogte.

Blijf de markttrends voor met inzichten van Wall Street-kwaliteit

Iedere week publiceer ik een verhaal dat uitlegt wat de markten drijft. Meld u hier aan om mijn analyses en aandelenselecties in uw inbox te ontvangen.