Er zijn twee soorten mensen komen belastingtijd. Je hebt degenen die zijn enthousiast en bestand hun belastingen op de eerste dag dat ze kunnen. En, je hebt degenen die kreunen en kreunen en bestand op het laatste moment. Welke van de twee ben jij?

Misschien bent u de tweede – de persoon wiens minst favoriete ding in de wereld is het indienen van uw kleine zakelijke belastingaangifte. Als dat het geval is, hebt u een checklist nodig voor het voorbereiden van de belasting voor kleine bedrijven.

Of misschien bent u de eerste – degene die niet kan wachten om uw bedrijfsbelastingaangifte in te dienen. In dat geval, misschien heb je je eigen checklist voor kleine zakelijke belastingaangifte al gemaakt en wil je vergelijken.

Hoe dan ook, lees verder om onze checklist voor kleine zakelijke belastingvoorbereiding te bekijken … en zeg vaarwel tegen uitstelgedrag.

- Kleine zakelijke belastingvoorbereidingschecklist

- Kies uw vergif (belastingformulier, dat wil zeggen)

- Ontdek de uiterste termijn voor het indienen van belastingaangiften

- Verzamel en analyseer uw administratie

- Zoek naar fiscale aftrekposten en kredieten

- Verplicht geschatte belastingbetalingen

- Bepaal of u een indieningsextensie nodig hebt

- Zoek alternatieven als u uw belastingschuld niet kunt betalen

- Praat met uw accountant

- File away!

Kleine zakelijke belastingvoorbereidingschecklist

Sommigen zullen misschien beweren dat het afvinken van dingen van hun to-do lijst leuk is. Leuk of niet, het gebruik van een checklist kan u helpen georganiseerd en nauwkeurig te blijven. En wie wil belastingaftrek mislopen of boetes betalen vanwege een slordige aangifte?

Gebruik deze checklist voor belastingvoorbereiding voor kleine bedrijven dit belastingseizoen om u te helpen uw verantwoordelijkheden niet uit de weg te gaan:

Kies uw vergif (belastingformulier, dat wil zeggen)

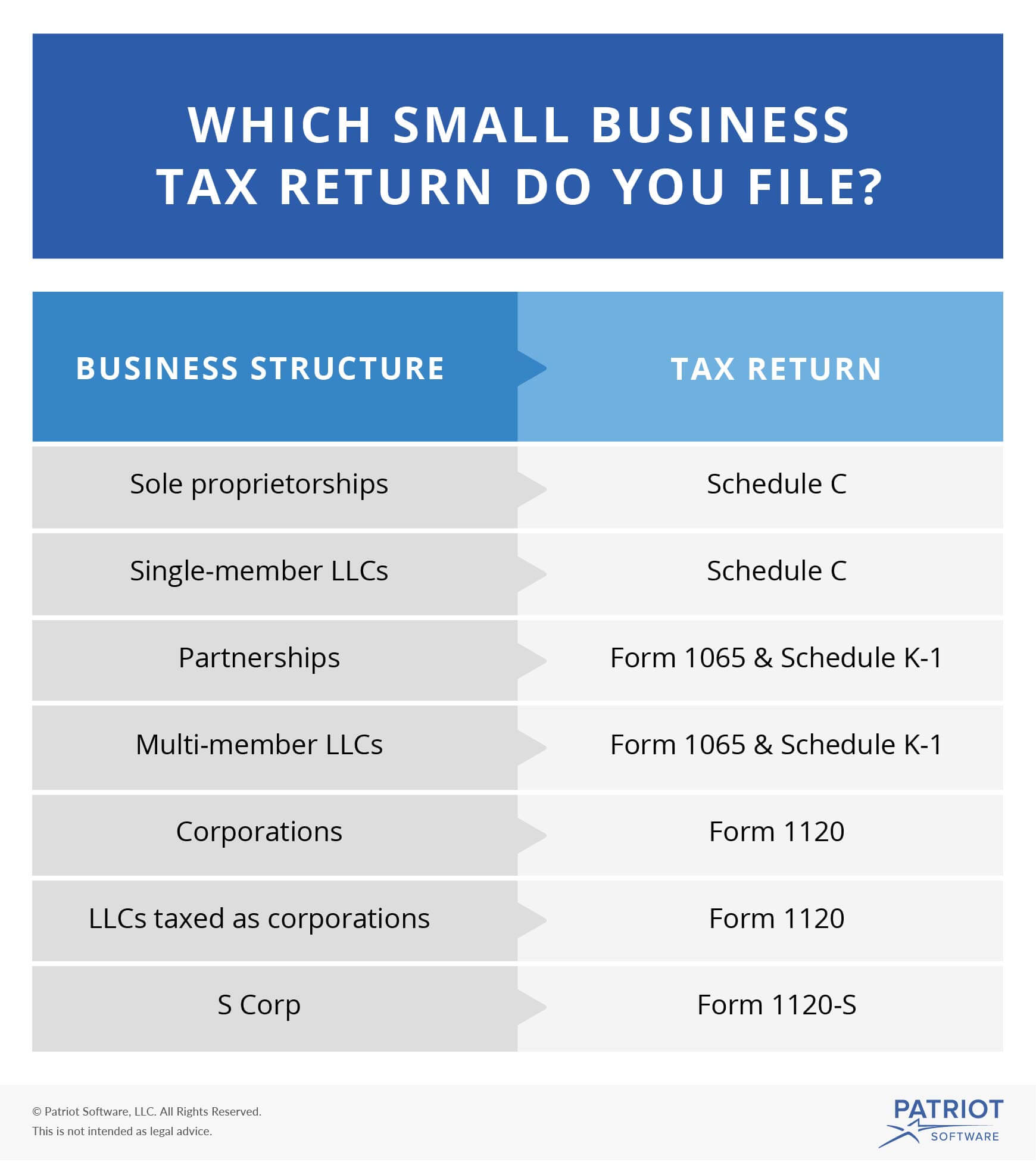

Uw eerste taak op de checklist voor belastingvoorbereiding voor kleine bedrijven is erachter te komen welk formulier u moet indienen. Er is geen standaardformulier dat alle eigenaren van kleine bedrijven gebruiken – uw formulier hangt af van uw bedrijfsentiteit.

Bent u eigenaar van een eenmanszaak of een LLC met één lid? Gebruik Schedule C, Winst of verlies uit onderneming, en voeg het bij uw persoonlijke inkomstenbelastingaangifte (formulier 1040).

Of, bent u een partner in een partnerschap of mede-eigenaar in een multi-member LLC? Als dat het geval is, dient u formulier 1065, U.S. Return of Partnership Income, in en voegt u schema K-1 (formulier 1065) bij.

En voor degenen onder u die een checklist nodig hebben voor het voorbereiden van de vennootschapsbelasting, is uw belastingformulier formulier 1120, U.S. Corporation Income Tax Return. Meerpersoons LLC’s die als corporaties worden belast, gebruiken ook formulier 1120.

Last but not least, het belastingformulier dat u moet gebruiken als u als een S Corp gestructureerd bent, is Form 1120-S, U.S. Income Tax Return for an S Corporation.

Ontdek de uiterste termijn voor het indienen van belastingaangiften

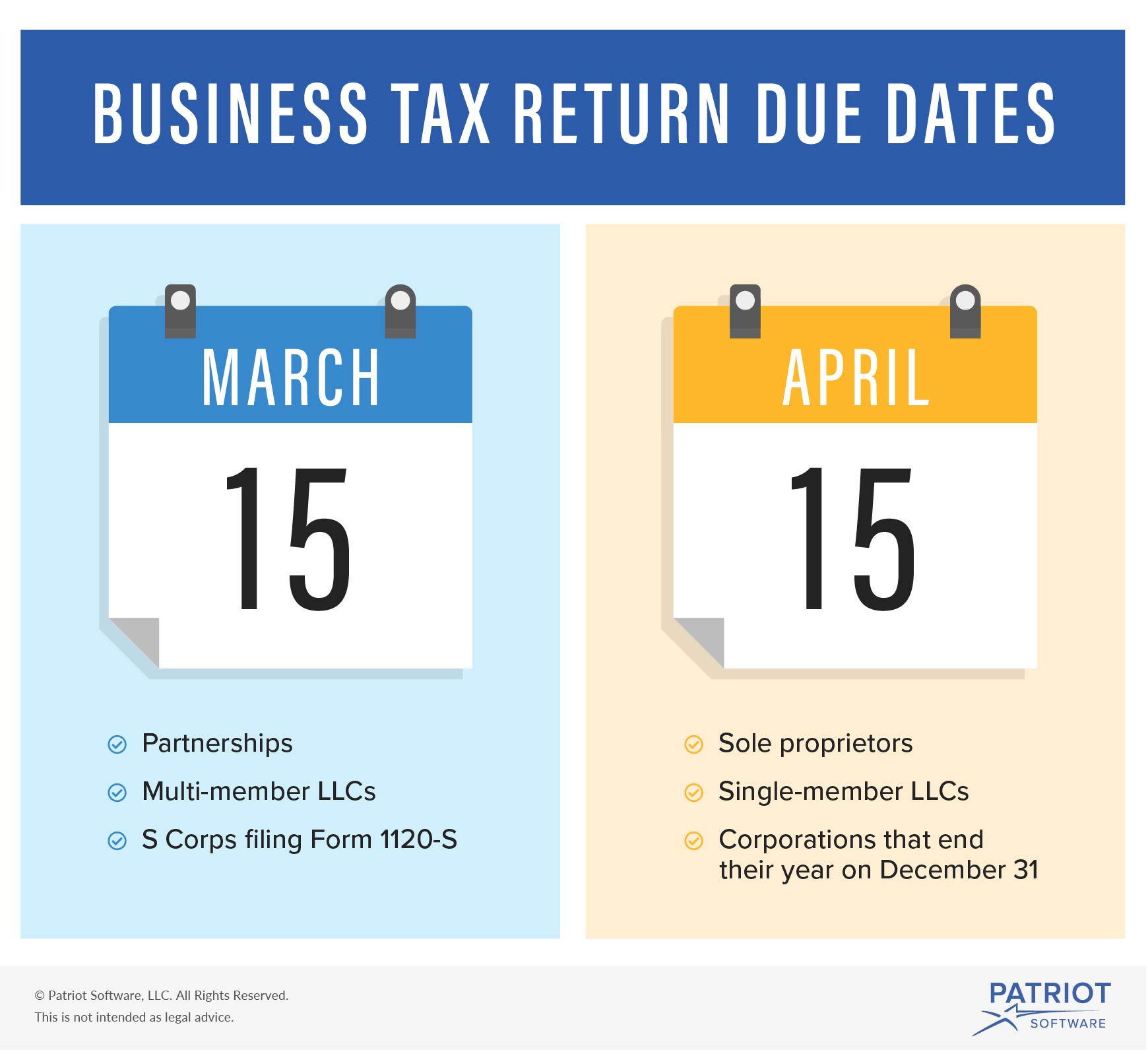

De volgende stap in de checklist voor de belastingvoorbereiding van kleine bedrijven is te weten wanneer de bedrijfsbelasting moet worden ingediend. Uw uiterste indieningstermijn hangt af van uw bedrijfsstructuur.

Eenmanszaken, eenpersoons-CLV’s, meerpersoons-CLV’s die als vennootschappen worden belast, en vennootschappen die hun belastingjaar op 31 december beëindigen, moeten uiterlijk op 15 april indienen. Dit is dezelfde vervaldatum als persoonlijke belastingaangiften.

Partnerschappen, LLC’s met meerdere leden, en S Corps hebben een uiterste datum voor belastingaangifte van 15 maart.

Als 15 maart of 15 april in een weekend of op een feestdag valt, hebt u tot de volgende werkdag om aangifte te doen.

Verzamel en analyseer uw administratie

Alle stappen in de checklist voor belastingvoorbereiding voor kleine bedrijven zijn belangrijk. Maar dit is misschien wel een van de langste, ingewikkeldste en belangrijkste stappen bij het opstellen van een nauwkeurig belastingformulier.

Het invullen van belastinggegevens is geen raadspelletje. Je kunt niet willekeurig inkomsten en uitgaven invoeren op basis van een wazig geheugen. U moet harde feiten voor u hebben als u een nauwkeurige aangifte wilt invullen.

Locate your taxpayer identification number. Dit is essentieel. Hoe anders zal de IRS in staat zijn om uw bedrijf te identificeren? Afhankelijk van uw bedrijfsstructuur en of u werknemers hebt, kunt u mogelijk uw sofinummer gebruiken. Anders moet u uw Federal Employer Identification Number (FEIN) gebruiken.

Volgende, verzamel en analyseer uw balans en winst-en-verliesrekening. Als u boekhoudsoftware gebruikt, moet het genereren van deze rapporten eenvoudig te doen zijn. Uw winst-en-verliesrekening vermeldt de inkomsten van uw bedrijf, de kosten, en de bottom line gedurende het jaar. En, uw balans toont uw activa, passiva, en eigen vermogen.

In aanvulling op uw financiële overzichten, moet u een aantal ondersteunende documenten. Verzamel uw ontvangsten, bankafschriften, creditcardafschriften en salarisadministratie om uw werk te ondersteunen.

Ook, wees bereid om kopieën van uw geschatte belastingbetalingen te vinden. En, zoek uw zakelijke belastingaangifte van vorig jaar.

Zoek naar fiscale aftrekposten en kredieten

De volgende halte op de belastingvoorbereidingstrein is het uitzoeken of u in aanmerking komt voor een belastingvoordeel. Zakelijke heffingskortingen en aftrekposten zijn een geweldige manier om uw belastingverplichting te verlagen. En afhankelijk van uw bedrijf, kunt u in aanmerking komen voor een paar.

Bedrijven kunnen belastingaftrekken en -kredieten claimen voor in aanmerking komende uitgaven. Over het algemeen moedigen belastingkredieten bedrijven aan om een of andere actie te ondernemen die anderen ten goede komt (bijv, het aanbieden van redelijke aanpassingen).

Kijk eens naar deze belastingvoordelen waarvoor u in aanmerking kunt komen:

- Ziektekostenverzekering voor kleine werkgevers

- Toegang voor gehandicapten

- Werkgelegenheid

En, hier zijn enkele voorbeelden van uitgaven waarvoor u mogelijk een belastingaftrek kunt claimen:

- Huiskantoor

- Zakelijk gebruik auto

- Reizen

- Bijdragen aan liefdadigheidsinstellingen

- Onverantwoorde schulden

Voordat u een creditering of aftrek claimt, moet u ervoor zorgen dat u de gegevens hebt om dit te onderbouwen. En u moet de regels van de belastingdienst begrijpen. U kunt bijvoorbeeld geen belastingaftrek voor een kantoor aan huis claimen, tenzij u aan bepaalde IRS-vereisten voldoet.

Verplicht geschatte belastingbetalingen

Als u zelfstandig bent, moet u geschatte belastingbetalingen doen om uw verplichtingen te dekken. Niemand houdt belastingen in op uw loon als u zelfstandig bent.

Zondernemers betalen elk kwartaal geschatte belastingen. Als u het hele jaar door geschatte belastingbetalingen hebt gedaan, kunt u deze aftrekken van uw totale belastingverplichting.

Op die manier betaalt u uw belastingen niet te veel.

Bepaal of u een indieningsextensie nodig hebt

Dingen gebeuren. Misschien raakt u verstrikt in andere verantwoordelijkheden en haast u zich om uw aangifte in te dienen.

In plaats van iets twijfelachtigs in elkaar te zetten, kunt u besluiten om een bedrijfsbelastinguitbreiding in te dienen. Een filing extension geeft u meer tijd om uw kleine zakelijke belastingaangifte te voltooien en in te dienen.

Als u een verlenging op uw belastingaangifte nodig hebt, moet u het IRS-extensieformulier indienen vóór de vervaldatum van uw belastingaangifte.

Gebruik de onderstaande tabel om te bepalen welk formulier u moet indienen en uw vervaldatum:

Voeg informatie in over uw bedrijf en de belastingen die u verschuldigd bent op het aanvraagformulier voor verlenging.

Zoek alternatieven als u uw belastingschuld niet kunt betalen

Het kan zijn dat u zich moet voorbereiden op een situatie waarin u het zich niet kunt veroorloven om uw belastingschuld in één keer te betalen.

Hoewel geschatte belastingbetalingen helpen, kan het zijn dat u uw verplichting verkeerd hebt berekend en te veel kosten hebt overgelaten in de belastingtijd. Als dat het geval is, moet u uw opties kennen en er een nastreven die aan de behoeften van uw bedrijf voldoet.

Als u het zich niet kunt veroorloven om belastingen te betalen in het bedrijfsleven, geeft de IRS u een paar opties, waaronder:

- IRS-afbetalingsovereenkomst (maandelijks betalingsplan)

- Offer in compromis (regeling voor belastingschuld)

- Tijdelijk uitstel (stel uw betaling uit totdat uw financiële toestand verbetert)

Ongeacht welke belastingbetalingsoptie u bij de IRS nastreeft, moet u nog steeds uw belastingaangifte op tijd indienen (tenzij u een indieningsextensie hebt ontvangen).

Praat met uw accountant

Als u al uw gegevens hebt verzameld en een aantal voorlopige beslissingen hebt genomen over welke aftrekposten en kredieten u kunt claimen, is het tijd om u tot uw accountant te wenden.

Uw accountant kan helpen controleren of uw aangifte nauwkeurig is. Hij of zij kan ook andere aftrekposten of aftrekposten vinden die u kunt claimen. En, een accountant kan u helpen door het indieningsproces om ervoor te zorgen dat uw aangifte solide is.

File away!

Ten slotte bent u aangekomen bij het allerlaatste vakje om af te vinken van uw checklist voor uw kleine zakelijke belastingaangifte. Nadat u en uw accountant het groene licht hebben gegeven, is het tijd om de aangifte in te dienen.

U kunt uw zakelijke belastingaangifte elektronisch of op papier indienen. E-Filing is een sneller proces dan papieren aangifte, en u ontvangt een snelle bevestiging dat uw aangifte is doorgekomen.

Als u besluit om e-File via het systeem van de IRS, kunt u belastingbetalingen doen via het Electronic Federal Tax Payment System (EFTPS).

Wilt u de belastingtijd gemakkelijker maken? Houd uw uitgaven en inkomsten het hele jaar door bij met de online boekhoudsoftware van Patriot. Neem nu uw gratis proefversie!

Dit is niet bedoeld als juridisch advies; voor meer informatie, klik hier.