Bolsa de valores

AFP via Getty Images

Ponhamos o champanhe a tocar antes do fogo de artifício?

Esta é a questão da história final na minha visão geral em duas partes das forças que irão impulsionar o mercado de acções em 2021.

Na semana passada, discuti os ventos de cauda mais fortes que poderiam soprar as acções para um rally de monstros no próximo ano. (Leia aqui.) Hoje eu vou mudar para o meu alter ego de urso e ver o que pode dar errado.

Na verdade, alguns analistas de Wall Street vão ao ponto de dizer que há 100% de hipóteses das acções perderem valor nos próximos 12 meses. E isso tem pouco a ver com se a economia se recupera ou não.

O que faz os preços das ações

Os preços das ações refletem muito mais do que as expectativas em métricas de negócios, como os ganhos. O estado de espírito dos investidores (também conhecido como sentimento de mercado) – como o desejo de correr riscos e o nível de otimismo geral – influencia-os quase tanto.

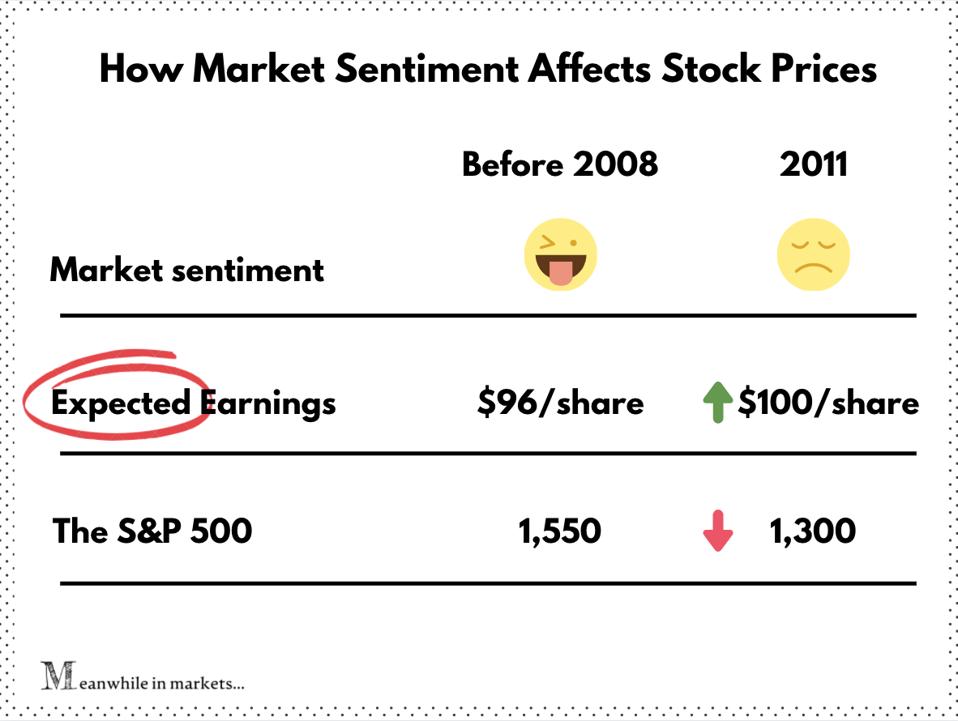

Toma o S&P 500 antes e depois de 2008.

No final de 2007 (pouco antes do colapso da habitação), o S&P 500 tinha um EPS a prazo de 96. Em termos humanos, isso significa que os analistas esperavam que as ações de S&P 500 ganhassem em média $96 por ação durante os próximos 12 meses.

Meanwhile, the S&P 500 benchmark hit the decade’s record at 1,550-que se traduz a um forward P/E de ~16.

Then the Great Recession struck. Os investidores correram para as colinas e o S&P levou um nosedive

No Verão de 2011, os negócios recuperaram e as estimativas de EPS para o S&P atingiram os 100, ultrapassando a alta anterior. Isso significa que Wall Street esperava que as ações de S&P 500 ganhassem 4% a mais do que ganhavam antes da queda.

E tenha em mente que não é o ganho real. Essa foi uma estimativa bastante conservadora de investidores ressentidos e cautelosos no pós-crise de 2008. E ainda assim, o S&P 500 ainda foi negociado 15% abaixo da alta anterior (forward P/E de ~12,5).

Em outras palavras, os investidores pagaram 15% menos pelas mesmas ações que eles mesmos esperavam que ganhariam mais. Eis como isso se parece numa imagem:

Como o sentimento de mercado afecta os preços das acções

Entretanto nos Mercados

Esse é o poder do sentimento de mercado. Infelizmente, hoje os investidores estão tão longe de ser cautelosos quanto possível.

Os investidores não têm sido tão gananciosos desde 2000

Tenho de lhe dizer, tem sido difícil encontrar um analista de Wall Street que esteja a dizer uma coisa má sobre as acções a entrar em 2021. Na verdade, algumas medidas mostram que o mercado de ações não tem visto tanto otimismo desde a bolha ponto-com.

Por exemplo, a leitura do amplamente citado Modelo de Pânico/Euforia do Citibank – que fatores em uma série de métricas desde o comércio de opções até a dívida – atingiu o nível mais alto desde 2000.

Tobias Levkovich, o principal estrategista de ações dos EUA, advertiu os investidores: “As leituras eufóricas actuais indicam uma probabilidade de 100% de perda de dinheiro nos próximos 12 meses se estudarmos os padrões históricos – de facto, vimos tais níveis no início de Setembro, bem como mesmo antes de uma liquidação em acções”.

Outro indicador de optimismo é o volume de opções de compra. (Uma opção de compra é um contrato que lhe dá o direito de comprar uma ação no futuro a um preço acordado. É um produto de investimento que é frequentemente usado como uma forma alavancada para lucrar com o aumento das ações.”

Bloomberg relatou recentemente que o volume de opções de compra dos EUA atingiu um recorde histórico. A média móvel de 20 dias de volume de opções de compra atingiu os 22,5 milhões de contratos. Isso representa um aumento de 30% em relação ao trimestre anterior. E 2X mais do que no ano passado.

O investidor lendário Peter Boockvar – que chamou com precisão o 2008 e o ponto-com crashes – soa o alarme de que só esse sentimento extremo é uma bandeira vermelha.

Em uma entrevista com a CNBC, Boockvar disse: “O sentimento ficou tão ebuliente como vimos no início de 2000. É todo esse entusiasmo por ações que deve fazer alguém que está em alta chamar um timeout”.

A recuperação pode não ser suficiente para justificar as avaliações de acções de hoje

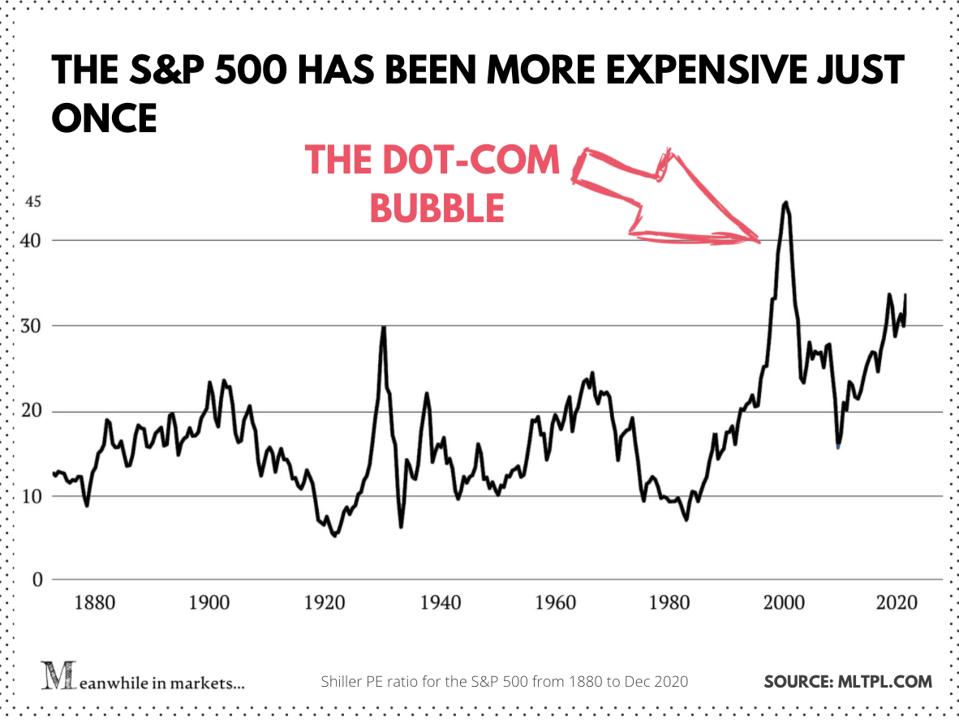

Então onde é que todo este frenesim levou as avaliações de acções de hoje? Para responder a isso, vejamos o P/E (Cabo) de Shiller – uma “actualização” para a relação P/E desenvolvida pelo economista ganhador do Nobel Robert Shiller.

Cape analisa os preços das acções em relação aos seus ganhos nos últimos 10 anos (ajustados pela inflação). É um bom indicador de grandeza porque suaviza as oscilações nos ganhos causadas pelos ciclos económicos – ou choques económicos como o Covid.

Aqui está o P/E do Shiller do S&P 500 durante os últimos 50 anos:

Shiller P/E do S&P 500

Entretanto nos Mercados

Por esta medida, as avaliações de ações de hoje são algumas das mais íngremes da história. Só durante a bolha tecnológica é que ultrapassaram os níveis de hoje.

Mas talvez desta vez seja diferente? Talvez as ações negociem com avaliações mais altas porque o mundo se recupera rapidamente e os ganhos alcançam as avaliações altas? Mesmo assim, alguns analistas pensam que as ações têm preços acima de tudo o que 2021 pode trazer.

“Eu acho que outra surpresa que você pode muito bem ver, dado o quão fortemente os mercados de ações fizeram e quão altas são as avaliações, é que, embora 2021 possa ser um ano muito bom para o crescimento econômico global, pode na verdade ser um ano razoavelmente medíocre ou até mesmo um ano ruim para os retornos do mercado de ações global”, disse Alexander Wright, um gestor de fundos da Fidelity, ao Financial Times.

Ele acrescentou: “Talvez tenha de ser muito mais perspicaz em termos do que investe para atingir retornos positivos”

David Donabedian, CIO da CIBC Private Wealth Management, segundos Wright: “Há grandes expectativas construídas neste mercado… enquanto as perspectivas a curto prazo permanecem positivas, o Cape ratio é uma chamada de atenção para o longo prazo”.

Em outras palavras, a maioria das coisas boas que poderiam acontecer em 2021 já poderiam ser cozidas nos preços das acções de hoje. E muitas coisas têm de correr muito melhor do que o esperado para que estas valorizações continuem a crescer.

Finalmente, a economia pode não recuperar no próximo ano

Até agora, toda esta discussão tem tomado a recuperação do próximo ano como certa. Mas será que a economia certamente se recuperará no próximo ano? Os economistas estão menos seguros do que o mercado está.

Para um, a vacinação de bilhões de pessoas será um processo longo e tedioso. O mesmo Robert Shiller acha que os investidores estão muito otimistas sobre a rapidez com que as vacinas podem fazer o mundo voltar ao normal.

“Eles estão esperando milagres da vacina”, disse Schiller em uma entrevista com a Business Insider. Ele prevê que o vírus está aqui para ficar pelo menos mais um ano.

Meanwhile, as empresas (especialmente as pequenas) e dezenas de milhões de americanos desempregados estão em dificuldades. Aqui estão apenas alguns dos muitos sinais preocupantes:

- Reivindicações sem emprego nos EUA subiram para uma alta de quatro meses, e os lockdowns estão apenas começando novamente

- As contas correntes dos americanos estão encolhendo, e o pacote de estímulo no tubo é muito menor que o último

- As vendas de varejo estão caindo há dois meses, apesar da temporada de compras de férias e descontos antecipados (as vendas de comércio eletrônico mal subiram a partir de outubro).

- Para alguns dados alternativos, mais de 100.000 pequenas empresas no Yelp têm “fechado as portas” permanentemente desde Março.

No total, há demasiadas incógnitas para dizer que um forte retorno económico está previsto para o próximo ano. “A subida desta calamidade provavelmente será longa, desigual e altamente incerta”, escreveu Gita Gopinath, economista chefe do FMI, num post de blogue em outubro.

E seria ingênuo pensar que Covid vai explodir como se nada tivesse acontecido. Haverá algumas cicatrizes econômicas.

Alguns empregos nunca mais voltarão”. Muito mais negócios irão para o ar antes que tudo acabe. O resto vai chegar aos ouvidos deles em dívida e em nada melhor. Será que a bolsa de valores pode manter este rally monstruoso com este pano de fundo?

O tempo vai dizer. Mas provavelmente está na hora de ser mais selectivo.

Próxima semana, vou terminar esta visão geral das avaliações de acções com uma história de “bónus”. Ele vai discutir uma medida pouco conhecida que contradiz Shiller P/E e mostra porque as ações podem realmente ser mais baratas do que os investidores pensam. Assine abaixo e fique atento.

Fique à frente das tendências do mercado com insights de Wall Street-grade

A cada semana, eu ponho para fora uma história que explica o que está dirigindo os mercados. Subscreva aqui para receber a minha análise e as minhas escolhas de acções na sua caixa de correio.