Existem dois tipos de pessoas que vêm para a época fiscal. Você tem aqueles que estão entusiasmados e arquivam seus impostos no primeiro dia que puderem. E, você tem os que gemem e gemem e arquivam no último minuto. Qual deles és tu?

Talvez seja o segundo, a pessoa cuja coisa menos favorita no mundo é apresentar a sua declaração de impostos de pequenos negócios. Se for esse o caso, você precisa de uma lista de preparação de impostos para pequenas empresas.

Or talvez você seja o primeiro – a pessoa que não pode esperar para apresentar a sua declaração de imposto de empresa. Nesse caso, talvez você já tenha feito a sua própria lista de preparação da declaração de imposto de uma pequena empresa e queira compará-la.

Sejam quais forem os casos, leia a nossa lista de preparação da declaração de imposto de uma pequena empresa … e diga adeus à procrastinação.

- Lista de preparação da declaração de imposto de uma pequena empresa

- Escolha o seu veneno (formulário de impostos, ou seja)

- Antenda o prazo de apresentação da declaração de imposto

- Reuna e analise seus registros

- Localize as deduções e créditos fiscais

- Pagamentos estimados de impostos no duto

- Determine se você precisa de uma extensão de arquivamento

- Pesquisar alternativas se você não puder pagar seus impostos devidos

- Fale com o seu contabilista

- File away!

Lista de preparação da declaração de imposto de uma pequena empresa

Alguns podem argumentar que verificar as coisas da sua lista de preparação é divertido. Divertido ou não, usar uma lista de verificação pode ajudá-lo a manter-se organizado e preciso. E quem quer perder as deduções de impostos ou pagar multas devido a uma declaração descuidada?

Utilize esta lista de preparação de impostos para pequenos negócios nesta época fiscal para ajudá-lo a manter-se no topo das suas responsabilidades:

Escolha o seu veneno (formulário de impostos, ou seja)

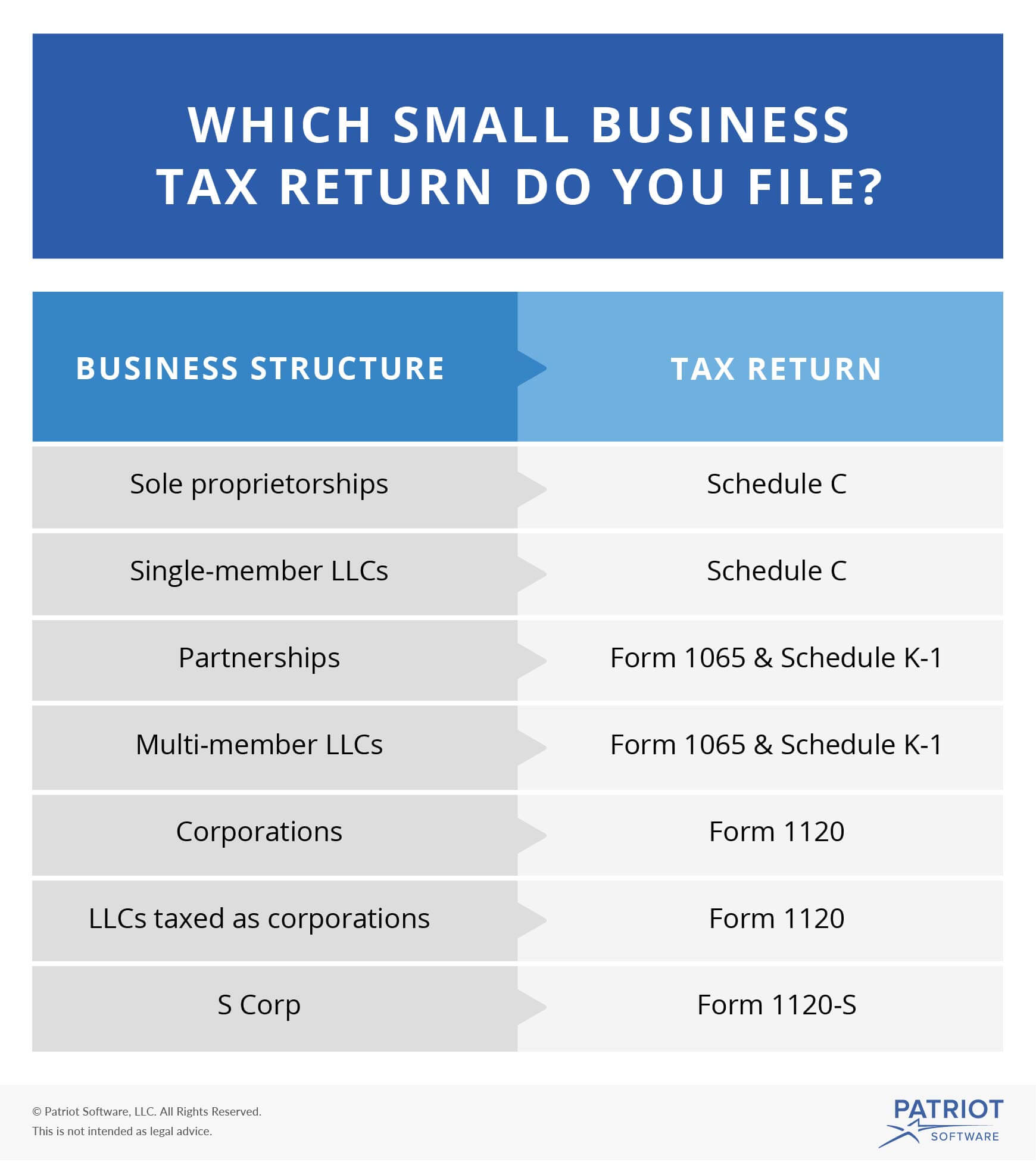

A sua primeira tarefa na lista de preparação de impostos para pequenos negócios é descobrir qual o formulário que você precisa arquivar. Não há um formulário padrão que todos os proprietários de pequenas empresas usam – o seu formulário depende da sua entidade empresarial.

Você é um único proprietário ou proprietário de um único membro da LLC? Use o esquema C, Lucros ou Perdas de Negócios e anexe à sua declaração de imposto de renda pessoal (Formulário 1040).

Or, você é sócio de uma sociedade ou sócio de uma LLC com vários sócios? Em caso afirmativo, arquive o Formulário 1065, Declaração de Renda da Parceria dos EUA, e anexe o cronograma K-1 (Formulário 1065).

E para aqueles que precisam de uma lista de verificação de preparação do imposto de renda de pessoa jurídica, seu formulário de declaração de imposto de renda é o Formulário 1120, Declaração de Imposto de Renda de Pessoa Jurídica dos EUA. Os LLCs com vários membros tributados como corporações também usam o Formulário 1120.

A última, mas não menos importante, a declaração de imposto que você deve usar se você estruturar como uma S Corp é o Formulário 1120-S, Declaração de Imposto de Renda dos EUA para uma S Corporation.

>

Antenda o prazo de apresentação da declaração de imposto

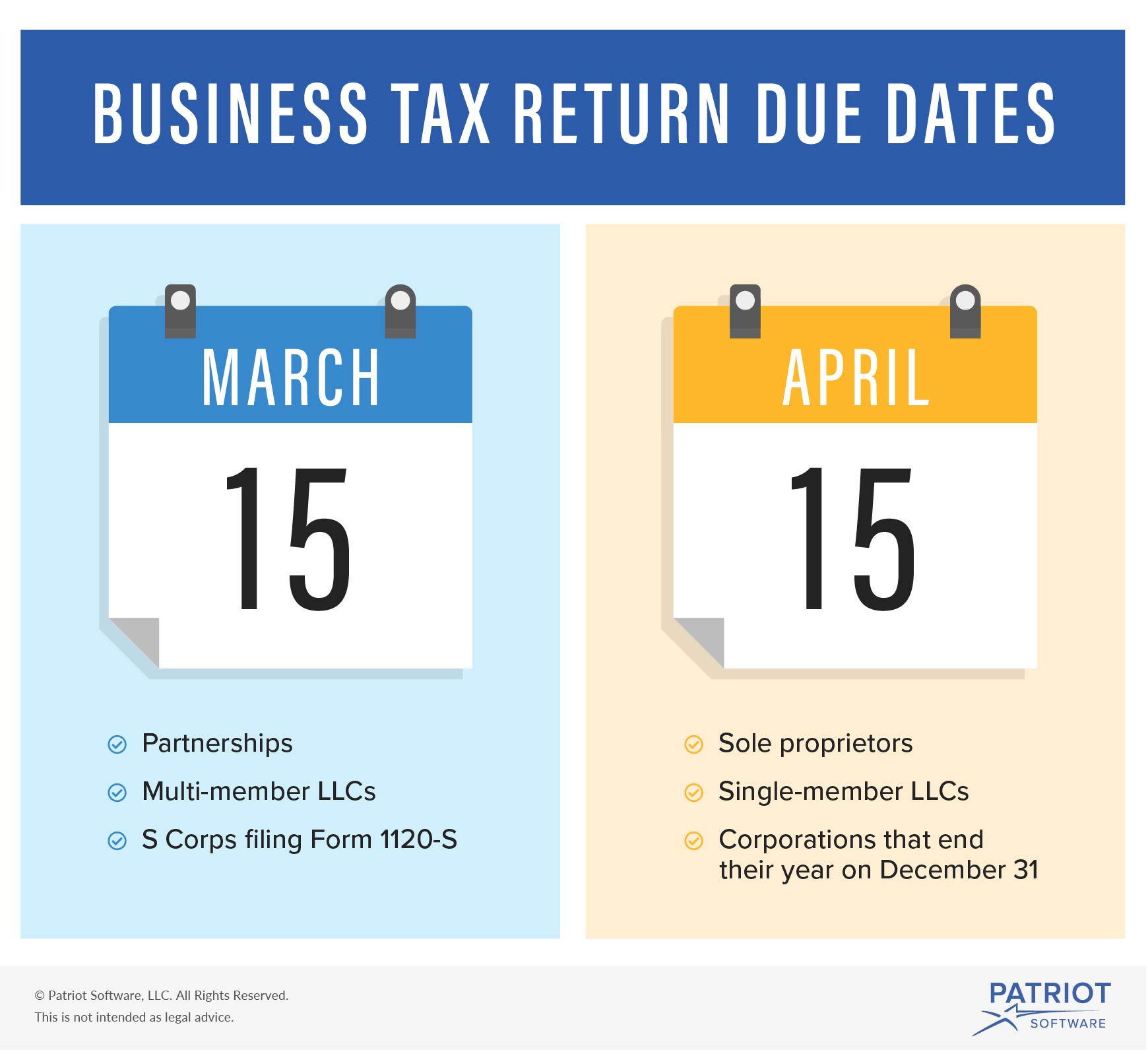

A próxima etapa na lista de preparação de impostos para pequenas empresas é saber quando são devidos os impostos das empresas. Seu prazo de apresentação depende da estrutura de sua empresa.

Sole proprietárias, SRLs com um único membro, SRLs com vários membros tributados como corporações, e corporações que terminam o ano fiscal em 31 de dezembro devem apresentar sua declaração até 15 de abril. Esta é a mesma data de vencimento das declarações de impostos pessoais.

As sociedades parceiras, sociedades anônimas com múltiplos membros e S Corps têm um prazo limite de declaração de impostos de 15 de março.

Se 15 de março ou 15 de abril cair em um fim de semana ou feriado, você tem até o dia útil seguinte para declarar.

>

>

Reuna e analise seus registros

Todos os passos da lista de preparação do imposto de pequenas empresas são importantes. Mas esta é indiscutivelmente uma das partes mais longas, intrincadas e importantes na preparação de uma declaração de impostos precisa.

Preencher informação de impostos não é um jogo de adivinhação. Você não pode introduzir receitas e despesas arbitrariamente com base em uma memória nebulosa. Você precisa ter fatos difíceis na sua frente se quiser preencher uma declaração precisa.

Localize o seu número de identificação de contribuinte. Isto é essencial. De que outra forma o IRS poderá identificar o seu negócio? Dependendo da estrutura do seu negócio e se você tem algum funcionário, você pode ser capaz de usar o seu número de Segurança Social. Caso contrário, você precisa usar o seu número de identificação do empregador federal (FEIN).

Próximo, reunir e analisar o seu balanço patrimonial e declaração de renda. Se você usa software de contabilidade, a geração destes relatórios deve ser fácil de fazer. Sua demonstração de resultados lista as receitas, despesas e resultados de seu negócio ao longo do ano. E, o seu balanço patrimonial mostra os seus ativos, passivos e patrimônio líquido.

Além das suas demonstrações financeiras, você precisa de alguns documentos de apoio. Reúna seus recibos, extratos bancários, extratos de cartão de crédito e registros de folha de pagamento para dar suporte ao seu trabalho.

Também, esteja preparado para localizar cópias de seus pagamentos estimados de impostos. E, encontre a sua declaração de impostos do ano anterior.

Localize as deduções e créditos fiscais

Próxima paragem no comboio de preparação de impostos é descobrir se você se qualifica para um desagravamento fiscal. Os créditos e deduções fiscais de negócios são uma ótima maneira de diminuir a sua obrigação fiscal. E dependendo do seu negócio, você pode se qualificar para algumas.

As empresas podem solicitar deduções e créditos de impostos para despesas qualificadas. Geralmente, os créditos fiscais encorajam as empresas a tomarem algum tipo de acção que beneficie outras (por exemplo oferecendo acomodações razoáveis).

Dê uma olhada nesses créditos de impostos para os quais você pode se qualificar:

- Pequeno seguro de saúde do empregador

- Acesso a deficientes

- Oportunidade de trabalho

E, aqui estão alguns exemplos de despesas para as quais você pode reivindicar uma dedução fiscal:

- Escritório em casa

- Utilização de carro para negócios

- Viagem

- Contribuições de caridade

- Dívida incalculável

Antes de reclamar um crédito ou dedução, certifique-se de que tem os registos para o apoiar. E, você deve entender as regras do IRS. Por exemplo, você não pode reclamar uma dedução de impostos do escritório em casa a menos que você atenda a certos requisitos do IRS.

Pagamentos estimados de impostos no duto

Se você é autônomo, você tem que fazer pagamentos estimados de impostos para cobrir suas obrigações. Ninguém retém impostos do seu salário quando você é autônomo.

Os proprietários de empresas pagam impostos estimados trimestralmente. Se você efetuou pagamentos estimados de impostos ao longo do ano, você pode deduzi-los do total de impostos devidos.

Dessa forma, você não paga seus impostos em excesso.

Determine se você precisa de uma extensão de arquivamento

As coisas acontecem. Talvez você fique preso a outras responsabilidades e esteja correndo para arquivar sua declaração.

Em vez de montar algo questionável, você pode decidir arquivar uma extensão de imposto de negócios. Uma extensão de declaração dá-lhe mais tempo para preencher e arquivar a sua declaração de imposto de pequenas empresas.

Se você precisar de uma extensão na sua declaração de imposto, você tem que enviar o formulário de extensão do IRS antes da data de vencimento da sua declaração de imposto.

Utilize o gráfico abaixo para determinar que formulário você precisa arquivar e sua data de vencimento:

Inclua informações sobre o seu negócio e os impostos que você deve no formulário de extensão.

Pesquisar alternativas se você não puder pagar seus impostos devidos

Você pode precisar se preparar para uma situação em que você não possa pagar seus impostos devidos de uma só vez.

Embora o pagamento estimado de impostos ajude, você pode ter calculado mal seus impostos devidos e ter deixado uma grande quantidade de despesas a serem pagas. Se esse for o caso, você deve conhecer suas opções e buscar uma que atenda às necessidades de seu negócio.

Se não puder pagar impostos nos negócios, o IRS lhe dá algumas opções, incluindo

- Acordo de parcelamento doIRS (plano de pagamento mensal)

- Oferta em compromisso (liquidação da dívida fiscal)

- Atraso temporário (adie seu pagamento até que sua condição financeira melhore)

Independentemente da opção de pagamento de impostos que você seguir com a Receita Federal, você ainda deve apresentar sua declaração de impostos no prazo (a menos que você tenha recebido uma extensão de arquivamento).

Fale com o seu contabilista

Após ter reunido todos os seus registos e tomado algumas decisões preliminares sobre que deduções e créditos pode reclamar, está na altura de se dirigir ao seu contabilista.

O seu contabilista pode ajudar a verificar se a sua declaração de impostos está correcta. Eles também podem ser capazes de encontrar outras deduções ou créditos que você pode reivindicar. E, um contabilista pode ajudá-lo através do processo de arquivamento para garantir que sua declaração seja sólida.

File away!

Por fim, você chegou à última caixa para riscar da sua lista de verificação da declaração de impostos de pequenas empresas. Depois de você e seu contador darem a luz verde, é hora de arquivar.

Você pode arquivar sua declaração de imposto de renda em papel ou e-File. O E-Filling é um processo mais rápido do que o arquivamento em papel, e você recebe uma confirmação rápida de que seu arquivamento passou.

Se você decidir arquivar por e-mail através do sistema da Receita Federal, você pode fazer o pagamento de impostos através do Sistema Eletrônico de Pagamento de Impostos Federais (EFTPS).

Quer fazer o tempo de imposto mais fácil? Acompanhe suas despesas e receitas o ano todo com o software de contabilidade online do Patriot. Faça o seu teste grátis agora!

Não se trata de aconselhamento legal; para mais informações, clique aqui.