Nu este un secret că bursa poate fluctua fără avertisment. Dacă sunteți nou în jocul investițiilor, ce se întâmplă atunci când acțiunile dvs. devin negative? Dacă o acțiune scade, îi datorezi bani brokerului tău? Când ar trebui să vă gândiți să vă vindeți investițiile?

Înainte de a începe să investiți, este important să înțelegeți ce se întâmplă cu banii dvs. dacă acțiunile dvs. scad. Iată ce trebuie să știți despre acțiunile, obligațiunile, fondurile mutuale și multe altele pe piețele bull și bear.

- Ce se întâmplă când acțiunile scad?

- Ce este o piață de creștere?

- Ce este o piață bear?

- Dacă acțiunile mele scad, am datorii?

- Vânzarea de acțiuni în marjă

- Vânzarea acțiunilor în pierdere

- Ce este teoria lui Dow?

- Faza de acumulare

- Faza de participare a publicului

- Faza de panică

- Vor crește din nou prețurile acțiunilor mele?

- Să urmăriți valoarea investițiilor online

- Stați la curent cu informațiile financiare

Ce se întâmplă când acțiunile scad?

Prețul acțiunilor poate scădea din mai multe motive. Atunci când companiile anunță disponibilizări, performanțe financiare slabe în timpul unui trimestru financiar sau se confruntă cu un scandal major, prețurile acțiunilor pot scădea rapid. Iar atunci când prețurile acțiunilor scad, valoarea totală a unei investiții scade în mod corespunzător.

Să spunem că ați cumpărat o acțiune a companiei ABC la 10 dolari. Prețul a scăzut la 8 dolari în decurs de o săptămână, ceea ce înseamnă că valoarea acțiunii dvs. a scăzut cu 20%. Inversul ar fi, de asemenea, adevărat: dacă prețul acțiunilor a crescut la 12 dolari pe acțiune, valoarea ar crește cu 16,67%. Cu cât dețineți mai multe acțiuni, cu atât valoarea dvs. ar scădea sau crește în funcție de modificarea prețului.

Dacă ați deținut investiția atunci când prețul a crescut, ați avea câștiguri nerealizate dintr-o investiție care nu a fost încă vândută (cunoscută și sub denumirea colocvială de „profit pe hârtie”). Dacă piața bursieră a scăzut și prețul investiției a coborât sub prețul de achiziție, ați avea o „pierdere pe hârtie”. După ce ați vândut investiția, fie ați culege câștigurile din câștiguri, fie ați primi înapoi mai puțin decât ați investit.

Două dintre cele mai comune condiții care pot afecta valoarea investițiilor dvs. sunt piețele de creștere și piețele de scădere.

Ce este o piață de creștere?

O piață de creștere apare atunci când se așteaptă ca o piață financiară să crească. Această creștere poate fi determinată de o serie de condiții, inclusiv creșterea vânzărilor, creșterea încrederii consumatorilor sau optimismul față de o economie productivă.

Când o piață crește cu 20% după o scădere susținută a prețului, se consideră că o piață se află pe un „bull run”. În această perioadă, investitorii se bucură adesea de creșterea câștigurilor și au tendința de a păstra acțiunile până când acestea ating un preț țintă.

Ce este o piață bear?

În timpul unei piețe bear, prețurile de pe piață înregistrează o scădere îndelungată a prețurilor.

În mod diferit de o „bull run”, analiștii pot declara o piață bear atunci când nivelul scade cu 20% sau mai mult. Bear run-urile pot fi cauzate de indicatori negativi ai pieței, cum ar fi contractarea condițiilor economice, pierderea locurilor de muncă și vânzările investitorilor.

Dacă acțiunile mele scad, am datorii?

Pentru noii investitori, una dintre cele mai frecvente preocupări este legată de valoarea investițiilor lor. Nu este neobișnuit să te întrebi: „Dacă o acțiune scade, datorez bani?”

Dacă acțiunile, obligațiunile, fondurile mutuale, fondurile tranzacționate electronic sau alte titluri de valoare își pierd valoarea, în mod normal nu vei datora bani casei tale de brokeraj. Cu toate acestea, este posibil să nu primiți toți banii înapoi dacă și când vindeți. Depinde dacă cumpărați acțiuni cu un împrumut în marjă sau cu numerar.

Vânzarea de acțiuni în marjă

Investitorii mai experimentați pot folosi strategii mai complexe, cum ar fi cumpărarea de acțiuni în marjă (împrumut) pentru a-și crește puterea de cumpărare. În acest caz, dacă valoarea acțiunilor din contul dvs. scade sub marja de întreținere, brokerul dvs. vă va cere să vindeți o parte din acțiuni – sau să adăugați mai mult numerar pentru a acoperi deficitul. Aceasta este o strategie mai riscantă și nu este recomandată investitorilor începători.

Vânzarea acțiunilor în pierdere

Dacă decideți să vă vindeți investițiile la un preț mai mic decât cel pe care l-ați plătit, veți suferi o pierdere realizată. Investitorii inteligenți își „reduc ocazional pierderile” dacă se tem că prețul acțiunilor va scădea și mai mult.

Alți investitori pot decide să își păstreze investițiile în speranța că acestea vor crește. Ideea că industriile vor crește și vor scădea în mod natural în valoare este ideea din spatele teoriei lui Dow.

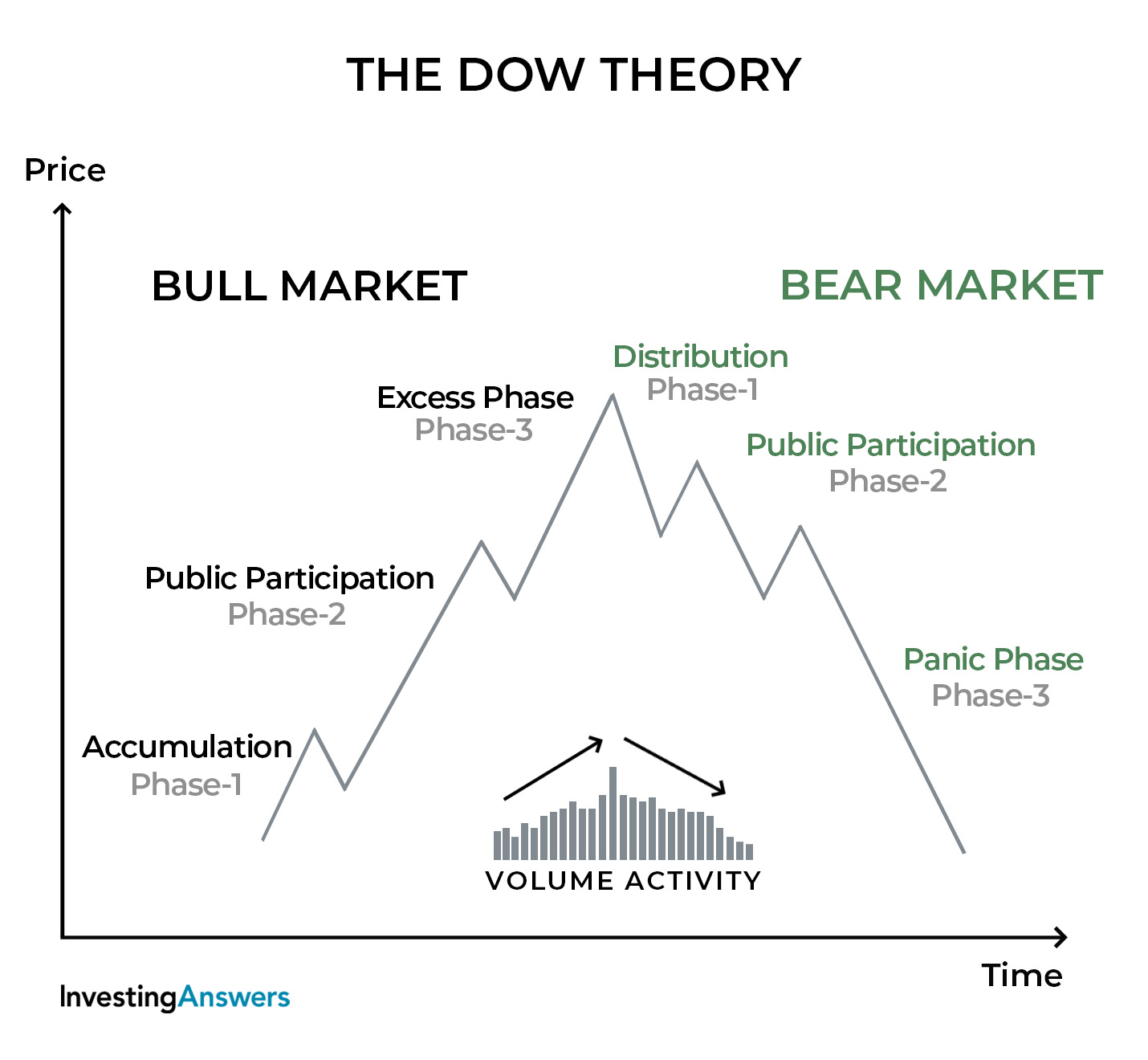

Ce este teoria lui Dow?

Teoria lui Dow datează din 1901, când jurnalistul economic Charles H. Dow a scris o ipoteză despre urmărirea piețelor financiare. Făcând o comparație cu înălțimea și scăderea unui val oceanic, Dow a sugerat că performanța unei anumite industrii în raport cu întreaga piață ar putea fi folosită pentru a prezice tendințele pe termen lung (în loc să se măsoare vârfurile și scăderile de preț).

Există trei părți principale ale teoriei lui Dow: Faza de acumulare, faza de participare a publicului și faza de panică (cunoscută și sub numele de faza de distribuție).

Faza de acumulare

În timpul fazei de acumulare a teoriei lui Dow, investitorii bine informați încep să cumpere acțiuni ale companiilor dintr-o industrie (în ciuda opiniei negative). Investitorii pot profita de prețurile scăzute deoarece restul pieței nu a „prins” încă valoarea potențială.

Faza de participare a publicului

Cum valoarea acțiunilor continuă să crească, Teoria lui Dow intră în faza de participare a publicului. În această perioadă, alți investitori încep să investească pe măsură ce prețul acțiunilor urcă. Acest lucru face ca, în cele din urmă, prețurile să crească în valoare, oferind câștiguri nerealizate pentru investitorii timpurii.

Faza de panică

După ce o acțiune atinge noi maxime și analiștii încep să o analizeze, Teoria lui Dow intră în cea de-a treia și ultima fază: faza de panică/distribuție. În acest moment, investitorii timpurii încep să își vândă acțiunile la punctul (potențial) cel mai înalt. Acești vânzători obțin câștiguri realizate din revânzarea acțiunilor pe piață, în timp ce investitorii întârziați se pot confrunta cu potențiale pierderi nerealizate.

Vor crește din nou prețurile acțiunilor mele?

Și ce se întâmplă atunci când acțiunile dvs. devin negative? Este timpul să vă reevaluați strategia de vânzare – sau ar trebui să păstrați acțiunile și să așteptați o piață în creștere?

Nu există un răspuns universal: Fiecare situație este unică, iar investițiile pot câștiga sau pierde valoare în orice moment. Atunci când stabiliți dacă este momentul să cumpărați sau să vindeți, folosiți toate instrumentele și resursele disponibile pentru a lua decizii.

Să urmăriți valoarea investițiilor online

În primul rând, este important să urmăriți valoarea investițiilor dvs. online. În timp ce platformele de investiții oferă instrumente, luați în considerare posibilitatea de a descărca aplicații care vă vor ajuta să urmăriți prețurile și modificările în timp real. Aplicațiile PageOnce și Bloomberg se numără printre cele mai bune aplicații de finanțe personale care vă ajută să urmăriți investițiile.

Stați la curent cu informațiile financiare

În continuare, asigurați-vă că citiți știrile financiare, prospectele și cercetările disponibile despre investiția dumneavoastră. Înțelegând cele opt fapte cheie ale investițiilor – inclusiv modelul de afaceri al unei companii, avantajul competitiv și marja de profit – puteți lua decizii educate cu privire la planul dvs. de investiții.

De fiecare dată când piețele scad în valoare, este firesc să vă întrebați ce se întâmplă atunci când acțiunile dvs. scad. Prin înțelegerea câștigurilor și a pierderilor, a Teoriei Dow și a traiectoriei unei companii, veți fi mai bine echipat pentru a lua decizii financiare mai înțelepte pentru a proteja și crește valoarea portofoliului dvs. de acțiuni.