24/7 Wall St. ha scelto la sua lista dei “Worst CEOs In America” per il 2017. Tutti i dirigenti di questa lista hanno fatto gravi danni alle aziende che guidano. In alcuni casi ci vorranno anni perché le aziende si riprendano, se mai ci riusciranno.

Abbiamo usato diversi criteri per selezionare gli amministratori delegati della lista. Tra i fattori che abbiamo considerato c’erano le variazioni di prezzo delle azioni, i guadagni e le entrate, e la permanenza in azienda. Gli amministratori delegati devono aver guidato le loro aziende per due anni, o essere stati nella posizione n. 2 durante quel periodo.

Questa lista include gli amministratori delegati che hanno lasciato all’inizio di quest’anno a causa di scarse prestazioni.

Può anche includere quelli con il titolo di presidente che non sono l’amministratore delegato, ma che controllano l’azienda e prendono importanti decisioni strategiche. Per esempio, il New York Times Co, che non è in questa lista, è guidato da Arthur O. Sulzberger, Jr, presidente e, fino a poco tempo fa, editore. Il presidente e amministratore delegato Mark Thompson lavora per lui, anche se sulla carta riferisce al consiglio

Alcuni di questi CEO sono ancora nelle aziende che dirigono, mentre altri potrebbero andarsene presto.

Clicca qui per vedere i peggiori CEO in America.

Questi sono i peggiori CEO del 2017.

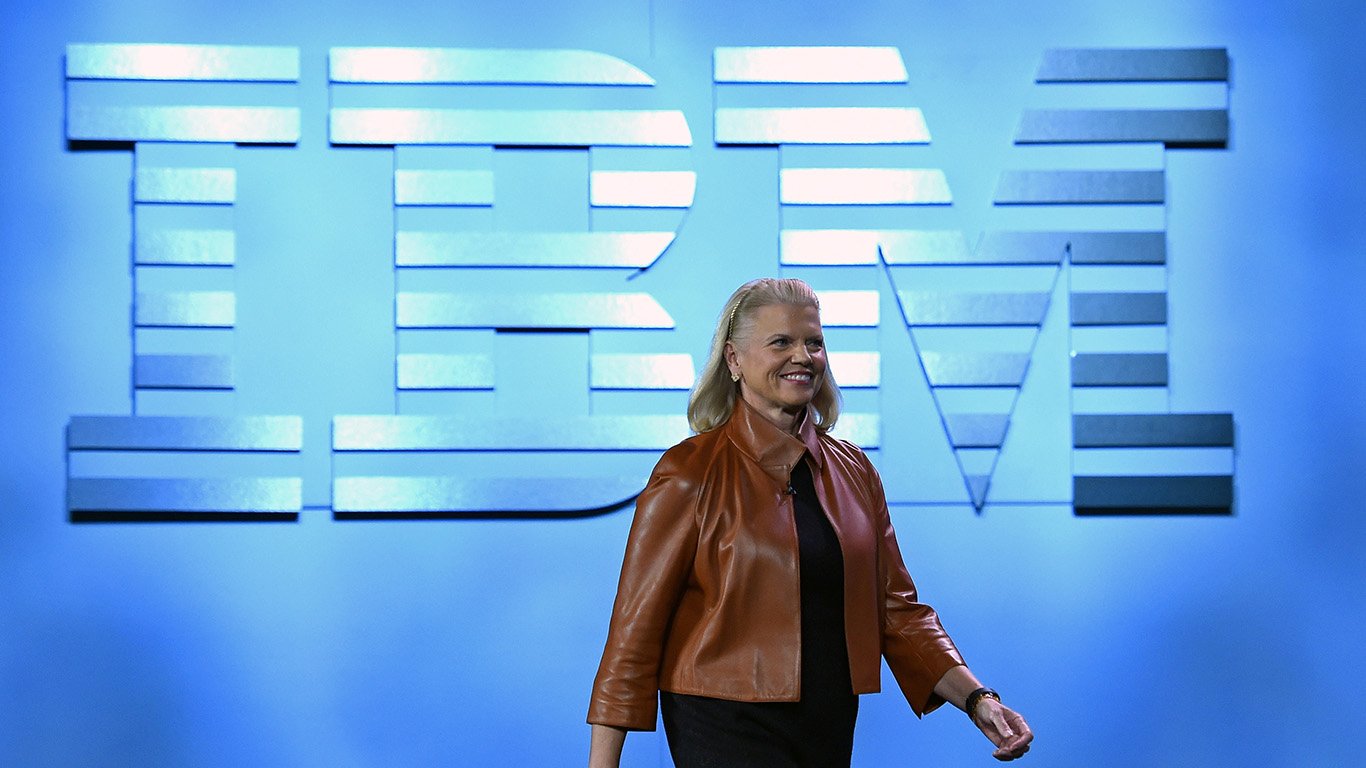

1. Ginni Rometty

> Azienda: International Business Machines Inc.

> Industria: Tecnologia

> Mandato: Gennaio 2012 ad oggi

> Variazione del prezzo delle azioni YTD: -8.0%

La maggior parte delle più grandi aziende tecnologiche americane hanno riportato un’enorme crescita dei ricavi negli ultimi anni e hanno visto i loro prezzi delle azioni salire, ma non IBM (NYSE: IBM).

Warren Buffett, una volta un convinto sostenitore del piano di turnaround del CEO Ginni Rometty, ha venduto una gran parte della sua partecipazione nella società. La decisione di Buffett sembra saggia.

Rometty ha costantemente spinto il successo delle iniziative di cloud e intelligenza artificiale di IBM, spesso sotto il marchio Watson (dal nome del fondatore di IBM Thomas Watson). IBM ha speso così tanto sul marketing che il marchio Watson è quasi visibile come IBM stessa.

Anche se IBM ha battuto le stime di Wall Street sui guadagni per azione e le entrate nel suo ultimo trimestre, le entrate sono diminuite per il 22° periodo consecutivo. Quasi ogni divisione IBM continua a vacillare, e Watson non è stato un salvatore.

2. Jeff Immelt

> Azienda: General Electric Co.

> Settore: Conglomerati

>Tenuta: 2001 ad agosto 2017

>Variazione del prezzo delle azioni YTD: -45%

Jeff Immelt, che se n’è andato dopo 16 anni alla guida di General Electric (NYSE: GE), è un classico caso di come un CEO possa danneggiare un’azienda un tempo ben gestita. Immelt ha gestito innumerevoli ristrutturazioni alla GE, compresa la vendita di diverse operazioni. In particolare, Immelt ha ridimensionato il segmento dei servizi finanziari di GE, una volta potente, dopo aver subito gravi perdite durante la crisi finanziaria globale del 2008.

Immelt ha anche messo insieme molte grandi operazioni in settori non correlati. Il nuovo CEO John Flannery, che ha preso le redini da lui in agosto, prevede di concentrarsi su tre: aviazione, assistenza sanitaria, energia e potere. Potrebbe essere troppo tardi per sistemare la corporazione patchwork che Immelt chiamava azienda.

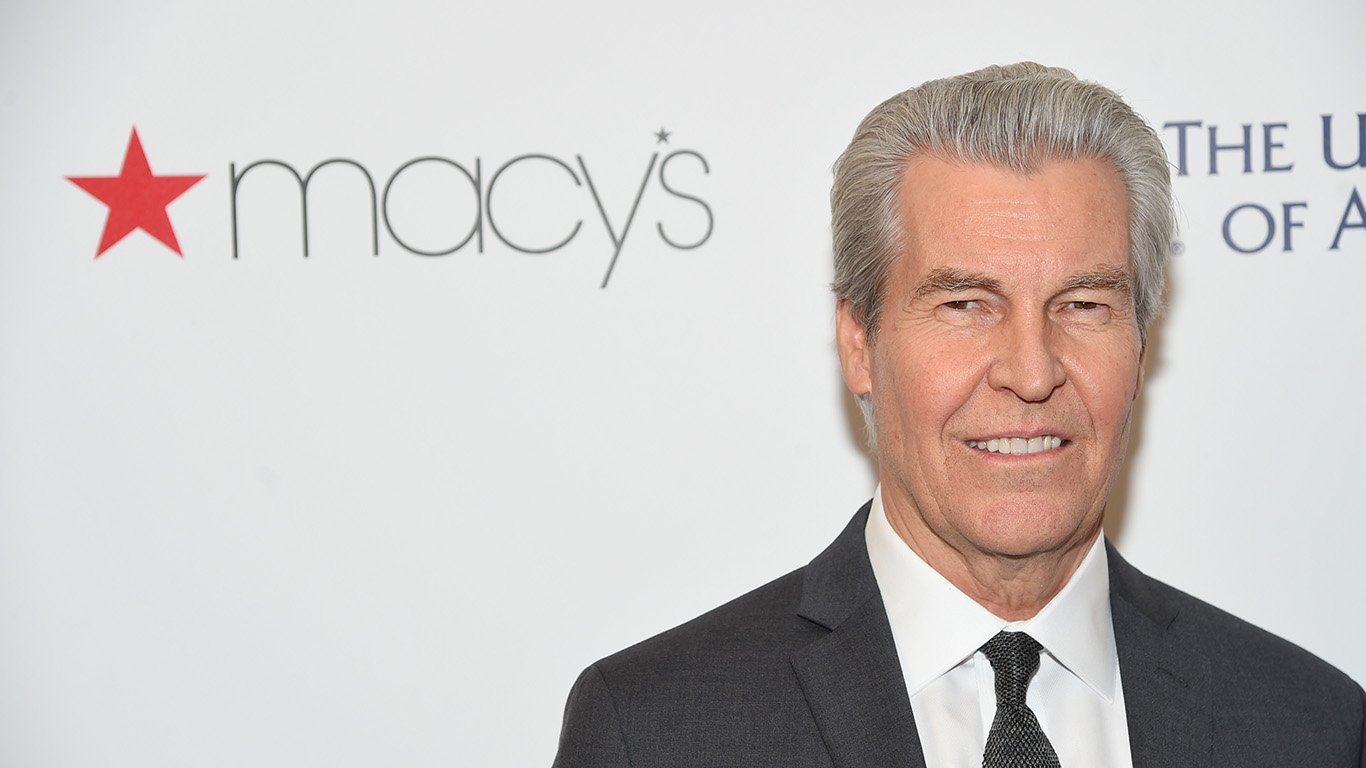

3. Terry Lundgren

> Azienda: Macy’s Inc.

> Industria: Vendita al dettaglio

> Mandato: Febbraio 2003 a Marzo 2017

> Variazione del prezzo delle azioni YTD: -28%

Terry Lundgren, che è stato CEO di Macy’s (NYSE: M) dal 2004 fino a quest’anno, ha presieduto uno dei peggiori disastri al dettaglio dell’era moderna.

L’ascesa di Amazon e della vendita al dettaglio omnichannel avrebbe messo sotto pressione la società indipendentemente da chi stava guidando la parata di Macy’s. Tuttavia, Lundgren non è stato abbastanza aggressivo o veloce nel combattere il mondo dominato da Amazon.

La più recente chiusura di 100 negozi non performanti era necessaria, ma molte sedi di Macy’s hanno anche bisogno di un grande lifting. Macy’s ha riportato un declino pluriennale delle entrate, che può essere previsto per il prossimo futuro.

C’è anche qualche preoccupazione che il dividendo di 1,51 dollari annualizzato sarà tagliato se l’erosione finanziaria continua. I buyback azionari di Macy’s possono aver contribuito a sostenere i guadagni per azione, ma non hanno impedito al valore dell’azienda di crollare.

Macy’s ha fatto dei passi all’inizio del 2017 per accelerare le azioni che Lundgren avrebbe dovuto intraprendere molto prima. Jeff Gennette, che è stato eletto presidente di Macy’s nel 2014, è ora CEO. Purtroppo, è stato in Macy’s per decenni e sembra essere il successore scelto da Lundgren, quindi gli investitori non dovrebbero aspettarsi alcun cambiamento strategico significativo o cambiamenti.

4. Kevin Plank

> Azienda: Under Armour Inc.

> Industria: Vendita al dettaglio

> Incarico: Febbraio 2003 ad oggi

> Variazione del prezzo delle azioni YTD: -45%

Under Armour (NYSE: UA) è una grande storia di un’azienda che è cresciuta da un’operazione seminterrata ad una potenza in un tempo relativamente breve, e Kevin Plank merita molto del credito per questo. Tuttavia, a volte il fondatore di un’azienda non è il miglior capitano della nave quando naviga in acque agitate.

Il business dell’abbigliamento sportivo è dominato da Nike e Adidas, e Under Armour è cresciuto abbastanza che ora è in guerra per la quota di mercato e affronta una costante pressione sui margini.

Plank ha fatto un tentativo per rimediare alla situazione portando in outsider Patrik Frisk per essere presidente e direttore operativo. Tuttavia, con Plank che rimane come amministratore delegato e presidente, Frisk potrebbe trovare più difficile portare il cambiamento. Lo split azionario dell’azienda dell’aprile 2016 ha effettivamente dato a Plank un super voto e il controllo della società, e le azioni sono scese ancora di più dopo lo split.

5. Matt Salzberg

> Azienda: Blue Apron Holdings Inc.

> Industria: Vendita al dettaglio

> Mandato: Febbraio 2003 ad oggi

> Variazione del prezzo delle azioni YTD: -60%

Blue Apron Holdings (NYSE: APRN) doveva essere un grande gioco guidato dalla tecnologia nel crescente business della creazione di pasti. Tuttavia, il fondatore Matt Salzberg potrebbe aver aspettato troppo a lungo per la sua offerta pubblica iniziale nel giugno 2017. L’IPO ha probabilmente sofferto di un tempismo sfortunato, che si è verificato poco dopo che Amazon ha annunciato l’acquisto di Whole Foods.

Ancora, l’IPO non è che un piccolo problema nelle lotte più grandi della società. Salzberg ha cercato di affrontare alcuni dei problemi con licenziamenti pochi mesi dopo l’IPO. Vorrebbe che Wall Street valutasse Blue Apron come un’azienda tecnologica che può rimandare i profitti per la crescita. La realtà è che Blue Apron è semplicemente un club di consegna di cibo per corrispondenza che invia pasti “cookie-cutter” ai clienti, e quei clienti ora hanno molte scelte.

Blue Apron ha recentemente deciso che era tempo di sangue nuovo per aiutare a riparare quello che può essere un modello rotto. Salzberg è stato estromesso come CEO ma rimane presidente. Il direttore finanziario Brad Dickerson – che è stato in precedenza direttore operativo e CFO di Under Armour – sostituisce Salzberg.

6. Evan Spiegel

> Azienda: Snap Inc.

> Settore: Tecnologia

> Mandato: 2012 a oggi

>Variazione del prezzo delle azioni YTD: -38%

Poco dopo l’offerta pubblica iniziale di Snap nel 2017, il suo market cap è salito a più di 30 miliardi di dollari.

Anche prima dell’IPO, Snap ha cercato di chiamarsi una società di fotocamere piuttosto che una società di social media, una mossa che ha sollevato sopracciglia nella comunità degli investitori. Al primo annuncio dei guadagni come azienda pubblica, il CEO Evan Spiegel ha deluso Wall Street.

Nonostante gli accordi con i media per la sua piattaforma Snapchat, Snap ha lottato per trovare nuove strade più redditizie nei suoi sforzi di monetizzazione. La società sembra anche incapace di impedire a Facebook di copiare ogni sua mossa.

La recente riprogettazione avrebbe potuto essere fatta molto tempo fa, e la soluzione principale al problema di come monetizzare un prodotto che svanisce in pochi secondi rimane sfuggente.

La struttura di voto della società ha finora impedito qualsiasi tentativo di spodestare Spiegel e probabilmente renderà difficile qualsiasi tentativo futuro.

7. Jack Dorsey

> Azienda: Twitter Inc.

> Settore: Social media

> Mandato: Settembre 2015 ad oggi

> Variazione del prezzo delle azioni YTD: +50%

Jack Dorsey è tornato a Twitter (NYSE: TWTR), la società che ha co-fondato, nell’ottobre 2015, quando è diventato chiaro che il management non riusciva a capire come fare soldi da uno dei marchi più visibili del mondo. Il ritorno di Dorsey non ha migliorato la situazione dell’azienda. Le azioni di Twitter hanno messo in scena un recupero sostanziale a 24,22 dollari, ma sono ancora giù dal loro massimo post-IPO di 69,96 dollari quattro anni fa.

In confronto con il prezzo delle azioni del grande rivale Facebook, questi risultati sono particolarmente dolorosi per gli azionisti.

Twitter è diventato quasi onnipresente come un mezzo sociale a causa della presenza costante del presidente Donald Trump e una sfilza di celebrità che hanno decine di milioni di seguaci di Twitter. Katy Perry è in cima alla lista con circa 108 milioni di follower.

Tuttavia, la crescita degli utenti di Twitter si è fermata a 330 milioni e le sue entrate hanno cominciato a diminuire. Questo non dovrebbe accadere in un’azienda in crescita. Alcuni analisti credono che Dorsey sia troppo occupato a gestire Square, un’altra società pubblica, quando invece ha bisogno di dedicare il suo tempo a Twitter, profondamente in difficoltà.

8. Steve Mollenkopf

> Azienda: Qualcomm Inc.

> Settore: Tecnologia

> Mandato: Marzo 2014 a oggi

>Variazione del prezzo delle azioni YTD: -1%

Qualcomm (NASDAQ: QCOM) è stata una delle più grandi storie di crescita dell’era moderna, dominando il panorama degli smartphone e dei prodotti Internet mobili. Gran parte dell’espansione dell’azienda è avvenuta sotto la guida della famiglia Jacobs.

Prima di assumere la carica di amministratore delegato nel 2014, Steve Mollenkopf è stato direttore operativo e presidente di Qualcomm dal 2011 al 2014. Prima di questo, aveva guidato gran parte dello sviluppo dell’azienda per anni.

L’azienda è stata impantanata in controversie su questioni di royalty e antitrust, anche con Apple, che Qualcomm potrebbe perdere come cliente. Molti osservatori del settore sostengono che risolvere questi problemi avrebbe portato benefici a Qualcomm, ma finora la direzione ha scelto di contestarli.

Gli investitori sono anche preoccupati per la crescita futura della società e la sua capacità di diversificare oltre i chip per la telefonia mobile. A tal fine, Qualcomm stava per acquisire NXP Semiconductors NV per avere accesso al mercato automobilistico e alle auto a guida autonoma. Finora, tuttavia, sembra che Qualcomm abbia fallito l’affare.

Recentemente, il titolo è saltato a circa 64 dollari dopo aver scambiato negli anni 50 per gran parte del 2017 su colloqui di accordo con Broadcom Ltd., ma questo si è trasformato in una battaglia ostile di acquisizione, complicando ulteriormente qualsiasi altro affare che Qualcomm vuole fare.

9. Tim Sloan

> Azienda: Wells Fargo & Co.

> Industria: Banche

> Mandato: Ottobre 2016 ad oggi

> Variazione del prezzo delle azioni YTD: +12%

Quando il consiglio di amministrazione di Wells Fargo (NYSE: WFC) ha scaricato l’ex amministratore delegato John Stumpf perché i dipendenti della banca avevano aperto circa 1,5 milioni di conti correnti e 500.000 carte di credito senza il consenso dei clienti, la banca ha installato il suo dirigente n. 2, Tim Sloan, al suo posto. La decisione è stata presa anche se i problemi erano accaduti anche sotto l’occhio di Sloan.

Da quando Sloan è subentrato come CEO, le cose sono peggiorate. Tra i problemi più notevoli che coinvolgono Wells Fargo c’è stata una causa di racket, risolta per 50 milioni di dollari alla fine dell’anno scorso, che sosteneva che la banca aveva sovraccaricato i proprietari di case per centinaia di migliaia di dollari dopo il loro default sui mutui. Poi i regolatori hanno multato Wells Fargo e altre imprese per un totale di 14,4 milioni di dollari per problemi di tenuta dei registri che potrebbero aver permesso di alterare i documenti della società e dei clienti.

La banca di San Francisco, California, ha dovuto affrontare anche altri problemi. Ci sono state accuse di aver condotto pratiche commerciali che hanno danneggiato i clienti di mutui e prestiti auto. E Wells Fargo è stata anche accusata di aver sovraccaricato i clienti di cambio. Il breve mandato di Sloan è stato orribile per i clienti.

10. Oscar Munoz

> Azienda: United Continental Holdings Inc.

> Settore: Compagnie aeree

> Mandato: Settembre 2015 ad oggi

> Prezzo delle azioni YTD: -8%

Oscar Munoz ha dovuto rispondere a diversi incidenti imbarazzanti alla United (NYSE: UAL) da quando è diventato CEO due anni fa – e non sempre li ha gestiti bene. L’incidente peggiore è stato quando un passeggero è stato picchiato dal personale di sicurezza come è stato preso fuori un aereo in aprile. La reazione di Munoz, che è stata quella di ignorare il problema e poi incolpare il cliente, è stata ampiamente condannata.

Tali eventi non fanno o rompono un CEO. Ma il consiglio di amministrazione di United potrebbe avere dubbi sulla leadership di Munoz. In aprile, il consiglio ha modificato un piano per rendere Munoz presidente. Quell’azione si è verificata poco dopo l’incidente riguardante il passeggero.

Inoltre, i recenti risultati finanziari e le previsioni hanno deluso Wall Street, e gli analisti hanno declassato il titolo. Come Morningstar ha opinato recentemente, “la credibilità della gestione sembra sempre più traballante”. United sta sviluppando una reputazione come una compagnia aerea non gestita bene come i suoi principali concorrenti.

11. Nick Woodman

> Azienda: GoPro Inc.

> Industria: Tecnologia

> Mandato: 2002 a oggi

> Variazione del prezzo delle azioni YTD: -9%

GoPro (NASDAQ: GPRO) era inizialmente una società in crescita significativa che vendeva le sue action camera montate su casco per gli appassionati di sport estremi. Il fondatore e CEO Nick Woodman ha racimolato denaro dalla famiglia e dalla vendita di gioielli e cinture di conchiglie da un furgone Volkswagen per lanciare GoPro.

L’ascesa dell’azienda è stata piuttosto impressionante. Sfortunatamente, anche considerando le nuove vendite di droni, GoPro più o meno si sente ancora come una meraviglia da un colpo solo. Le sue azioni sono volate più in alto dopo l’IPO, passando a 93,70 dollari nel settembre 2014. Da quando le vendite sono crollate nel 2016, tuttavia, le azioni GoPro hanno languito a meno di 10 dollari. La performance vacillante delle azioni da sola sarebbe una richiesta di aiuto esterno per gestire l’azienda.

Secondo una storia della CNBC su Woodman all’inizio del 2017, GoPro ha avuto problemi di produzione, e i nuovi lanci non sono riusciti a coinvolgere il pubblico. L’azienda non è riuscita a capitalizzare l’ascesa e il dominio degli smartphone.

Oltre a gestire GoPro, Woodman ha intrapreso la filantropia ed è stato ospite di “Shark Tank”, il reality show di finanziamento per imprenditori. Forse ci sono troppe cose nella vita di Woodman e ha bisogno di concentrarsi di più su GoPro.

12. Mark Fields

> Azienda: Ford Motor Co.

> Industria: Automotive

> Mandato: Da luglio 2014 a maggio 2017

> Variazione del prezzo delle azioni YTD: +4%

Mark Fields è stato costretto a lasciare Ford (NYSE: F) a maggio. La famiglia Ford ha un grande controllo sul consiglio di amministrazione, che comprende il presidente esecutivo William Clay Ford, Jr. La casa automobilistica ha avuto otto amministratori delegati da quando Ford è entrato nel consiglio.

Il consiglio ha licenziato Fields per problemi di performance e perché il prezzo delle azioni Ford è sceso del 35% durante il suo mandato di quasi tre anni.

Gli investitori – e la famiglia Ford – sono stati preoccupati per le mosse strategiche della società. Anche quando la maggior parte dei produttori di automobili si è spostata nei settori dei veicoli elettronici e delle auto autonome, Fields non ha spinto abbastanza aggressivamente affinché l’azienda si unisse a queste nuove aree potenzialmente in forte crescita. In definitiva, questo significava che Ford ha continuato a fare affidamento sul suo leader di vendite del settore, il pick-up F-150.

Il mix di prodotti di Ford era troppo pesante su berline e coupé e troppo leggero su crossover e SUV. All’azienda mancava anche un grande successo in Cina. Questi problemi hanno ostacolato Fields durante il suo mandato.

Le Ford volevano Fields fuori, e avevano buone ragioni.

13. Kosta Kartsotis

> Azienda: Fossil Group Inc.

> Industria: Vendita al dettaglio

> Incarico: Ottobre 2000 ad oggi

> Variazione del prezzo delle azioni YTD: -71%

Fossil (NASDAQ: FOSL) è stato un disastro per gli azionisti. Le azioni della società sono state scambiate a più di 127 dollari nel novembre 2013, ma sono crollate a circa 7 dollari all’inizio di novembre 2017.

Questo è un momento difficile per essere nel business del marchio e della vendita di orologi e gioielli di moda, borse, piccola pelletteria, cinture e occhiali da sole.

Fossil ha i suoi negozi al dettaglio e vende anche attraverso grandi magazzini e altri rivenditori. Anche se ha sviluppato una presenza e-commerce, questo non è stato sufficiente a fermare l’assalto dei concorrenti. La realtà è che un business costruito sugli orologi sta per avere un momento difficile in un mondo di smartphone, smartwatch e fitness tracker. Il CEO Kosta Kartsotis ha presieduto Fossil dal 2000, dopo aver preso il posto di suo fratello che ha fondato l’azienda. Secondo quanto riferito, non ha preso alcuno stipendio o ricevuto alcun premio in azioni dal 2004.

Dopo aver impegnato azioni come garanzia per un prestito bancario all’inizio del 2017, Kartsotis le ha vendute recentemente e ora detiene meno dell’8% della società.

14. Eddie Lampert

> Azienda: Sears Holdings Corp.

> Settore: Vendita al dettaglio

> Mandato: Gennaio 2015 ad oggi

> Variazione del prezzo delle azioni YTD: -60%

La durata del mandato di Eddie Lampert come CEO è un po’ fuorviante. È stato il maggiore azionista di Sears Holdings Corp. (NASDAQ: SHLD), il genitore di Sears e Kmart, da quando l’azienda è stata creata nel marzo 2005.

Sears Holdings è stato tra i più mal gestiti di molti rivenditori di mattoni e magazzini. Le sue stesse vendite sono crollate man mano che i suoi negozi sono invecchiati, e l’azienda non si è posizionata efficacemente nel business dell’e-commerce.

Lampert ha evitato il disastro chiudendo negozi e licenziando lavoratori. Si è lamentato del fatto che i suoi critici sono stati fuorviati. Tuttavia, il suo unico contributo alla società è quello di tenerla a galla attraverso i prestiti delle imprese legate al suo fondo speculativo ESL Investments.

15. Marcelo Claure

> Azienda: Sprint Corp.

> Industria: Telecomunicazioni

> Mandato: Agosto 2014 ad oggi

> Variazione del prezzo delle azioni YTD: -33%

Sprint (NYSE:S) è il risultato della combinazione di Sprint, Nextel, Clearwire e Virgin Mobile, ed è stato un disastro assoluto per gli azionisti. Da dicembre 2013, le azioni sono scivolate del 46% da $10,75 a $5,84 alla fine di dicembre.

Marcelo Claure è stato CEO di Sprint dal 2014. L’azienda fornisce servizi a 54 milioni di clienti in quasi 200 paesi. Nel 2013, la società di telecomunicazioni giapponese SoftBank Group Inc. ha fatto un investimento multimiliardario in Sprint, acquisendo una quota del 70%. Da quell’accordo, alcuni osservatori del settore hanno considerato le azioni Sprint come più o meno un tracking stock sotto Softbank.

Pubblicamente, le cose non sono andate bene per Sprint. Claure sta litigando con John Legere di T-Mobile US, e l’acquisizione di Sprint da parte di T-Mobile US è recentemente fallita perché il CEO di SoftBank Masayoshi Son non era pronto a cedere il controllo di Sprint.

Il carico di debito e la leva finanziaria di Sprint potrebbero impedirle di essere in grado di diversificare le comunicazioni mobili.

Sprint, il più piccolo dei quattro vettori nazionali statunitensi, sembra essere troppo sfidato per chiunque abbia interessi e richieste esterne.

Sprint non è riuscita ad eseguire una fusione sotto Claure e le azioni della società hanno perso molto del loro valore in un mercato toro impetuoso.

16. Michael Polk

> Azienda: Newell Brands Inc.

> Industria: Vendita al dettaglio

> Mandato: Luglio 2011 ad oggi

>Variazione del prezzo delle azioni YTD: -31%

Michael Polk ha presieduto come amministratore delegato di Newell Brands (NYSE: NWL) dal luglio 2011. L’azienda è meglio conosciuta per i suoi contenitori di plastica Rubbermaid, penne Sharpie, pentole Calphalon, marsupi Graco e Yankee Candle, tra gli altri marchi.

Polk ha guidato un turnaround di successo dal lancio del suo piano di crescita nel 2012, ma l’acquisizione da 15 miliardi di dollari di Jarden che ha chiuso all’inizio del 2016 potrebbe aver segnato uno zenit per il CEO. Le azioni Newell sono scese del 44% da 54,85 dollari a metà giugno a 30,21 dollari a metà dicembre.

Gli investitori possono essere preoccupati per i livelli di debito più elevati – ancora più di 11 miliardi di dollari di solo debito a lungo termine. Qualsiasi acquisizione importante potrebbe aumentare ulteriormente il debito. Gli investitori sono anche preoccupati che l’azienda potrebbe tagliare il 10% del suo portafoglio di marchi e che, se non eseguito correttamente, potrebbe generare più perdite. L’azienda ha venduto marchi legati ai suoi strumenti e al segmento degli sport invernali.

Newell è stata una grande storia di crescita per anni, e l’azienda sembrava non poter sbagliare. Ma in questi giorni è più difficile essere un’azienda di marche che opera in un mondo dominato da Amazon e dalla vendita al dettaglio in stile omnichannel. Newell ora deve vendersi agli investitori come un titolo di valore – una vendita difficile in un mercato toro ruggente.

17. James Park

> Azienda: Fitbit Inc.

> Industria: Elettronica di consumo

> Incarico: Settembre 2007 ad oggi

> Prezzo delle azioni YTD: -18%

Secondo molti investitori, alcune aziende non dovrebbero mai diventare pubbliche. Questi investitori si riferiscono generalmente a società che non hanno modelli di business in grado di sostenere il sostegno degli azionisti. Fitbit (NYSE: FIT) rientra in questa descrizione.

Il CEO James Park ha co-fondato l’azienda nel 2007 dopo aver realizzato il potenziale dell’uso dei sensori nei tracker di attività indossabili.

Fitbit opera in un settore che include il gigante cinese di elettronica di consumo Xiaomi e Apple (NASDAQ: AAPL). Tra gli errori commessi da Park c’è quello di concentrarsi sui segmenti affollati di salute e fitness del mercato degli indossabili, in cui Xiaomi e Apple hanno preso posizioni.

Il fatturato del terzo trimestre di Fitbit è crollato del 21,8% a 393 milioni di dollari dai 503 milioni dello stesso trimestre dello scorso anno. Fitbit ha anche registrato una perdita di 113 milioni di dollari nel trimestre dopo aver riportato un profitto di 26,1 milioni di dollari nel trimestre dello scorso anno. Alcuni analisti hanno declassato le azioni.

Park ha reso Fitbit pubblico e poi l’ha spinto nella direzione sbagliata.

18. Daniel McCarthy

> Azienda: Frontier Communications

> Industria: Elettronica di consumo

> Mandato: Settembre 2007 a oggi

>Variazione del prezzo delle azioni YTD: -86%

Daniel McCarthy è diventato amministratore delegato di Frontier Communications (NASDAQ: FTR) nell’aprile 2015, dopo essere entrato nel suo consiglio l’anno precedente. Frontier offre telefono a linea fissa, internet e comunicazioni video (rame e fibra) ai clienti residenziali in 29 stati e alle imprese.

Questo è un business difficile in cui essere mentre il mondo va wireless. Trovare un sostituto dell’amministratore delegato potrebbe essere difficile. Eppure, gli investitori di Wall Street probabilmente vorrebbero che Frontier portasse nuova linfa.

Il problema non è solo una mancanza di crescita, poiché Frontier è una società che ha derivato il suo dividendo dai flussi di cassa piuttosto che dai guadagni per azione. Le sue azioni sono scese di oltre il 90% dal febbraio 2015, quando le sue azioni erano scambiate a 125,70 dollari, e ora sono scambiate intorno ai 7 dollari. I frazionamenti azionari inversi e il taglio dei dividendi sono strategie che sono difficili da spiegare come vantaggiose per gli azionisti, ma a volte la situazione diventa abbastanza terribile che rimangono poche scelte.

Frontier è anche una società con molte class-action degli azionisti contro di essa. Le azioni di Frontier sono scese di circa l’87% finora nel 2017.

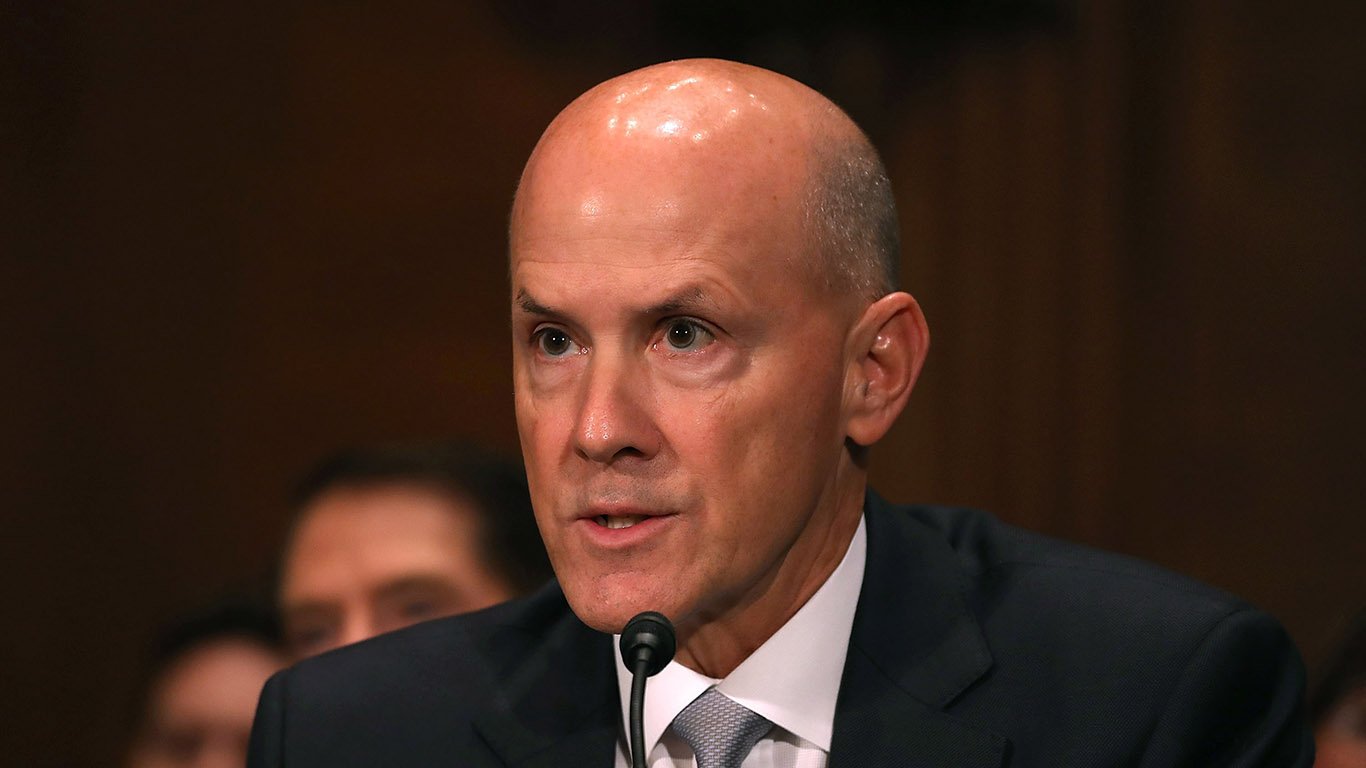

19. Richard Smith

> Azienda: Equifax Inc.

> Industria: Servizi finanziari

> Incarico: Dicembre 2005 a Settembre 2017

> Variazione del prezzo delle azioni YTD: +1%

Un’agenzia di credito al consumo con record su più di 750 milioni di persone e 80 milioni di imprese dovrebbe essere sicura dai cyberattacchi come qualsiasi altra azienda al mondo. Questo non è stato il caso di Equifax (NYSE: EFX), che è stata violata quest’anno e più di 145 milioni di record sono stati esposti.

Oddirittura, la società ha detto che l’hack si è verificato in maggio e giugno, ma la gestione non sapeva del problema fino alla fine di luglio. La tempistica ha profondamente preoccupato i clienti, il governo federale e gli investitori. È anche costato a Smith il suo lavoro. Smith si è ritirato da Equifax nel mese di settembre, secondo quanto riferito con un pagamento che vale fino a 90 milioni di dollari.

Lo stesso mese, Equifax è stata costretta a rimuovere il linguaggio di arbitrato dai termini di utilizzo sul suo sito di notifica della violazione dei dati. Questo ha seguito una tempesta di proteste quando si è scoperto che Equifax aveva inserito clausole di arbitrato che limitavano la capacità dei consumatori di unirsi a class-action contro la società.

20. Steve Ells

> Azienda: Chipotle Mexican Grill Inc.

> Industria: Ristoranti

> Mandato: 1993 a oggi

> Variazione del prezzo delle azioni YTD: -22%

Steve Ells a novembre ha annunciato che si sarebbe dimesso dalla carica di CEO e avrebbe continuato nel consiglio di Chipotle con il titolo di presidente esecutivo. All’epoca, il principale direttore indipendente Neil W. Flanzraich ha detto: “Ora è il momento giusto per identificare un nuovo amministratore delegato che possa rinvigorire il marchio e aiutare l’azienda a raggiungere il suo potenziale.”

Cosa ha fatto Ells in tutti questi anni? Più recentemente, prendendo decisioni che hanno minato il marchio in reazione a una serie di incidenti di avvelenamento alimentare che hanno causato investitori e consumatori a mettere in discussione gli standard di salute della catena alimentare.

Gli incidenti di cibo contaminato non sono l’unico problema che colpisce il marchio Chipotle (NYSE: CMG). In aprile, un’enorme violazione dei dati ha esposto centinaia di migliaia di record di clienti.

Non è insolito che un fondatore sia costretto a lasciare l’azienda quando questa si trova nei guai. Il consiglio di Chipotle potrebbe aver aspettato troppo a lungo.