Non è un segreto che il mercato azionario può oscillare senza preavviso. Se sei nuovo nel gioco degli investimenti, cosa succede quando le tue azioni diventano negative? Se un’azione scende, devi dei soldi al tuo broker? Quando dovresti considerare di vendere i tuoi investimenti?

Prima di iniziare a investire, è importante capire cosa succede ai tuoi soldi se le tue azioni scendono. Ecco cosa devi sapere su azioni, obbligazioni, fondi comuni e altro nei mercati toro e orso.

- Cosa succede quando le azioni scendono?

- Cos’è un mercato toro?

- Cos’è un mercato dell’orso?

- Se le mie azioni scendono, sono in debito di denaro?

- Vendere azioni a margine

- Vendere azioni in perdita

- Che cos’è la Teoria di Dow?

- Fase di accumulazione

- Fase di partecipazione del pubblico

- Fase di panico

- I prezzi delle mie azioni risaliranno?

- Traccia il valore degli investimenti online

- Mantieniti aggiornato con le informazioni finanziarie

Cosa succede quando le azioni scendono?

I prezzi delle azioni possono scendere per molte ragioni diverse. Quando le aziende annunciano licenziamenti, scarse prestazioni finanziarie durante un trimestre finanziario, o affrontano un grande scandalo, i prezzi delle azioni possono scendere rapidamente. E quando i prezzi delle azioni diminuiscono, il valore totale di un investimento scende di conseguenza.

Si supponga di aver comprato un’azione della società ABC a 10 dollari. Il prezzo è sceso a 8 dollari nel corso di una settimana, il che significa che il valore delle vostre azioni è diminuito del 20%. Sarebbe vero anche il contrario: se il prezzo delle azioni salisse a 12 dollari per azione, il valore aumenterebbe del 16,67%. Più azioni possiedi, più il tuo valore diminuirà o aumenterà al variare del prezzo.

Se hai tenuto l’investimento quando il prezzo è salito, avresti dei guadagni non realizzati su un investimento che deve ancora essere venduto (conosciuto anche colloquialmente come “profitto di carta”). Se il mercato azionario è sceso e il prezzo dell’investimento è sceso al di sotto del prezzo d’acquisto, avresti una “perdita sulla carta”. Dopo aver venduto l’investimento, si raccolgono i guadagni o si recupera meno di quello che si è investito.

Due delle condizioni più comuni che possono influenzare il valore dei tuoi investimenti sono i mercati toro e i mercati orso.

Cos’è un mercato toro?

Un mercato toro si verifica quando ci si aspetta che un mercato finanziario salga. Questo aumento può essere guidato da una serie di condizioni, tra cui l’aumento delle vendite, l’aumento della fiducia dei consumatori, o l’ottimismo verso un’economia produttiva.

Quando un mercato aumenta del 20% dopo un calo sostenuto dei prezzi, un mercato è considerato in un “bull run”. Durante questo periodo, gli investitori spesso godono di maggiori guadagni e tendono a tenere le azioni fino a quando non raggiungono un prezzo obiettivo.

Cos’è un mercato dell’orso?

Durante un mercato dell’orso, i prezzi di mercato sperimentano un lungo calo dei prezzi.

A differenza di un “bull run,” gli analisti possono dichiarare un mercato dell’orso quando il livello scende del 20% o più. Le corse all’orso possono essere causate da indicatori di mercato negativi, come la contrazione delle condizioni economiche, la perdita di posti di lavoro e il sell-off degli investitori.

Se le mie azioni scendono, sono in debito di denaro?

Per i nuovi investitori, una delle preoccupazioni più comuni è legata al valore dei loro investimenti. Non è insolito chiedersi: “Se un’azione scende, mi devi dei soldi?”

Se le tue azioni, obbligazioni, fondi comuni, fondi negoziati elettronicamente o altri titoli perdono valore, normalmente non dovrai dei soldi al tuo broker. Tuttavia, potresti non ricevere indietro tutti i tuoi soldi se e quando vendi. Dipende se stai comprando azioni con un prestito a margine o in contanti.

Vendere azioni a margine

Gli investitori più esperti possono usare strategie più complesse, come comprare azioni a margine (prestito) per aumentare il loro potere d’acquisto. In questo caso, se il valore delle azioni nel vostro conto va al di sotto del margine di mantenimento, il vostro broker vi chiederà di vendere una parte delle azioni – o di aggiungere più contanti per coprire la carenza. Questa è una strategia più rischiosa e non è raccomandata agli investitori principianti.

Vendere azioni in perdita

Se decidi di vendere i tuoi investimenti ad un prezzo inferiore a quello che hai pagato, sperimenterai una perdita realizzata. Gli investitori intelligenti occasionalmente “tagliano le loro perdite” se hanno paura che il prezzo delle azioni scenda ulteriormente.

Altri investitori possono decidere di tenere i loro investimenti nella speranza che aumentino. L’idea che le industrie aumenteranno e diminuiranno naturalmente di valore è l’idea alla base della Teoria di Dow.

Che cos’è la Teoria di Dow?

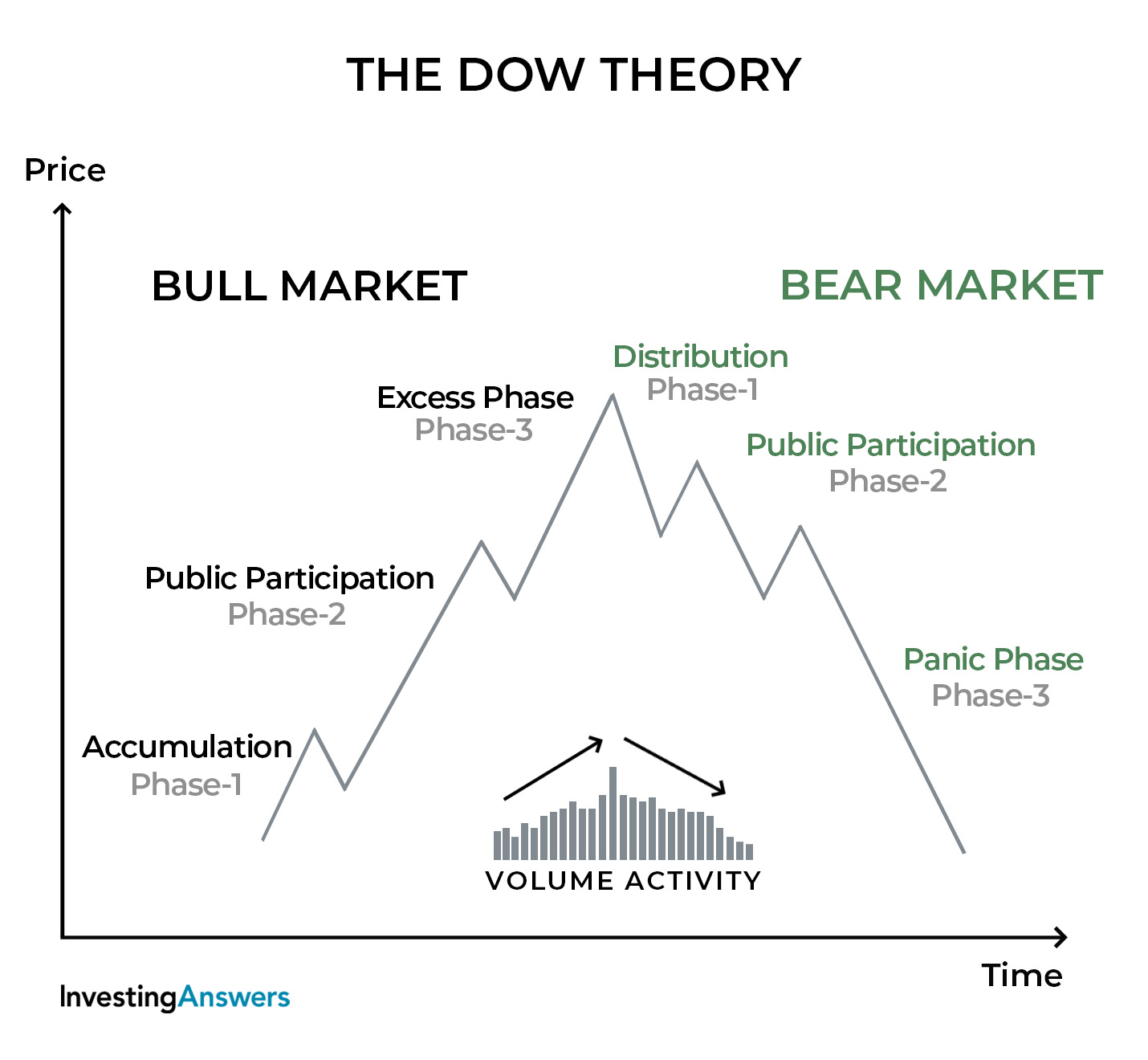

La Teoria di Dow risale al 1901 quando il giornalista economico Charles H. Dow scrisse un’ipotesi sul monitoraggio dei mercati finanziari. Paragonandola agli alti e bassi di una marea oceanica, Dow suggerì che la performance di un dato settore rispetto all’intero mercato poteva essere usata per prevedere le tendenze a lungo termine (invece di misurare i picchi e i cali dei prezzi).

Ci sono tre parti principali nella Teoria di Dow: La fase di accumulazione, la fase di partecipazione del pubblico, e la fase di panico (conosciuta anche come fase di distribuzione).

Fase di accumulazione

Durante la fase di accumulazione della teoria di Dow, gli investitori ben informati iniziano ad acquistare azioni di società in un settore (nonostante l’opinione negativa). Gli investitori possono approfittare dei prezzi bassi perché il resto del mercato non ha “capito” il valore potenziale.

Fase di partecipazione del pubblico

Quando il valore delle azioni continua a salire, la teoria di Dow entra nella fase di partecipazione del pubblico. Durante questo periodo, altri investitori iniziano ad investire mentre il prezzo delle azioni sale. Questo alla fine fa sì che i prezzi aumentino di valore, fornendo guadagni non realizzati per i primi investitori.

Fase di panico

Una volta che un’azione raggiunge nuovi massimi e gli analisti iniziano a scrutarla, la Teoria di Dow entra nella terza e ultima fase: la fase di panico/distribuzione. A questo punto, i primi investitori iniziano a vendere le loro azioni al punto (potenzialmente) più alto. Questi venditori raccolgono i guadagni realizzati dalla rivendita delle azioni al mercato, mentre gli investitori tardivi possono affrontare potenziali perdite non realizzate.

I prezzi delle mie azioni risaliranno?

Cosa succede quando le tue azioni diventano negative? È il momento di rivalutare la tua strategia di vendita – o dovresti tenere le azioni e aspettare un mercato toro?

Non c’è una risposta universale: Ogni situazione è unica e gli investimenti possono guadagnare o perdere valore in qualsiasi momento. Nel determinare se è il momento di comprare o vendere, usa tutti gli strumenti e le risorse disponibili per prendere le tue decisioni.

Traccia il valore degli investimenti online

In primo luogo, è importante tracciare il valore dei tuoi investimenti online. Mentre le piattaforme di investimento forniscono strumenti, considera il download di applicazioni che ti aiuteranno a seguire i prezzi e i cambiamenti in tempo reale. Le app PageOnce e Bloomberg sono tra le migliori app di finanza personale che ti aiutano a seguire gli investimenti.

Mantieniti aggiornato con le informazioni finanziarie

In seguito, assicurati di leggere le notizie finanziarie, i prospetti e le ricerche disponibili sul tuo investimento. Comprendendo gli otto fatti chiave dell’investimento – incluso il modello di business di un’azienda, il vantaggio competitivo e il margine di profitto – puoi prendere decisioni istruite sul tuo piano di investimento.

Ogni volta che i mercati calano di valore, è naturale chiedersi cosa succede quando le tue azioni scendono. Comprendendo i guadagni e le perdite, la teoria di Dow e la traiettoria di una società, sarete meglio attrezzati per prendere decisioni finanziarie più sagge per proteggere e aumentare il valore del vostro portafoglio azionario.