Ci sono due tipi di persone al momento delle tasse. Ci sono quelli che sono entusiasti e archiviano le loro tasse il primo giorno possibile. E ci sono quelli che si lamentano e gemono e archiviano all’ultimo minuto. Voi quale siete?

Forse sei il secondo – la persona la cui cosa meno preferita al mondo è presentare la dichiarazione dei redditi della tua piccola impresa. Se questo è il caso, hai bisogno di una lista di controllo per la preparazione delle tasse per le piccole imprese.

O forse sei il primo, quello che non vede l’ora di presentare la dichiarazione dei redditi della tua azienda. In questo caso, forse hai già fatto la tua lista di controllo per la dichiarazione dei redditi di una piccola impresa e vuoi confrontarla.

Qualunque sia il caso, continua a leggere per controllare la nostra lista di controllo per la preparazione delle tasse di una piccola impresa… e dire addio alla procrastinazione.

- Lista di controllo per la preparazione delle tasse di una piccola impresa

- Scegli il tuo veleno (modulo fiscale, cioè)

- Capire la scadenza per la presentazione delle tasse

- Raccogliete e analizzate i vostri documenti

- Cercare deduzioni e crediti d’imposta

- Diminuisci i pagamenti delle tasse stimate

- Determina se hai bisogno di una proroga di deposito

- Ricerca alternative se non puoi pagare il tuo debito d’imposta

- Parla con il tuo commercialista

- File away!

Lista di controllo per la preparazione delle tasse di una piccola impresa

Alcuni potrebbero sostenere che controllare le cose dalla loro lista di cose da fare è divertente. Divertente o no, usare una lista di controllo può aiutare a rimanere organizzati e accurati. E chi vuole perdere le detrazioni fiscali o pagare le sanzioni a causa di un ritorno sciatto?

Utilizza questa lista di controllo per la preparazione dell’imposta sulle piccole imprese in questa stagione fiscale per aiutarti a rimanere in cima alle tue responsabilità:

Scegli il tuo veleno (modulo fiscale, cioè)

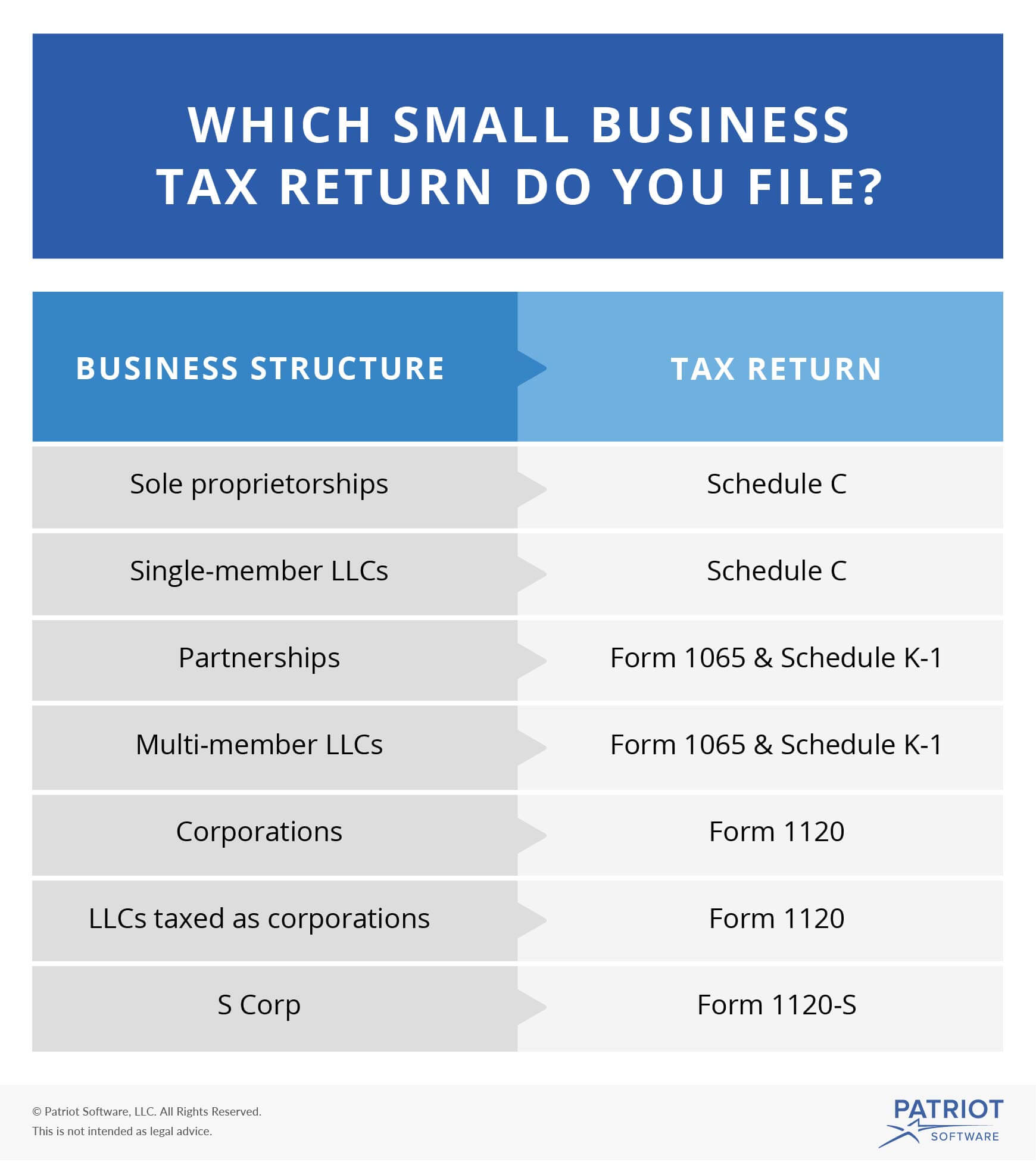

Il tuo primo compito sulla lista di controllo della preparazione dell’imposta sulle piccole imprese è scoprire quale modulo devi presentare. Non c’è un modulo standard che tutti i proprietari di piccole imprese usano – il tuo modulo dipende dalla tua entità aziendale.

Sei una ditta individuale o proprietario di una LLC con un solo membro? Usa lo Schedule C, Profit or Loss from Business, e allegalo alla tua dichiarazione dei redditi personale (Form 1040).

Oppure, sei un socio di una partnership o parte del proprietario di una LLC multi-member? Se è così, archiviate il modulo 1065, U.S. Return of Partnership Income, e allegate lo Schedule K-1 (Modulo 1065).

E per quelli di voi che hanno bisogno di una lista di controllo per la preparazione delle tasse aziendali, il vostro modulo fiscale è il Modulo 1120, U.S. Corporation Income Tax Return. Anche le LLC multi-membro tassate come società di capitali usano il modulo 1120.

Infine, ma non meno importante, il modulo fiscale che dovete usare se vi strutturate come una S Corp è il modulo 1120-S, U.S. Income Tax Return for an S Corporation.

Capire la scadenza per la presentazione delle tasse

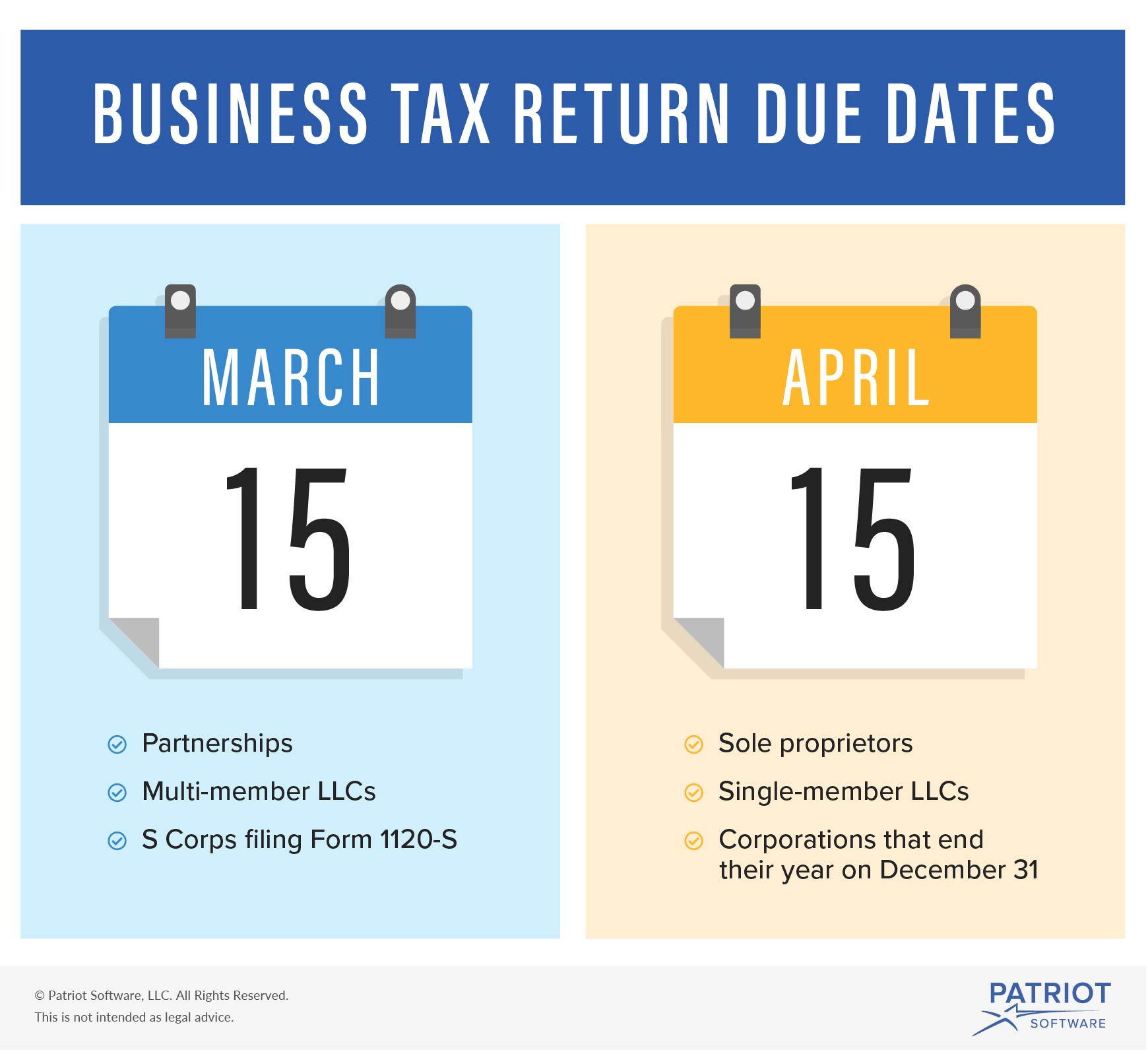

Il prossimo passo nella lista di controllo per la preparazione delle tasse per le piccole imprese è sapere quando sono dovute le tasse aziendali. La tua scadenza dipende dalla tua struttura aziendale.

Imprese individuali, LLCs con un solo membro, LLCs con più membri tassate come corporazioni, e corporazioni che terminano il loro anno fiscale il 31 dicembre devono presentare la dichiarazione entro il 15 aprile. Questa è la stessa data di scadenza delle dichiarazioni dei redditi personali.

Le società di persone, le LLCs multi-membro, e le S Corps hanno una scadenza per la presentazione delle tasse del 15 marzo.

Se il 15 marzo o il 15 aprile cade in un fine settimana o in una festività, si ha tempo fino al giorno lavorativo successivo per la presentazione.

Raccogliete e analizzate i vostri documenti

Tutti i passi della lista di controllo per la preparazione dell’imposta sulle piccole imprese sono importanti. Ma questa è probabilmente una delle parti più lunghe, intricate e importanti nella preparazione di un modulo fiscale accurato.

Compilare le informazioni fiscali non è un gioco di indovinelli. Non si possono inserire arbitrariamente entrate e spese sulla base di una memoria confusa. Hai bisogno di avere fatti concreti davanti a te se vuoi completare una dichiarazione accurata.

Trova il tuo numero di identificazione del contribuente. Questo è essenziale. In quale altro modo l’IRS sarà in grado di identificare il tuo business? A seconda della vostra struttura aziendale e se avete dei dipendenti, potreste essere in grado di usare il vostro numero di previdenza sociale. Altrimenti, devi usare il tuo numero di identificazione federale del datore di lavoro (FEIN).

Poi, raccogli e analizza il tuo bilancio e il tuo conto economico. Se si utilizza un software di contabilità, generare questi rapporti dovrebbe essere facile da fare. Il vostro conto economico elenca il reddito della vostra azienda, le spese e la linea di fondo durante l’anno. E lo stato patrimoniale mostra le attività, le passività e il patrimonio netto.

Oltre ai vostri rendiconti finanziari, avete bisogno di alcuni documenti di supporto. Raccogliete le vostre ricevute, gli estratti conto bancari, gli estratti conto delle carte di credito e le registrazioni dei libri paga per sostenere il vostro lavoro.

Inoltre, siate pronti a trovare le copie dei vostri pagamenti delle tasse stimate. E trovare la dichiarazione dei redditi dell’anno precedente.

Cercare deduzioni e crediti d’imposta

La prossima fermata sul treno della preparazione delle tasse è scoprire se si ha diritto a un’agevolazione fiscale. I crediti e le deduzioni fiscali per le imprese sono un ottimo modo per abbassare la tua responsabilità fiscale. E a seconda del vostro business, potreste qualificarvi per alcuni di essi.

Le imprese possono richiedere deduzioni e crediti d’imposta per spese qualificanti. Generalmente, i crediti d’imposta incoraggiano le imprese a intraprendere qualche tipo di azione che beneficia gli altri (ad es, offrire una sistemazione ragionevole).

Date un’occhiata a questi crediti d’imposta per cui potreste qualificarvi:

- Assicurazione sanitaria per piccoli datori di lavoro

- Accesso per disabili

- Opportunità di lavoro

Ecco alcuni esempi di spese per cui potreste richiedere una detrazione fiscale:

- Ufficio a casa

- Uso professionale dell’auto

- Viaggio

- Contributi caritatevoli

- Debito

Prima di richiedere un credito o una deduzione, assicuratevi di avere i documenti per sostenerlo. E dovete capire le regole dell’IRS. Per esempio, non puoi richiedere una deduzione fiscale per l’ufficio a casa a meno che tu non soddisfi certi requisiti dell’IRS.

Diminuisci i pagamenti delle tasse stimate

Se sei un lavoratore autonomo, devi fare i pagamenti delle tasse stimate per coprire le tue passività. Nessuno trattiene le tasse dal tuo salario quando sei un lavoratore autonomo.

Gli imprenditori pagano le tasse stimate trimestralmente. Se hai fatto i pagamenti delle tasse stimate durante l’anno, puoi dedurle dal tuo debito fiscale totale.

In questo modo, non paghi troppo le tue tasse.

Determina se hai bisogno di una proroga di deposito

Le cose succedono. Forse sei preso da altre responsabilità e ti stai affrettando a presentare il tuo ritorno.

Invece di mettere insieme qualcosa di discutibile, potresti decidere di presentare una proroga dell’imposta sugli affari. Un’estensione di archiviazione ti dà più tempo per completare e archiviare le tue dichiarazioni dei redditi delle piccole imprese.

Se hai bisogno di un’estensione sulla tua dichiarazione dei redditi, devi presentare il modulo di estensione IRS prima della data di scadenza della tua dichiarazione dei redditi.

Usa la tabella qui sotto per determinare quale modulo devi archiviare e la tua data di scadenza:

Includere informazioni sulla tua attività e le tasse che devi sul modulo di richiesta di estensione.

Ricerca alternative se non puoi pagare il tuo debito d’imposta

Potresti aver bisogno di prepararti per una situazione in cui non puoi permetterti di pagare il tuo debito d’imposta in un’unica soluzione.

Anche se i pagamenti delle tasse stimate aiutano, potresti aver calcolato male il tuo debito e aver lasciato troppe spese al momento delle tasse. Se questo è il caso, dovete conoscere le vostre opzioni e perseguirne una che soddisfi le esigenze del vostro business.

Se non puoi permetterti di pagare le tasse nel business, l’IRS ti dà alcune opzioni, tra cui:

- Accordo di rata IRS (piano di pagamento mensile)

- Offerta in compromesso (regolamento del debito fiscale)

- Ritardo temporaneo (rimanda il pagamento fino a quando la tua condizione finanziaria migliora)

A prescindere dall’opzione di pagamento delle tasse che persegui con l’IRS, devi comunque presentare la tua dichiarazione dei redditi in tempo (a meno che tu non abbia ricevuto una proroga).

Parla con il tuo commercialista

Una volta che hai messo insieme tutti i tuoi documenti e preso alcune decisioni preliminari su quali deduzioni e crediti puoi richiedere, è il momento di rivolgersi al tuo commercialista.

Il tuo commercialista può aiutarti a verificare che la tua dichiarazione sia accurata. Può anche essere in grado di trovare altre deduzioni o crediti che puoi richiedere. E, un commercialista può aiutarvi nel processo di archiviazione per assicurarsi che il vostro ritorno sia solido.

File away!

Finalmente, siete arrivati all’ultima casella da spuntare della vostra lista di controllo per la dichiarazione dei redditi delle piccole imprese. Dopo che tu e il tuo commercialista avete dato il via libera, è il momento di archiviare.

Puoi archiviare elettronicamente o su carta la tua dichiarazione dei redditi. L’e-file è un processo più veloce dell’archiviazione cartacea, e si riceve una rapida conferma che l’archiviazione è andata a buon fine.

Se si decide di e-file attraverso il sistema dell’IRS, è possibile effettuare il pagamento delle tasse attraverso il sistema di pagamento elettronico dell’imposta federale (EFTPS).

Vuoi rendere il tempo delle tasse più facile? Tieni traccia delle tue spese e del tuo reddito tutto l’anno con il software di contabilità online di Patriot. Ottieni la tua prova gratuita ora!

Questo non è inteso come consiglio legale; per maggiori informazioni, clicca qui.